ナスダック100をベンチマークとするInvesco QQQ Trustについて、構成銘柄や分配金、廉価版とも言えるInvesco NASDAQ 100 ETF<QQQM>や類似商品のVanguard Information Technology ETF<VGT>等との比較を交えて、解説していきます。

基本情報

| 商品名 | Invesco QQQ Trust, Series 1 |

|---|---|

| ティッカー | QQQ |

| 市場 | NASDAQ |

| 運用会社 | Invesco Capital Management LLC |

| 設定日 | 1999年3月10日 |

| 経費率 | 0.20% |

| ベンチマーク | Nasdaq-100 Index |

| 銘柄数 | 101 |

| 最大銘柄比率 | 8.74%(マイクロソフト) |

| 上位10銘柄比率 | 50.1% |

| 純資産総額 | 3,372億ドル |

| 分配金 | 四半期毎 |

QQQは、インベスコが提供するETF(上場投資信託)です。

ベンチマーク

QQQのベンチマークは、ナスダックが提供するナスダック100指数です。ナスダック100指数は、ナスダックに上場する金融銘柄を除いた時価総額上位100銘柄で構成されます。時価総額加重平均により算出されるため、時価総額の大きな企業の影響を受けやすくなります。

ナスダック市場は、ニューヨーク証券取引所(NYSE)と比べテクノロジー関連企業が多く上場しています。ナスダック100指数は、その中でも時価総額の大きな銘柄かつ金融以外のセクターで構成されています。また、S&P 500指数は米国企業のみを対象としているのに対し、ナスダック100指数は米国外の企業も対象となっていて、3%程度は米国外の企業となっています。

ナスダック100指数の構成銘柄組み替えは毎年12月に実施されます。これに合わせて、QQQも年に一度、構成銘柄の変更が行われます。なお、リバランスは四半期に一度とされています。

パフォーマンス

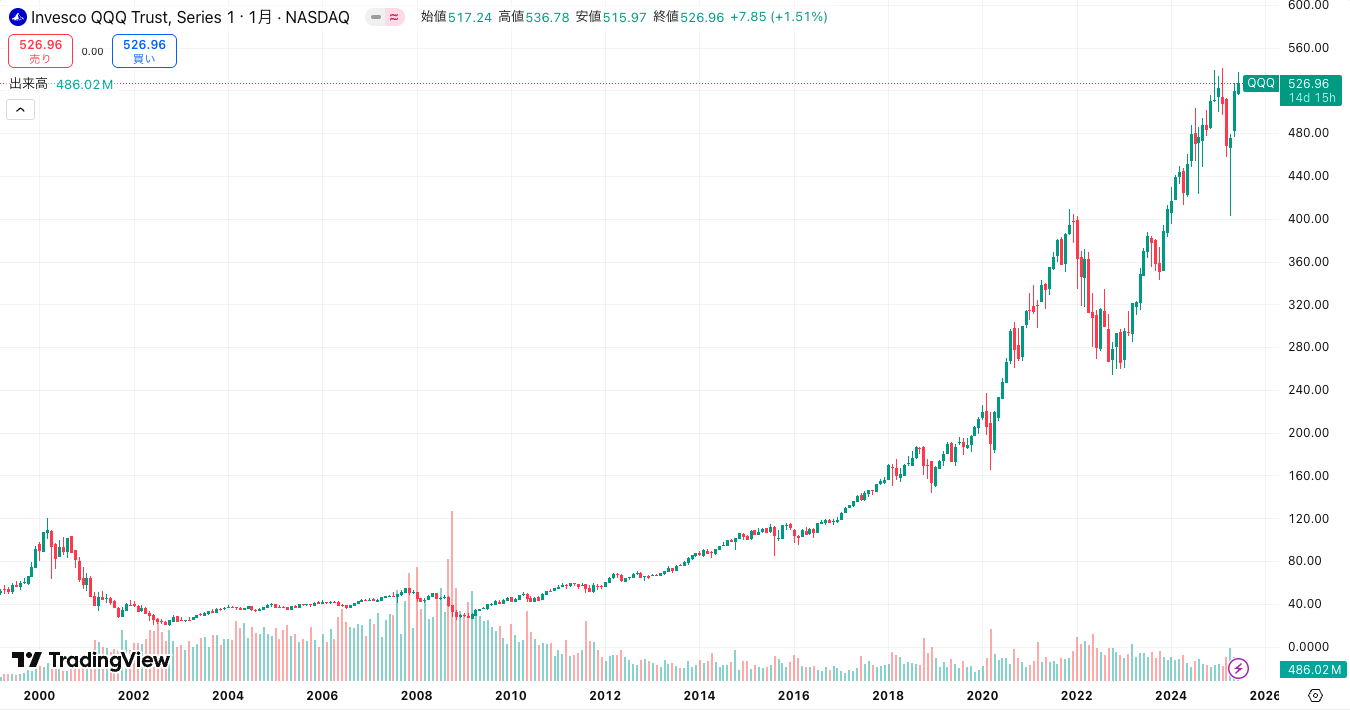

上図は、1999年3月のQQQ設定から2025年6月までの、TradingView提供のチャートです。設定来だと+904.33%と26年程で約10倍になっています。参考までに、ベンチマークとしているナスダック100指数(NDX)の同時期の上昇率は+926.92%でしたので、少しだけQQQの方がベンチマークを下回っています。

設定の直後にITバブル崩壊が到来していて、2000年の高値を更新するまでに17年もかかっています。1999年末から2024年末までのCAGR(年平均成長率)は7.13%ですが、2009年末からの2024年末までのCAGRは17.46%と投資時期によってかなり差が出ています。

| CY | QQQ | S&P 500 |

|---|---|---|

| 2024 | +25.58% | +25.02% |

| 2023 | +54.73% | +26.29% |

| 2022 | -32.51% | -18.11% |

| 2021 | +27.25% | +28.71% |

| 2020 | +48.63% | +18.40% |

| 2019 | +39.12% | +31.49% |

| 2018 | -0.13% | -4.38% |

| 2017 | +32.72% | +21.83% |

| 2016 | +7.01% | +11.96% |

| 2015 | +9.53% | +1.38% |

過去10年のパフォーマンスをS&P 500と比較すると、10年中7年はQQQの方が上回っています。ただ不況だった2022年に32%の下落となっていたり、QQQの方がボラティリティが高く、下落幅は大きくなっています。

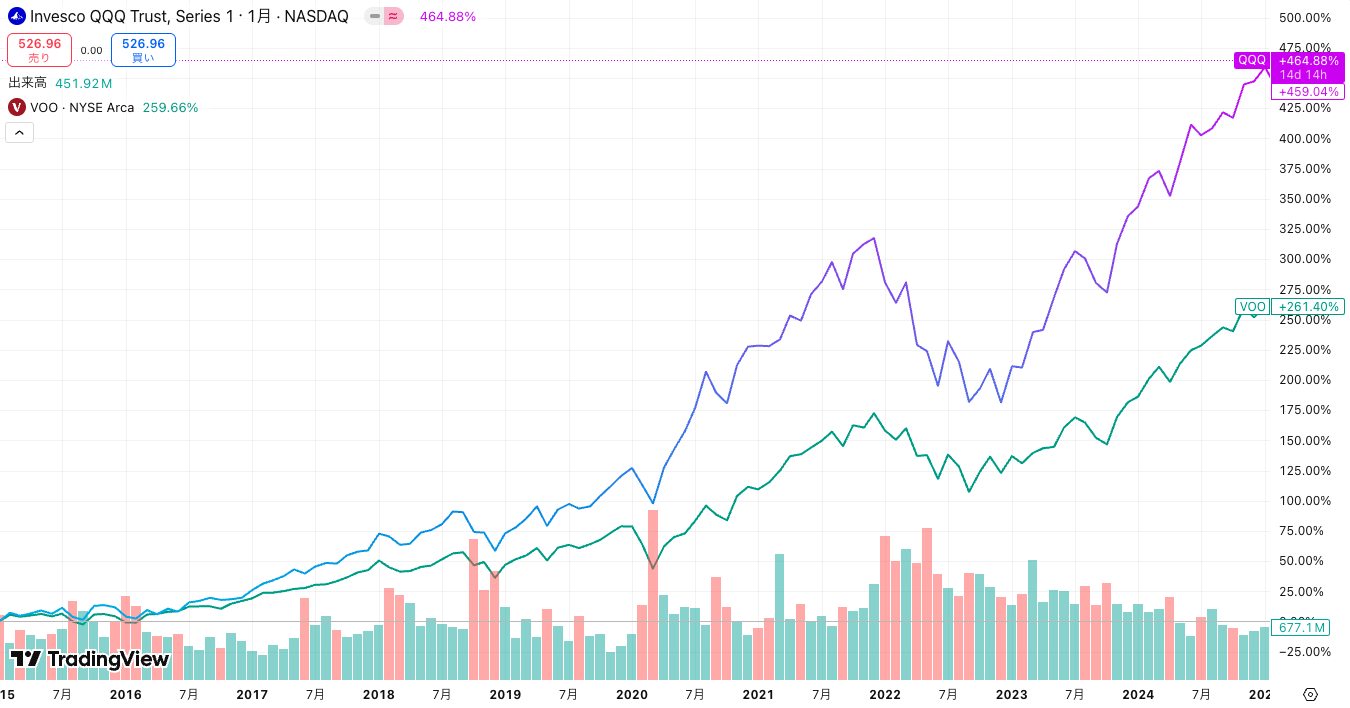

上図は、2014年末から2024年末までのQQQとVOO(Vanguard S&P 500 ETF)の、TradingView提供のチャートです。配当込みのリターンで、QQQは+464.88%、VOOは+261.40%と直近10年ではQQQの方が大きく上回っています。近年ではテクノロジー企業の比率が多いQQQの方が有利ですね。

構成銘柄

| No. | 銘柄名 | ティッカー | 比率 |

|---|---|---|---|

| 1 | マイクロソフト | MSFT | 8.74% |

| 2 | エヌビディア | NVDA | 8.69% |

| 3 | アップル | AAPL | 7.35% |

| 4 | アマゾン | AMZN | 5.55% |

| 5 | ブロードコム | AVGO | 4.88% |

| 6 | メタ・プラットフォーム | META | 3.73% |

| 7 | ネットフリックス | NFLX | 3.14% |

| 8 | テスラ | TSLA | 2.85% |

| 9 | コストコ・ホールセール | COST | 2.69% |

| 10 | アルファベット | GOOGL | 2.52% |

| 11 | アルファベット | GOOG | 2.39% |

| 12 | パランティア・テクノロジーズ | PLTR | 1.84% |

| 13 | T-モバイル US | TMUS | 1.58% |

| 14 | シスコ・システムズ | CSCO | 1.57% |

| 15 | リンデ | LIN | 1.34% |

| 16 | インテュイット | INTU | 1.29% |

| 17 | アドバンスト・マイクロ・デバイセズ | AMD | 1.16% |

| 18 | インテュイティブ・サージカル | ISRG | 1.11% |

| 19 | テキサス・インスツルメンツ | TXN | 1.10% |

| 20 | ペプシコ | PEP | 1.10% |

上位20社は上記の通りで、上位10社までで全体の50.1%の割合を占めます。上位は所謂マグニフィセント7(MSFT, NVDA, AAPL, AMZN, META, GOOGL/GOOG, TSLA)等のテクノロジー企業ばかりですが、9位に生活必需品セクターのコストコ・ホールセールが食い込んでいます。マイクロソフト、アップル、コストコ、アルファベットは銘柄分析記事へのリンクを付けています。

セクター比率

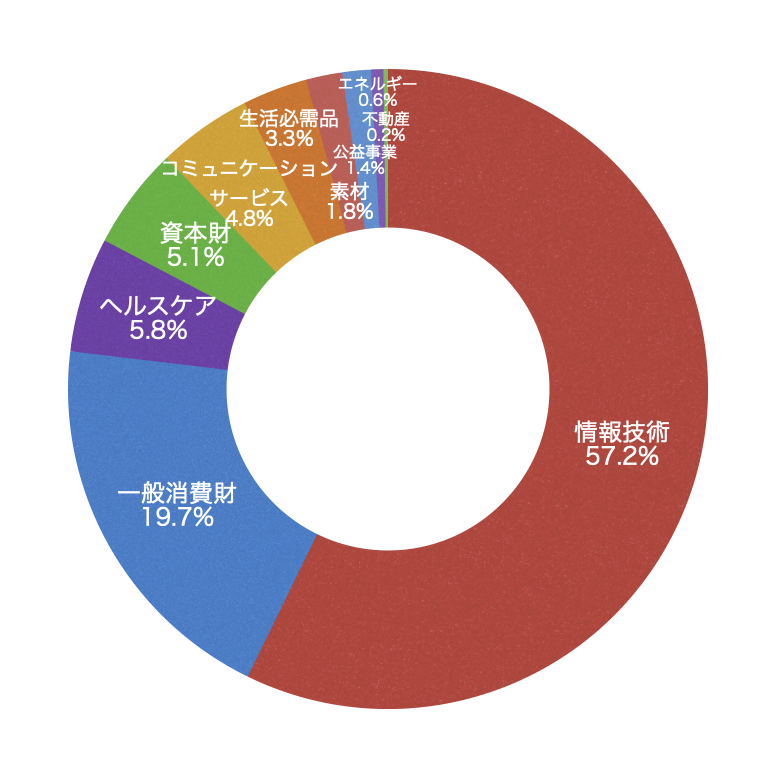

情報技術セクターが6割弱と半分以上を占めています。アマゾンやテスラが含まれる一般消費財セクターも2割程度と比率が大きくなっています。金融以外の幅広いセクターに投資はされていますが、かなりテクノロジー関連企業に依存したETFと言えます。

分配金

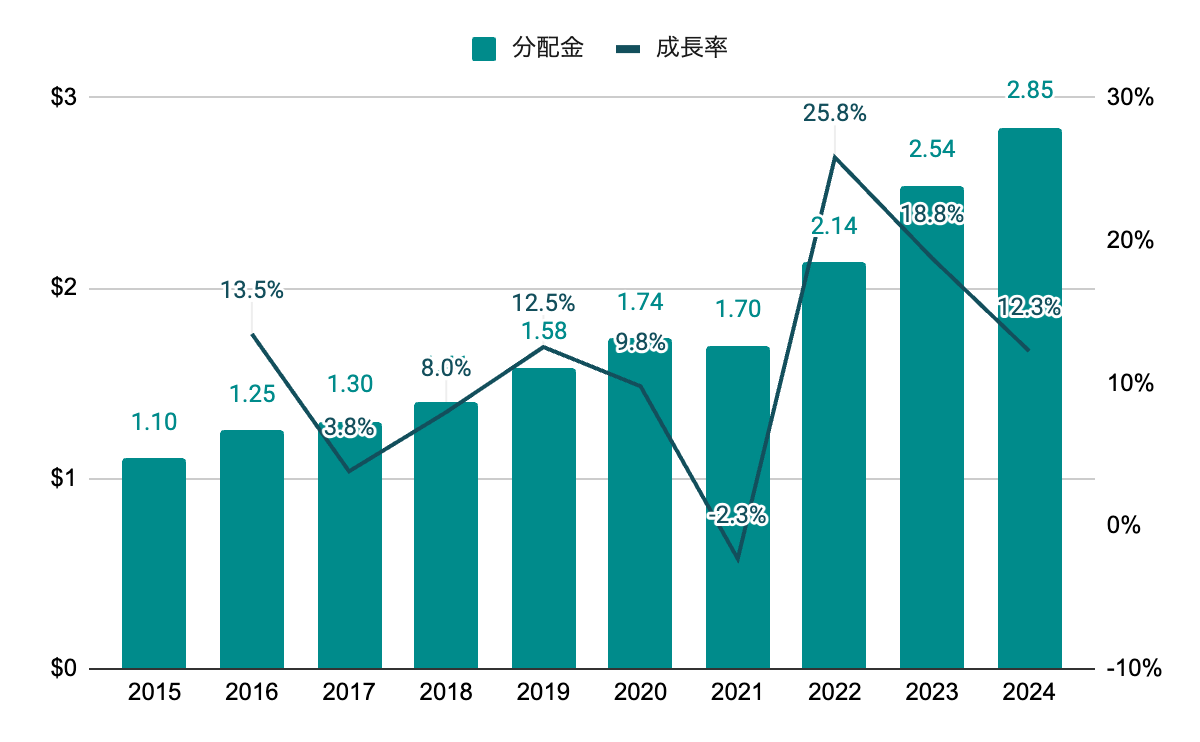

分配金は四半期毎の支払いで、直近の分配金利回りは0.6%程度となっています。

年単位で直近10年分の分配金を見てみると、パンデミックで不況となった2020年を除き、年々成長しています。上記期間でのCAGRは11.1%となっています。同時期のVOOの分配金CAGRは6.1%でしたので、株価の伸びに伴い、分配金の成長率もQQQの方が高くなっています。

直近の権利確定日と支払い日は以下のようになっています。

| 権利確定日 | 支払日 | 分配金 |

|---|---|---|

| 2025年3月24日 | 2025年4月30日 | 0.7157ドル |

| 2024年12月23日 | 2024年12月31日 | 0.8347ドル |

| 2024年9月23日 | 2024年10月31日 | 0.6769ドル |

| 2024年6月24日 | 2024年7月31日 | 0.7615ドル |

日本の証券会社からは、通常1月、5月、8月、11月に支払いされることになると思います。

ETF比較

情報技術セクターETF(VGT)

類似商品として、バンガードの情報技術セクターETF<VGT>との比較を見てみます。

| QQQ | VGT | |

|---|---|---|

| 商品名 | Invesco QQQ Trust, Series 1 | Vanguard Information Technology ETF |

| 運用会社 | インベスコ | バンガード |

| 設定日 | 1999年3月10日 | 2004年1月26日 |

| 経費率 | 0.20% | 0.09% |

| ベンチマーク | Nasdaq-100 Index | MSCI US Investable Market Information Technology 25/50 Index |

| 銘柄数 | 101 | 319 |

| 最大構成比率 | 8.74%(マイクロソフト) | 15.70%(エヌビディア) |

| 上位10銘柄比率 | 50.1% | 59.1% |

| 純資産総額 | 3,372億ドル | 856億ドル |

| 分配金 | 四半期毎 | 四半期毎 |

| 30日SEC利回り | 0.53% | 0.49% |

| 市場価格 | 526.96ドル | 623.29ドル |

VGTは情報技術セクター全体に分散しているため、銘柄数では319とQQQより多くなっていますが、上位10銘柄への依存度はQQQの方が低く、銘柄数が多いだけで分散が効いているとは言えません。VGTはセクター分類上、アマゾン、アルファベット、メタ、テスラ等の銘柄が含まれておらず、エヌビディア、マイクロソフト、アップルの3銘柄で約45%を占めていて、この3銘柄への依存度が非常に高くなっています。

経費率はVGTの方が低く、分配金利回りは若干ですがQQQの方が高くなっています。

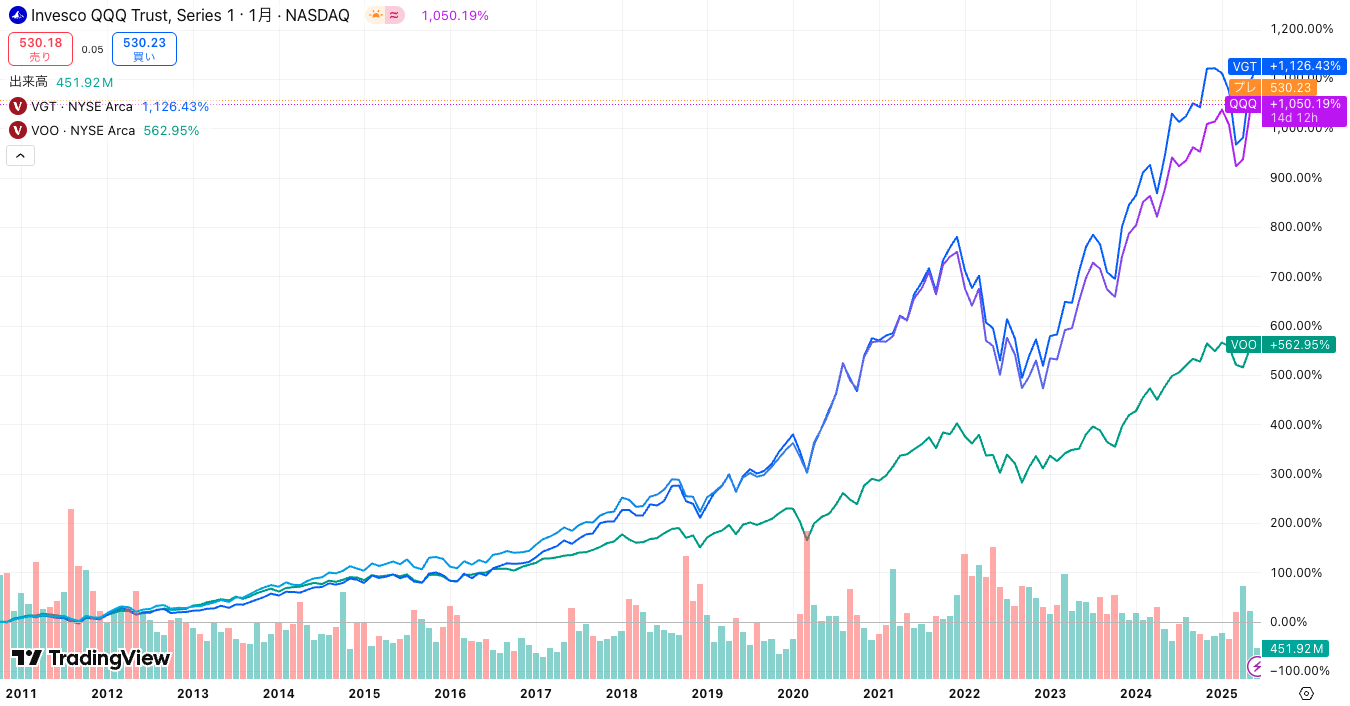

上図は、QQQとVGTにVOOを加えたTradingView提供のチャートです。期間はVOOの設定日から直近までとし、配当込みのパフォーマンスで比較しています。この15年弱では、QQQよりVGTの方が少し良いパフォーマンスとなっています。とはいえ、大きな差はなく全体で見ても似た動きをしていて、どちらもVOOを大きく上回っています。

QQQとVGTのどちらを選ぶかは好みの範疇かと思います。QQQの方が(銘柄数は少ないものの)VGTよりは広く分散されていて、主要なテクノロジー銘柄を纏めてカバーできます。VGTは、情報技術セクターに限定されますが、QQQと似た値動きで経費率を0.1%以上下げられるのが利点ですね。

他の類似商品としては、ステート・ストリートの情報技術セクターETF<XLK>が挙げられます。VGTの大型株版のようなETFでVGTとほぼ同じ値動きとなっています。また、セクターETF以外だと、バンガードのグロース銘柄ETF<VUG>あたりも代替候補となるかと思います。VUGはナスダックに限定されないため、より広く成長企業に分散投資ができます。

廉価版(QQQM)

同じ運用会社かつ同じベンチマークのQQQMとの比較を見てみます。

| QQQ | QQQM | |

|---|---|---|

| 商品名 | Invesco QQQ Trust, Series 1 | Invesco NASDAQ 100 ETF |

| 設定日 | 1999年3月10日 | 2020年10月13日 |

| 経費率 | 0.20% | 0.15% |

| 純資産総額 | 3,372億ドル | 496億ドル |

| 市場価格 | 526.96ドル | 216.94ドル |

運用会社、ベンチマークだけでなく、分配金も四半期毎で内容はほぼ同一のため、主な異なる点のみ上の表に纏めました。QQQMは、QQQの廉価版のようなETFで経費率が0.05%低く、単価も半分以下と取引しやすい内容となっています。QQQと比べると設定日が浅く、純資産総額も少ないですが、あまり個人投資家が気にするようなことではないかと思います。

長期投資する上で0.05%の経費率の差は大きいので、今からナスダック100に投資するなら、QQQMの方が良い選択だと個人的には思います。私は2019年にQQQに投資しているので、そのままQQQを保有していますが、今から購入するのであれば、経費率の低いQQQMを選びます。

QQQはETFナスダック100指数をベンチマークとしているため、リーマンショック以降のテクノロジー企業の成長を取り込み、直近15年のCAGRは18%近くと素晴らしいパフォーマンスとなっています。ただ不況時のドローダウンは大きいですし、このまま成長が続くとは限らないので、しっかり特徴やリスクを認識した上で投資したい銘柄ですね。また、上記では一切考慮していませんが、日本から投資する上ではどうしても為替の影響を受けるので、円換算でのパフォーマンスはまた違ったものになるため、実際に投資する際はその辺も考慮が必要となります。

※本記事は投資勧誘を目的とするものではありません。投資判断はご自身の責任でお願いします