S&Pグローバルの2024年年次報告までの情報を基にした銘柄分析です。

バフェットの銘柄選択術を参考にした株価予測も記載しています。

数値は基本的にForm 10-Kを参照しています。

基本情報

| 企業名 | S&P Global Inc. | |

|---|---|---|

| ティッカー | SPGI | |

| 市場 | NYSE | |

| セクター | 金融 | |

| 決算期 | 12月 | |

| 指数 | Dow 30 | – |

| S&P 500 | ⚪︎ | |

| Nasdaq 100 | – | |

企業概要

S&Pグローバルは、ニューヨークに本社を置く金融情報サービス企業です。

事業としては、S&Pグローバル・レーティングによる信用格付け事業、S&Pダウ・ジョーンズ・インデックスによるS&P 500等のインデックス算出事業、S&Pグローバル・マーケット・インテリジェンスによる金融データ及び分析ツール等の情報提供事業、S&Pグローバル・プラッツによるコモディティ情報提供事業と多角的なポートフォリオを有しています。

レーティングにおいては、三大格付け会社の一角とされています。さらにS&P 500等のグローバルなベンチマーク指数を管理していることもブランド力と影響力の源泉となり、金融インフラの要として、安定した収益基盤と高い参入障壁を築いている企業と言えます。

チャート

ファンダメンタル

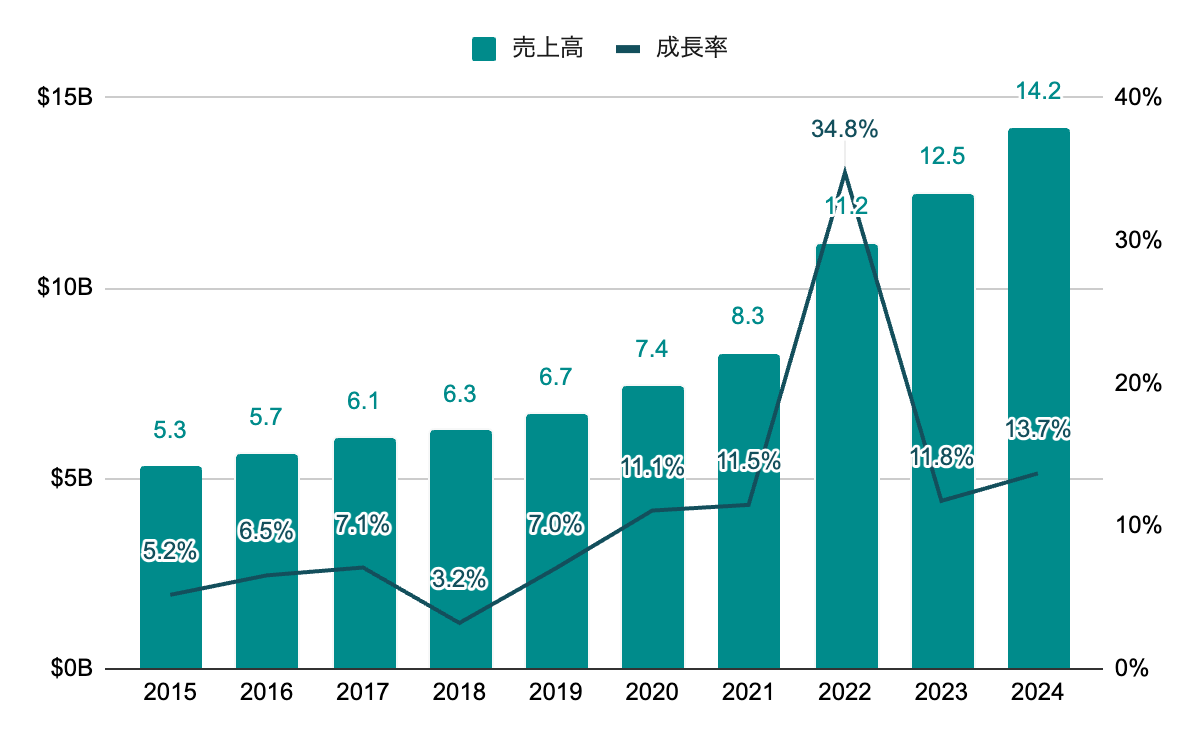

売上高

安定した売上成長。2022年は、買収によるモビリティ事業の追加により増加。

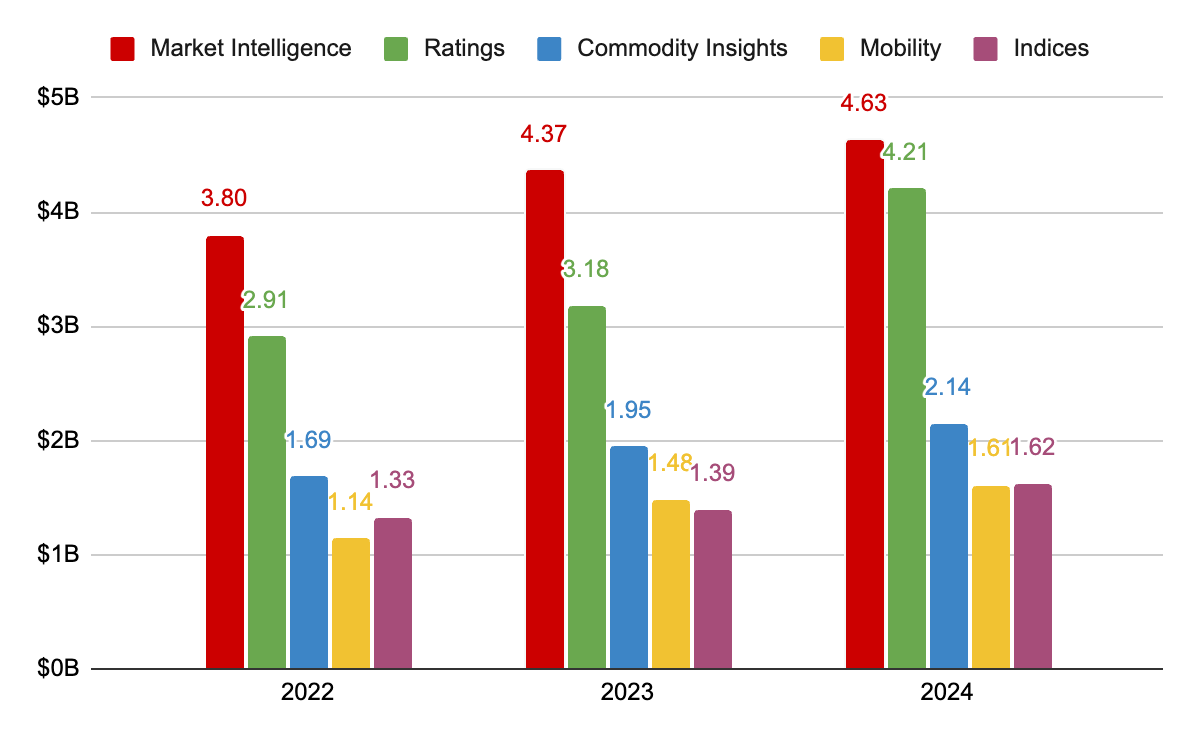

セグメント別売上高

現在のセグメント構成となった2022年以降。全セグメントが上昇している。金融データ等を提供しているマーケットインテリジェンス部門が3割強、信用格付けのレーティング部門が3割弱の売上で、この2部門の比率が高い。S&P 500等のインデックス部門は売上としては1割強。

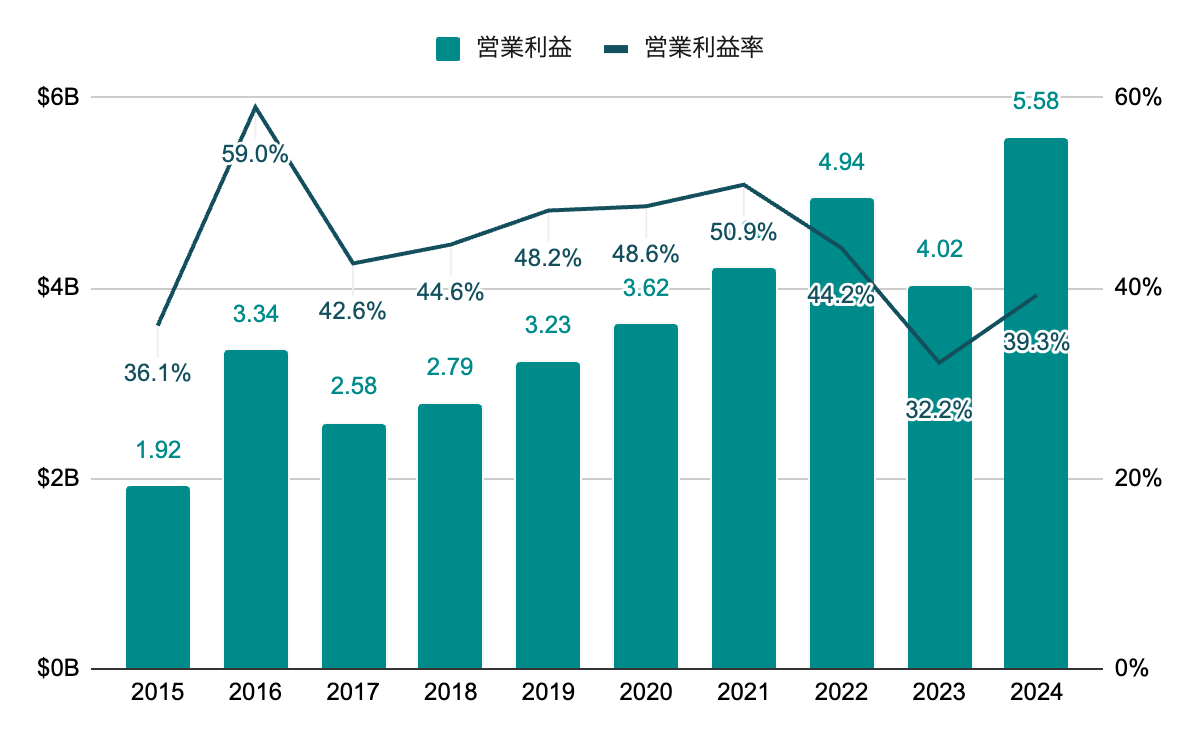

営業利益率

近年でも40%前後と営業利益率は高い。特にレーティング部門とインデックス部門は利益率50%超と収益性が非常に高い。

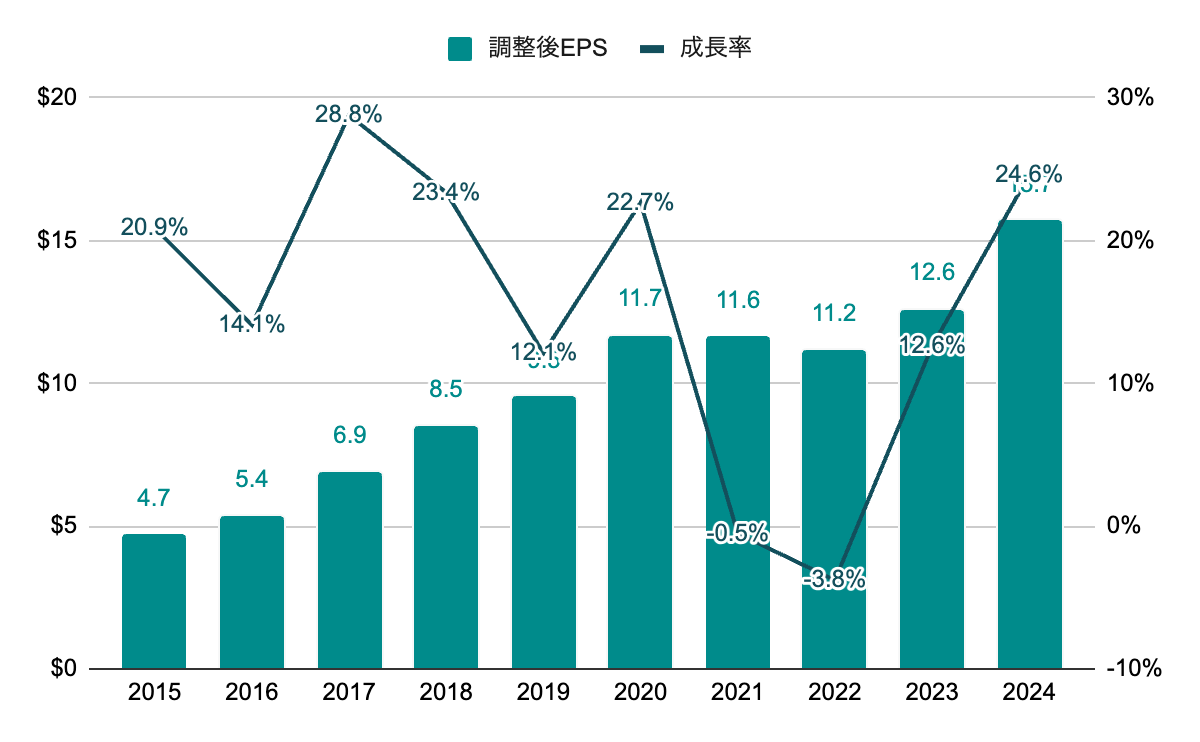

純利益(EPS)

波はあるが長期的には右肩上がり。

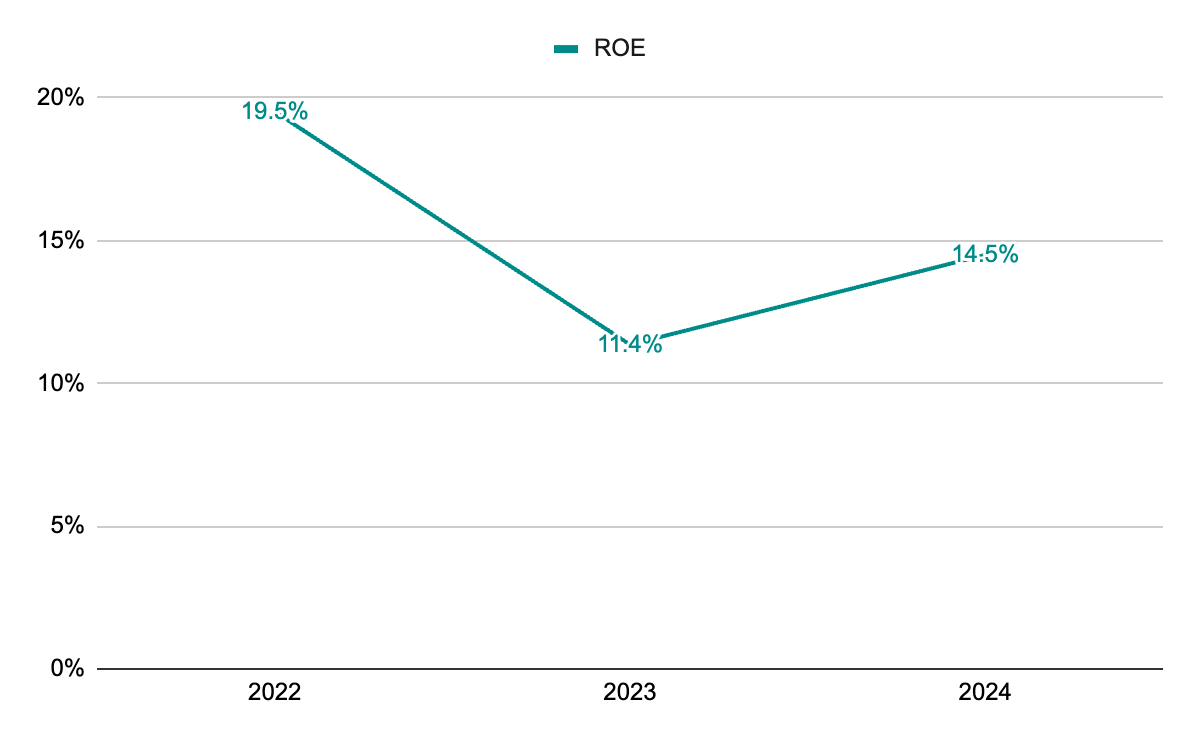

ROE

2022年から自己資本が大きく変わっているので2022年以降のみ。直近では15%程度。

株主還元

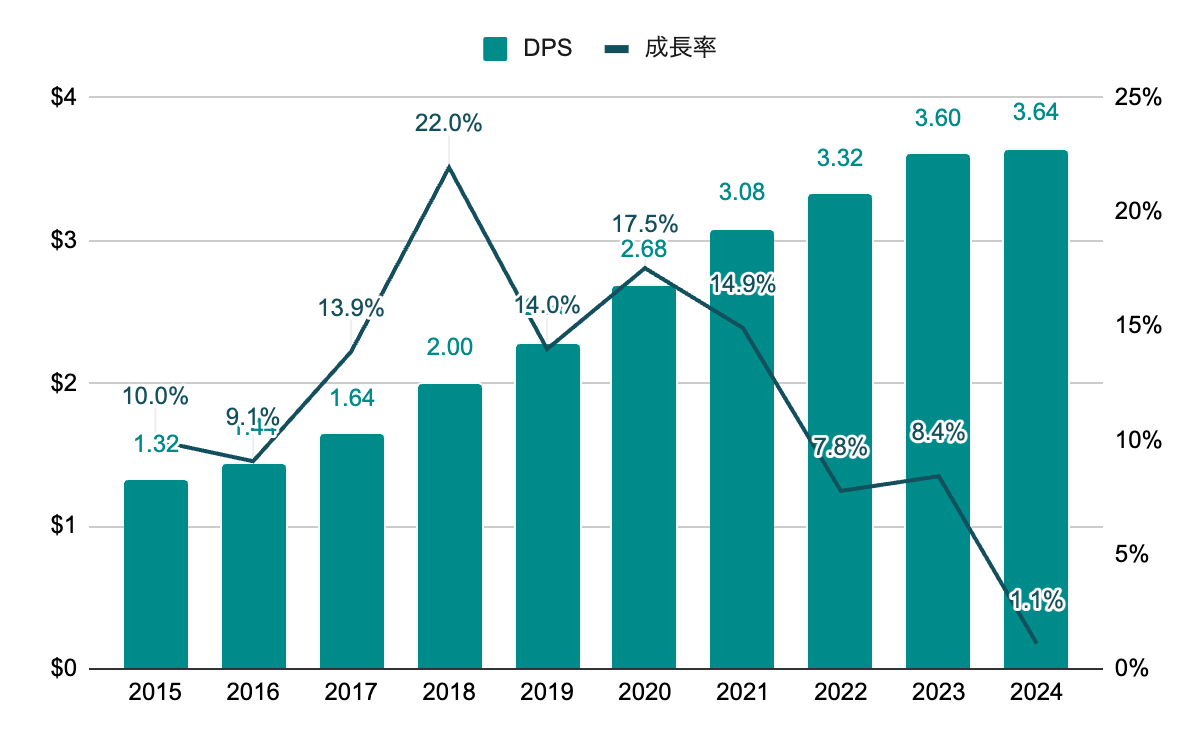

配当(DPS)

52年連続増配。近年の増配率は低下している。2025Q1は$0.96のため、2025年は5.5%程度の増配となる見込み。

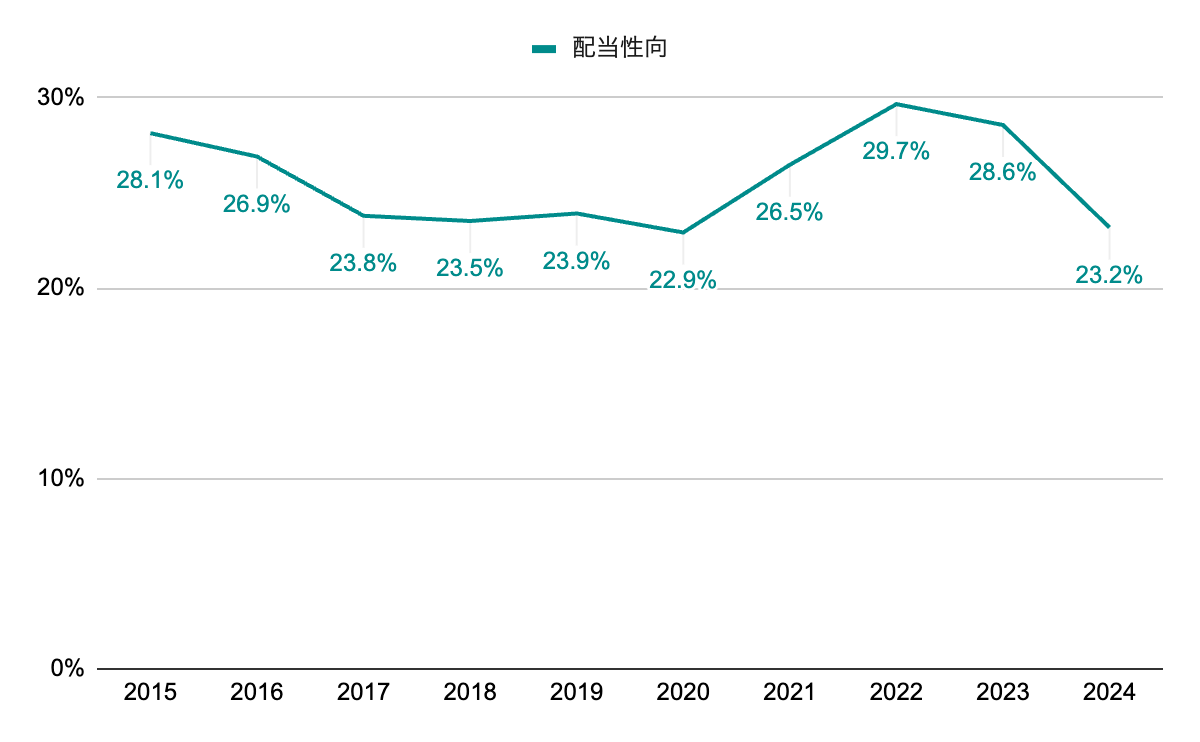

配当性向

30%以下で安定して推移。

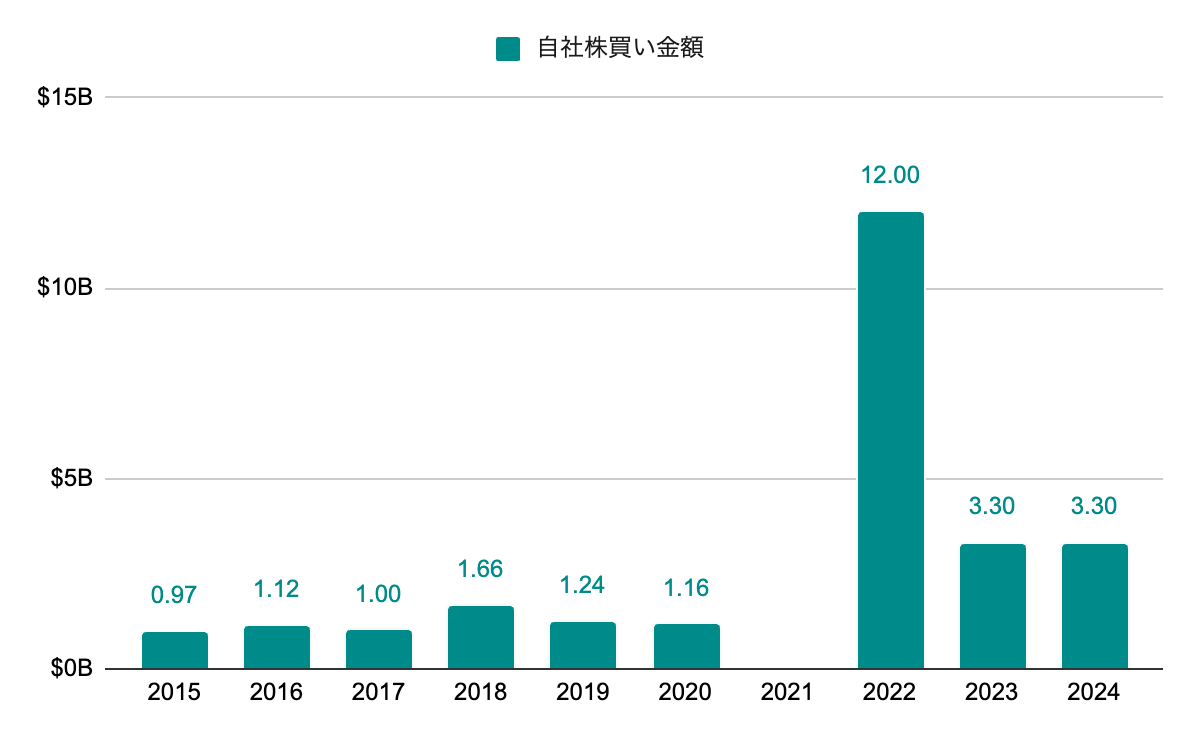

自社株買い

継続的に自社株買いを実施。2022年に大規模な自社株買いプログラムを発表。

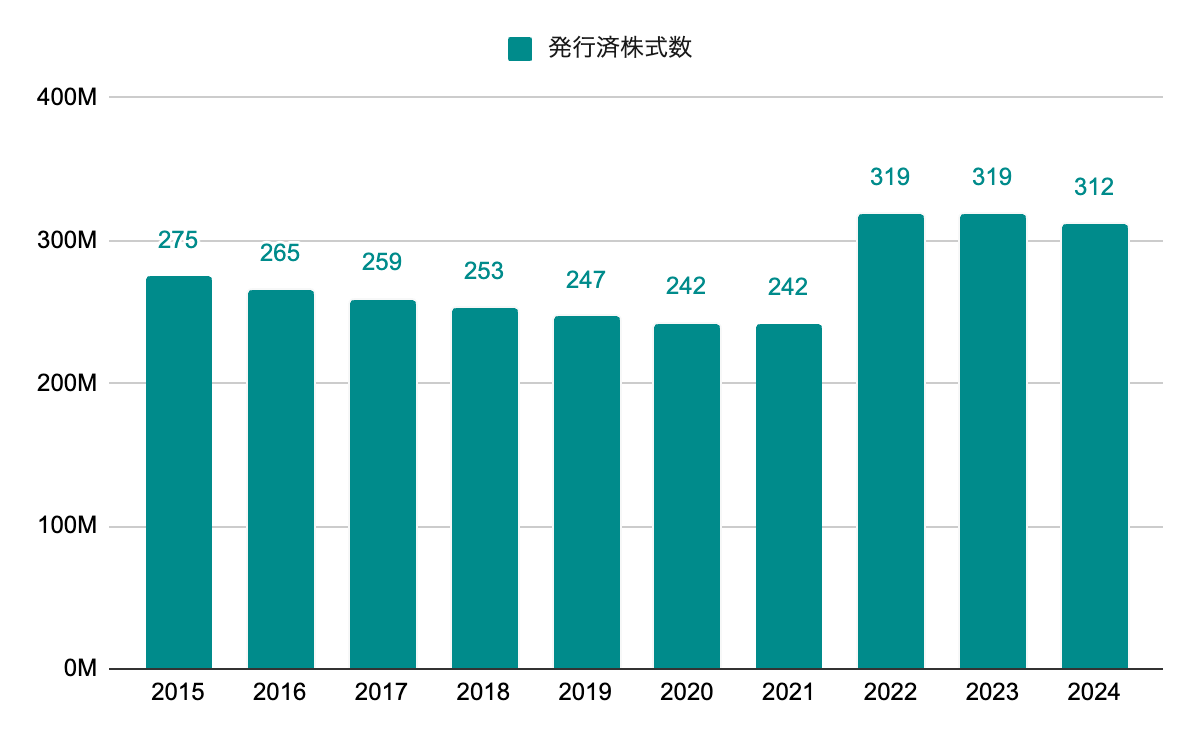

発行済株式数

減少傾向だったが、2022年の買収により増加。

投資

買収

2022年2月に、IHS マークイットとの約140億ドルの合併が完了したと発表。これによりモビリティ事業が追加されたが、2025年4月にモビリティ事業を分離、独立させる方針と発表があった。CEOは、モビリティ事業を分離することで、中核事業に集中、成長戦略を追求できるとしている。

株価予測

以下の数値を用いて5年後の株価と期待収益率を求めます。

| EPS | 5年成長率 | 10.5% |

|---|---|---|

| 10年成長率 | 15.0% | |

| DPS | 5年成長率 | 9.8% |

| 10年成長率 | 11.7% | |

| ROE | 3年平均 | 15.1% |

| 配当性向 | 5年平均 | 26.2% |

| 10年平均 | 25.7% | |

| PER | レンジ | 30~55 |

| 5年平均 | 37.7 |

▫️EPS成長率ベース

EPS成長は波があるのでより長期の10年成長率を採用し、5年後のEPSと株価を求めます。PERは5年平均を採用します。

15.7 *(1 + 0.150)^ 5 = 31.6

31.6 * 37.7 = 1190.6

5年後の株価は$1,190.6となりました。

▫️ROEと内部留保ベース

ROEは直近3年の平均、配当性向はEPSに合わせて10年平均を採用し、5年後のEPSと株価を求めます。PERはEPS成長率ベースと同様に5年平均を採用します。

15.7 *(1 +(0.151 *(1 – 0.257)))^ 5 = 26.7

26.7 * 37.7 = 1008.0

5年後の株価は$1,008.0となりました。

▫️予想配当

配当の成長率をもとに5年間で得られる配当を求めます。配当成長率は直近の傾向が反映された5年平均を採用します。

3.64 *(1 + 0.098)+ … + 3.64 *(1 + 0.098)^ 5 = 24.3

5年間で1株当たり$24.3の配当を得られる計算となりました。

▫️期待収益率

予想株価と配当から期待収益率を求めます。予想株価は上記で求めた2つの手法の間を取り、取得価格は2024年12月末の株価498.03とします。

(1190.6 + 1008.0)/ 2 = 1099.3

1099.3 + 24.3 = 1123.6

(1123.6 / 498.03)^(1 / 5)- 1 = 0.177

期待収益率は17.7%となりました。

個人的には10%を超えていれば投資対象としてありだと考えています。

※上記試算はバフェットの銘柄選択術を参考に独自のやり方を加えた方法を取っています。どの数値を採用するか、PERをどうするかで結果は大きく変わってきますので、一つの分析手法としてちょっとした参考程度に見て頂ければと思います

所感

モビリティ事業の追加(そして分離)で少しややこしくなりましたが、個人的に市場全体が暴落した際に買いたい銘柄の筆頭です。何年もウォッチを続けていて、振り返れば2022年に$300を割ったタイミングが買い場でしたが、結局現在も買えていません。当時は円安が進んでいる時期でしたので、円ベースで見るとそこまで割安ではないかなと考えていた気がします。

誰もが知るような超メジャー企業ではないのかもしれませんが、企業及び国債の信用格付けやS&P 500指数等で投資家の方は間接的に触れている企業ではないかと思います。所謂ワイドモートな会社だとは思うのですが、各事業がどの程度AIで代替できてしまうのかが最近は気になるところです。AIに食われるのではなく、AIを活用して更なる成長が見込めるとなればより魅力的になりますね。

割安と思えるまで気長に継続してウォッチを続けたいと思います。

管理人は本銘柄を保有していません。