ソフトバンク株式会社の2024年度決算までの情報を基にした銘柄分析です。

バフェットの銘柄選択術を参考にした株価予測も記載しています。

数値は基本的に決算短信等のIR情報を参照しています。

基本情報

| 企業名 | ソフトバンク株式会社 | |

|---|---|---|

| コード番号 | 9434 | |

| 市場 | 東証プライム | |

| 業種 | 情報・通信業 | |

| 決算期 | 3月 | |

| 指数 | 日経平均 | ○ |

企業概要

ソフトバンク株式会社は、「情報革命で人々を幸せに」という理念の基、通信事業を基盤に多角的なサービスを展開する大手通信・ICTソリューション企業です。

事業としては、個人向けの携帯電話・スマートフォンサービス「SoftBank」「Y!mobile」「LINEMO」や、ブロードバンドサービス「SoftBank 光」「SoftBank Air」、電力サービス「おうちでんき」等を提供するコンシューマ事業が主力です。法人向けには、クラウドサービスやAI等の先進テクノロジーを活用したICTソリューションを提供するエンタープライズ事業を展開しています。

また、モバイル・PC周辺機器等を扱うSB C&Sを含むディストリビューション事業、LINEヤフー、アスクル、ZOZO等を含むメディア・EC事業、PayPay等を含むファイナンス事業も有しています。PayPayについては、米国市場も視野に入れ、上場準備を開始したとされています。近年では、AIデータセンターや生成AI関連への投資にも積極的に動いています。

なお、ソフトバンク・ビジョン・ファンド等の投資事業については、ソフトバンク株式会社の親会社にあたるソフトバンクグループ株式会社(9984)の事業となるので、ここには含まれていません。

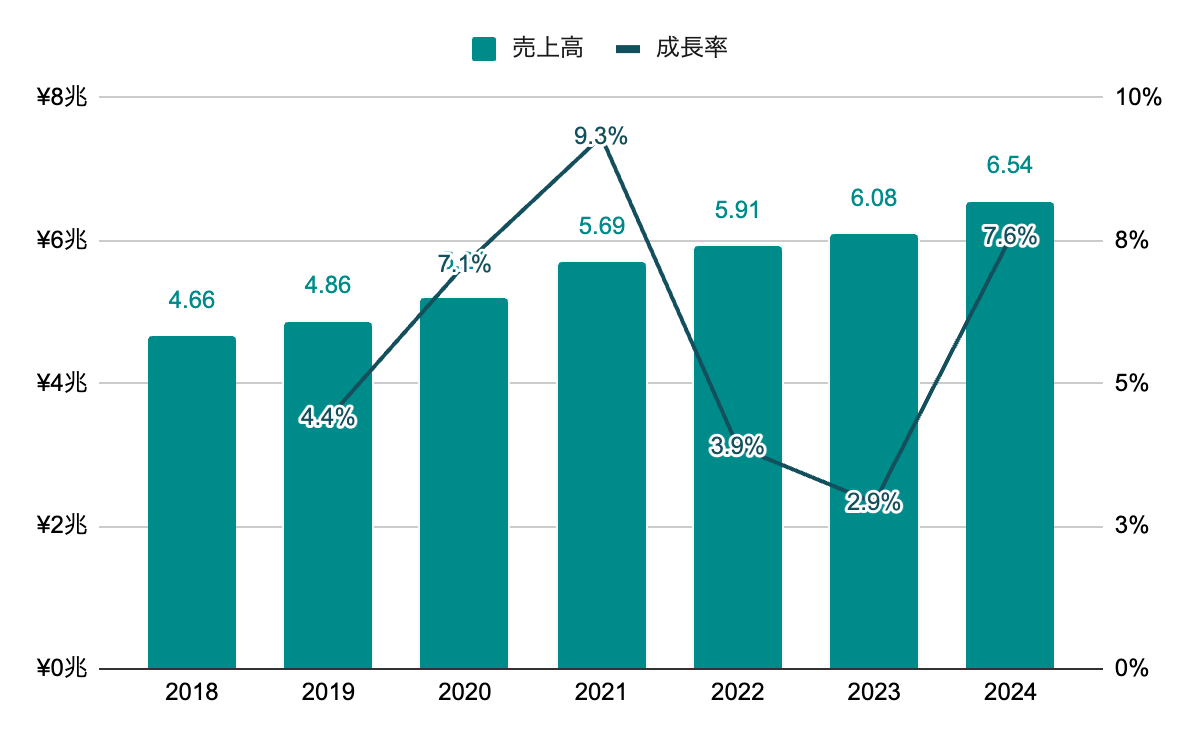

売上高

2018年に親子上場となったため、2018年度以降のデータとなります。

成長率は高くはないが、安定して右肩上がりで推移。

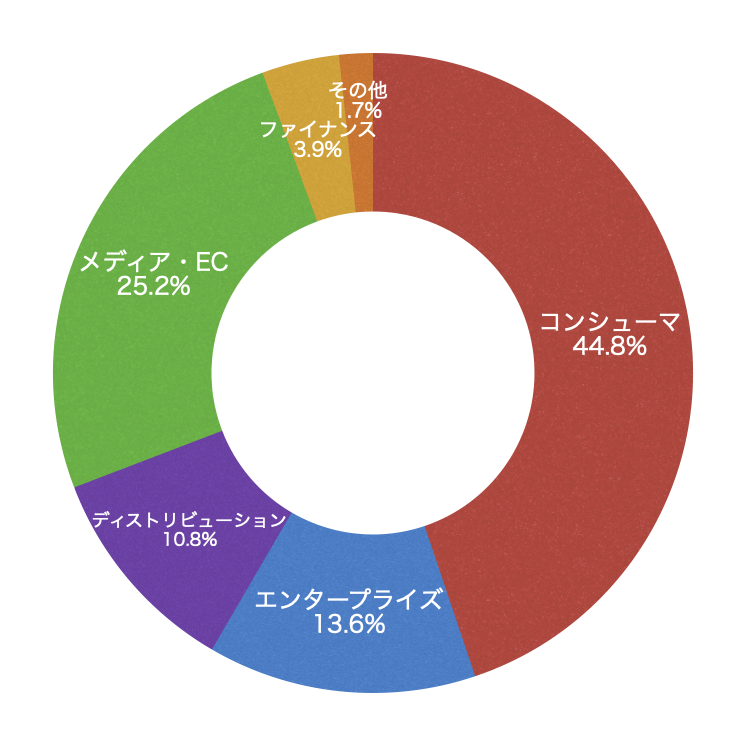

セグメント別売上比率

2024年度では、SoftBankやY!mobile等を含むコンシューマ事業が約45%、LINEやYahoo!等を含むメディア・EC事業が約25%と消費者に馴染みのある事業が売上の多くを占める。PayPayを含むファイナンス事業は現在4%程度となっているが、成長率は高く、コンシューマ事業規模への成長を目指すとされている。

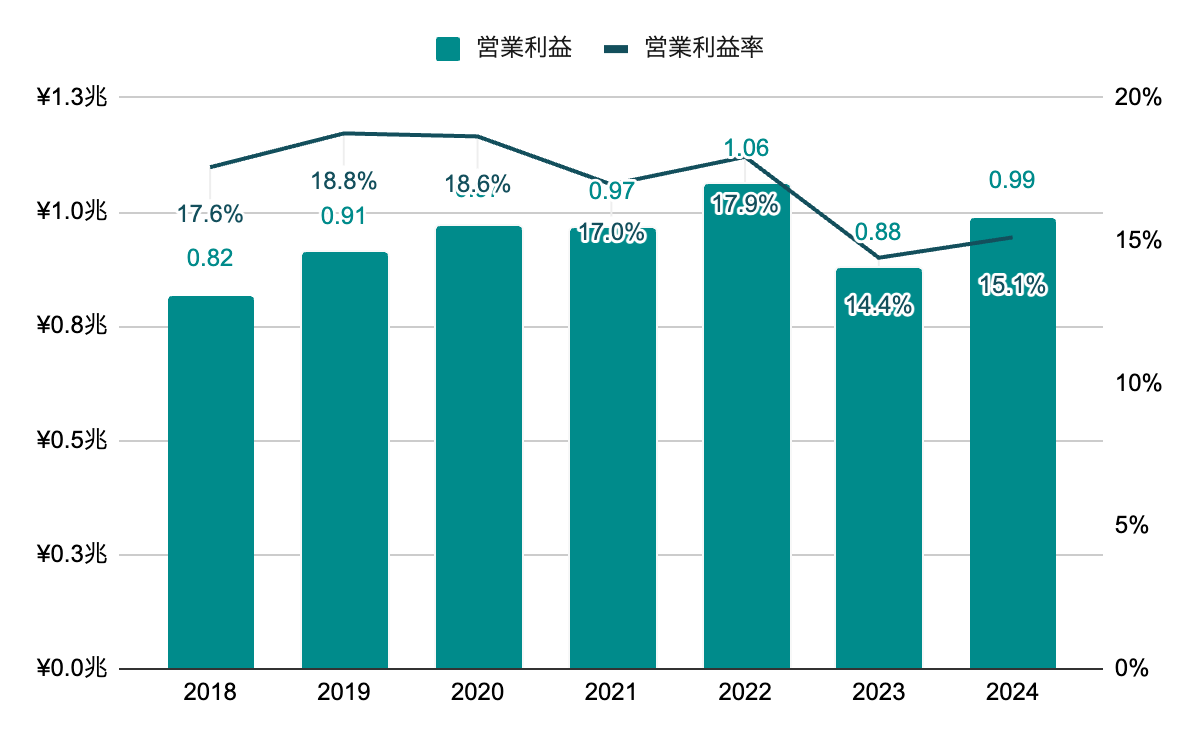

営業利益率

営業利益率は、15%前後で推移。2022年度は、PayPayの株式価値の再評価益により2,948億円が計上されている。

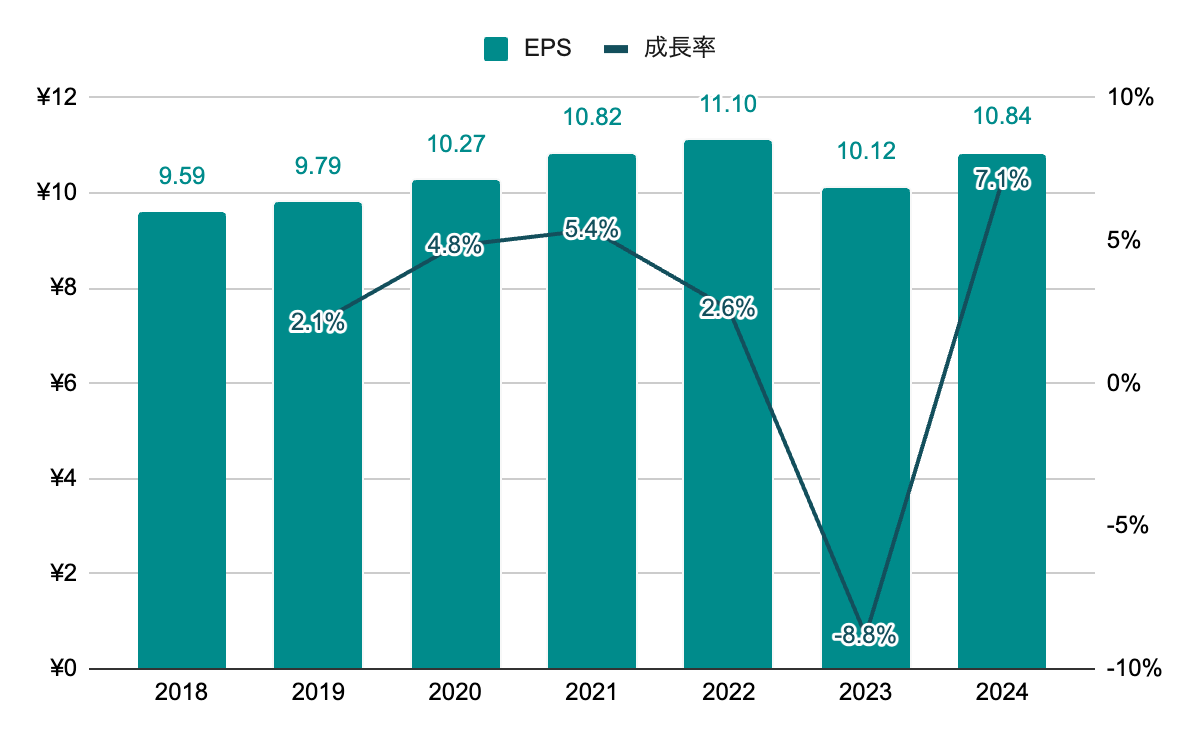

純利益(EPS)

緩やかに上昇傾向ではあるが、ほぼ横ばいの状態。

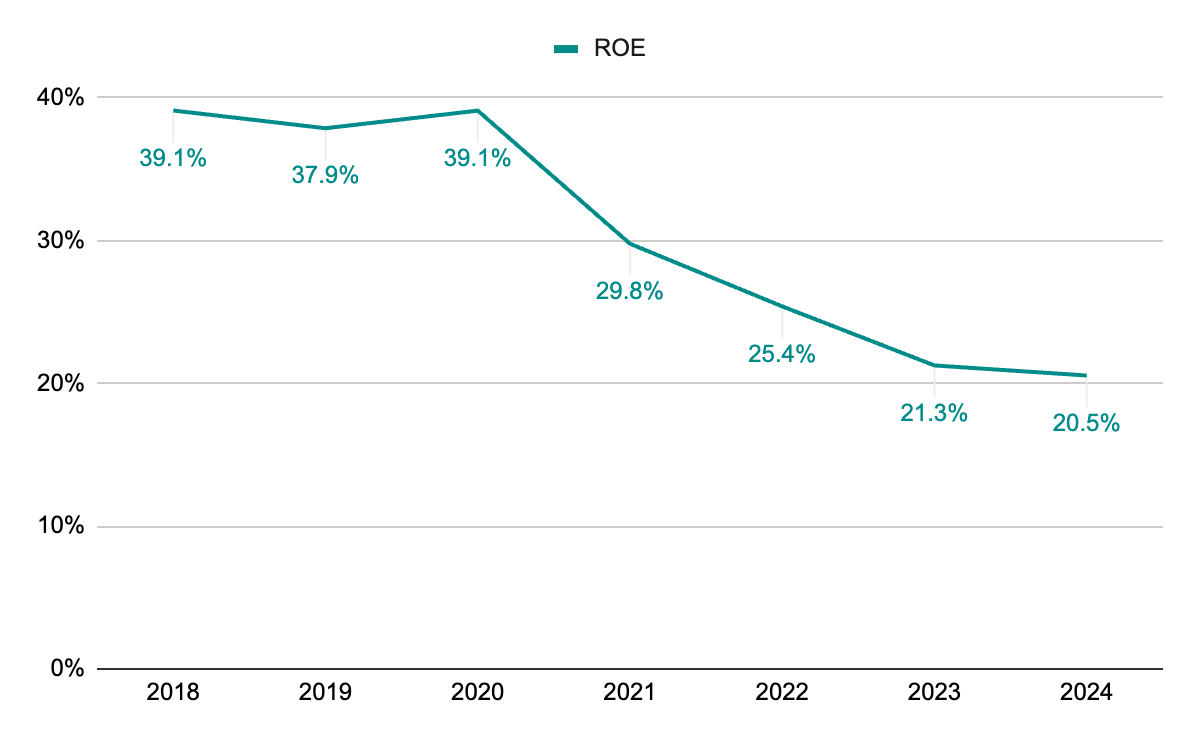

ROE

減少傾向。近年は20%程度で推移。

株主還元

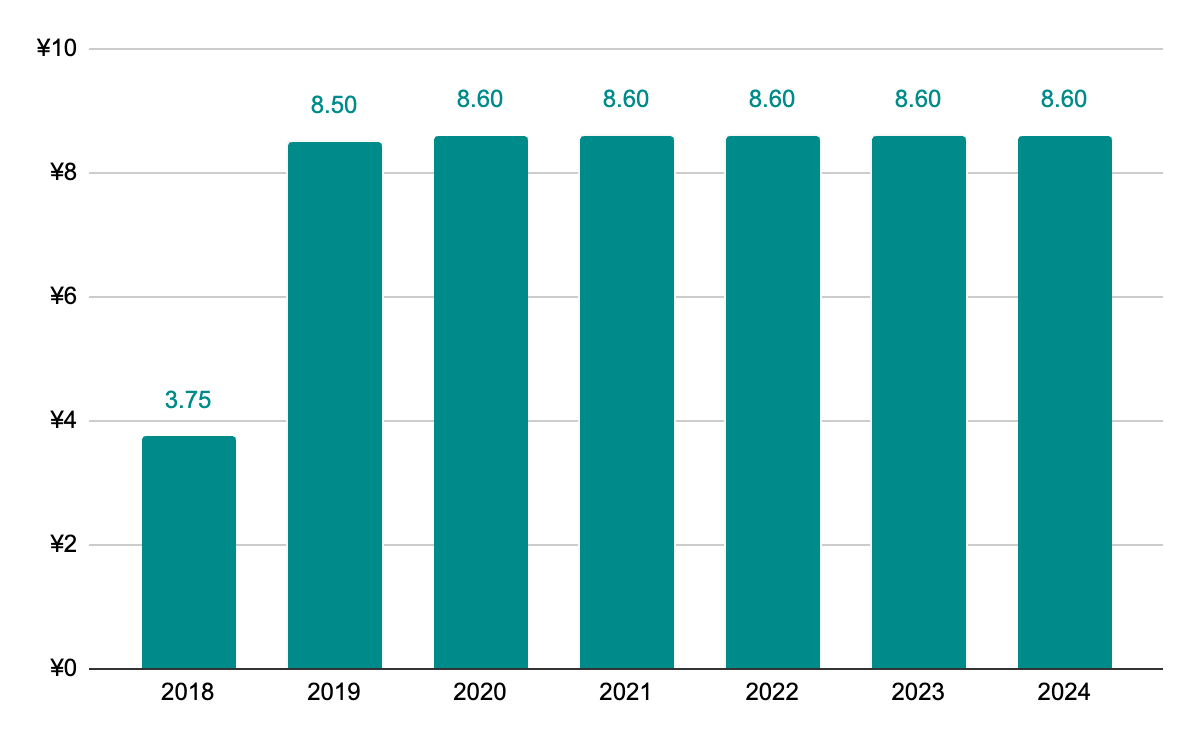

配当(DPS)

2018年度は半期のみ。2020年度以降は横ばいで推移。2025年度も、8.6円の見込み。

配当利回りは、4.0~6.0%程度で推移。2024年度末時点では、4.1%程度。

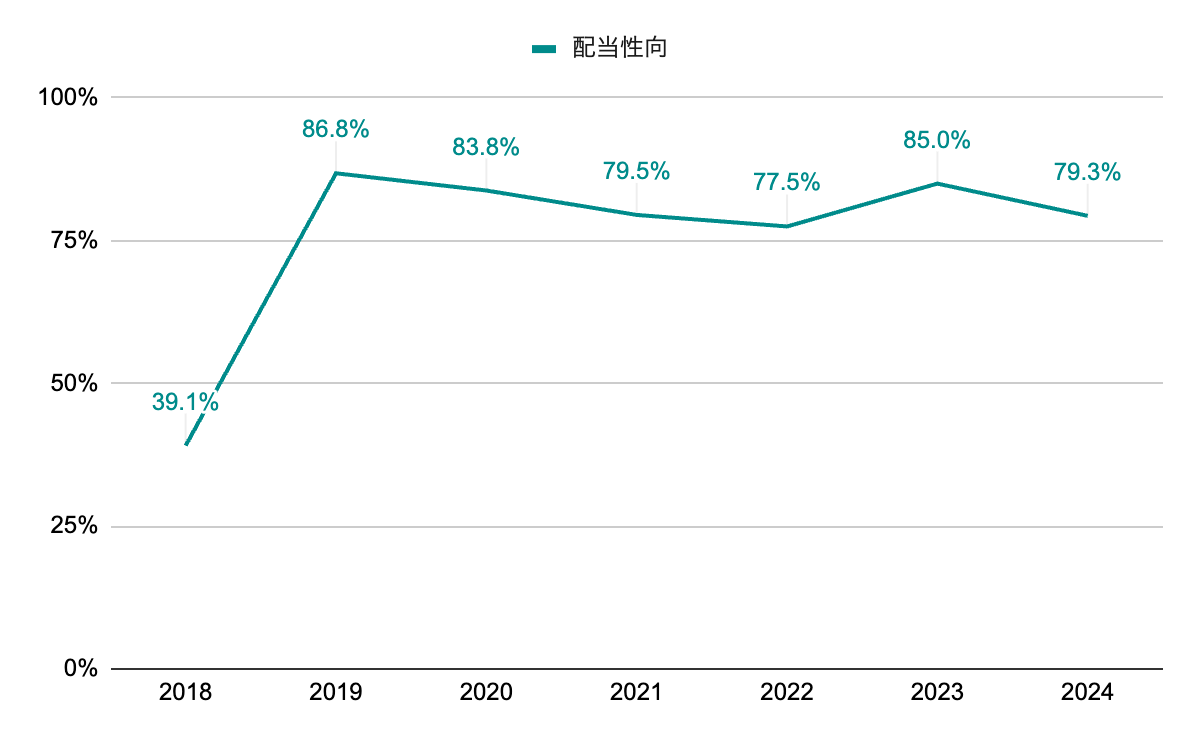

配当性向

80%前後で推移。純利益の多くを配当に使っている状態。

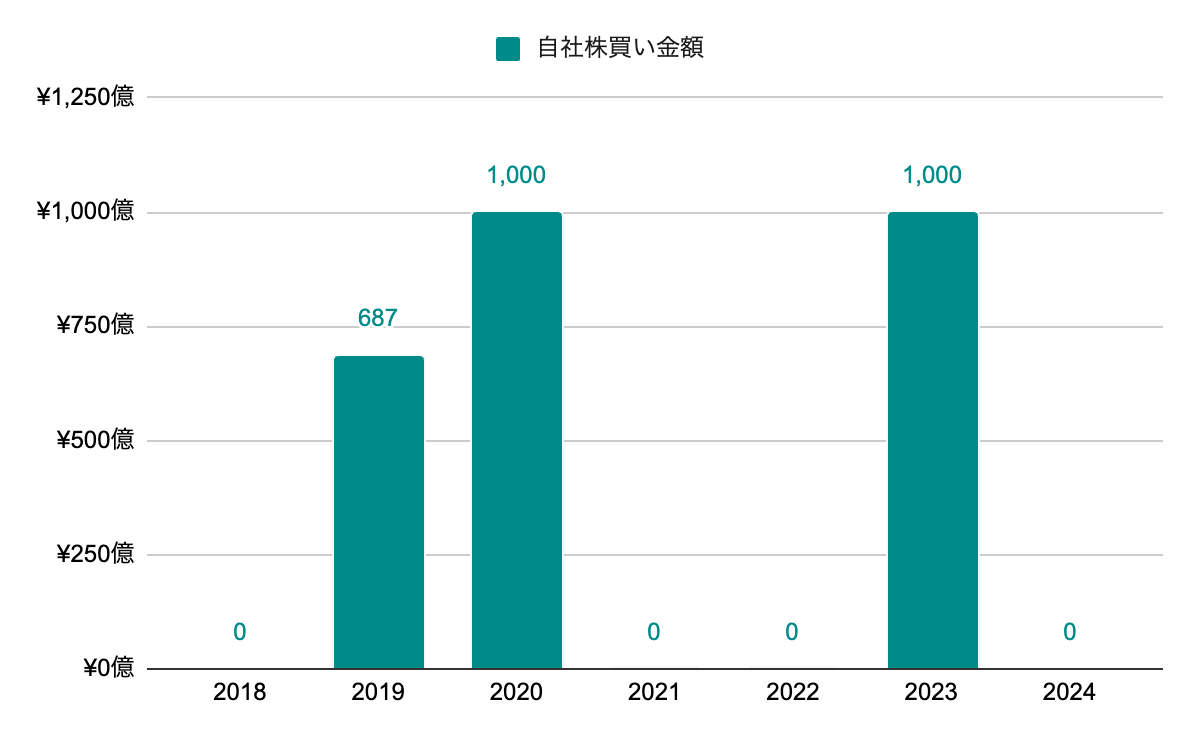

自社株買い

断続的に自社株買いを実施している。自社株買いを実施した年度は、総還元性向が100%程度と、利益を全て株主還元に充てている。

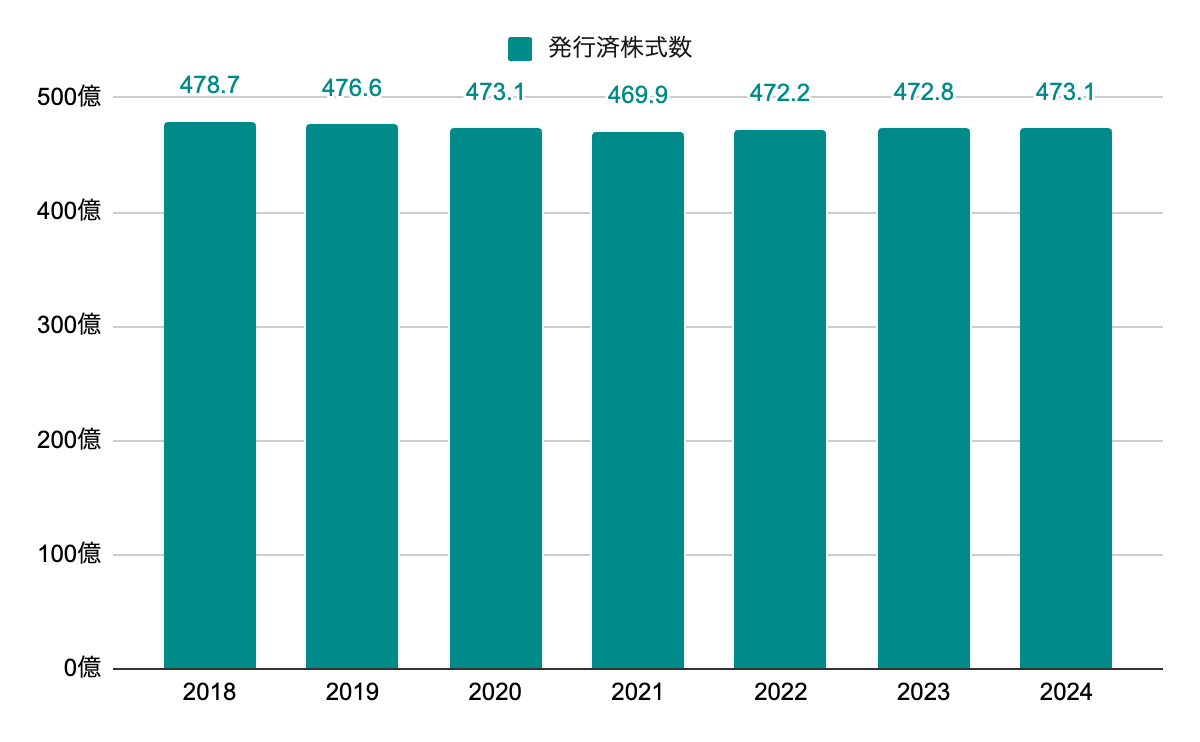

発行済株式数

ほぼ横ばいで推移。

株主優待

1年以上かつ100株以上保有でPayPayマネーライト(1,000円分)を進呈。

株価予測

以下の数値を用いて5年後の株価と期待収益率を求めます。

| EPS | 5年成長率 | 2.1% |

|---|---|---|

| DPS | 5年成長率 | 0.2% |

| ROE | 5年平均 | 27.2% |

| 配当性向 | 5年平均 | 81.0% |

| PER | レンジ | 13~20 |

| 5年平均 | 15.6 |

2018年度に上場のため、10年成長率や10年平均はソフトバンクでは対象外とします。

▫️EPS成長率ベース

5年成長率から5年後のEPSと株価を求めます。PERは5年平均を採用します。

10.84 *(1 + 0.021)^ 5 = 12.0

12.0 * 15.6 = 187.2

5年後の株価は187.2円となりました。

▫️ROEと内部留保ベース

ROEと配当性向の5年平均から5年後のEPSと株価を求めます。PERも5年平均を採用します。

10.84 *(1 +(0.272 *(1 – 0.810)))^ 5 = 13.9

13.9 * 15.6 = 217.6

5年後の株価は217.6円となりました。

▫️予想配当

配当の成長率をもとに5年間で得られる配当を求めます。配当成長率は5年平均を採用します。

8.6 *(1 + 0.002)+ … + 8.6 *(1 + 0.002)^ 5 = 43.3

5年間で1株当たり43.3円の配当を得られる計算となりました。

▫️期待収益率

予想株価と配当から期待収益率を求めます。予想株価は上記で求めた2つの手法の間を取り、取得価格は2025年3月末の株価208.4とします。

(187.2 + 217.6)/ 2 = 202.4

202.4 + 43.3 = 245.7

(245.7 / 208.4)^(1 / 5)- 1 = 0.033

期待収益率は3.3%となりました。

個人的には10%を超えていれば投資対象としてありだと考えていますので、かなり低い結果となりました。EPS成長率が低く、配当性向も高いため成長投資に資金を回せないという内容です。投資家としては、値上がり益にはほぼ期待できず、配当分だけを回収していくこととなります。

※上記試算はバフェットの銘柄選択術を参考に独自のやり方を加えた方法を取っています。どの数値を採用するか、PERをどうするかで結果は大きく変わってきますので、一つの分析手法としてちょっとした参考程度に見て頂ければと思います

所感

2024年に株式分割をして、現在株価が200円程度で購入しやすい価格となり個人株主数が増加、2025年3月末で136万人もの株主数となっています。特に若年層の割合が増えているとされています。消費者に馴染みのある企業ですし、株主優待もあり人気となっているようです。

今回決算内容等を見てきて、個人的には投資対象とはならないですね。もう何年も前ですが、創業者の孫正義氏がモバイル事業は収穫の時期に入ったと決算発表会か何かで発言していたのを覚えています。事業会社としてのソフトバンク<9434>には安定して稼ぐことが期待され、成長は持株会社・投資会社となっているソフトバンクグループ<9984>でと考えられていそうです。実際数字を見ても、ソフトバンクは配当、自社株買い、株主優待で純利益のほとんどを使い切っている状態なので、生成AI等に投資するとはしているものの、大きな規模の成長投資は少し難しいと思われます。

ソフトバンクグループ全体ではまた別ですが、ソフトバンク株式会社としては、あまり成長によるキャピタルゲインは期待せず、安定した高配当によるインカムゲインを重視した投資になると思います。グループ全体の連携により、少ない投資で上手く成長してくれたらラッキーと考えるくらいが良さそうです。

管理人は本銘柄を保有していません。