プロクター&ギャンブルの2025Q4決算までの情報を基にした銘柄分析です。

バフェットの銘柄選択術を参考にした株価予測も記載しています。

数値は各社HPからForm 10-K等のIR情報を参照しています。

基本情報

| 企業名 | The Procter & Gamble Company | |

|---|---|---|

| ティッカー | PG | |

| 市場 | NYSE | |

| セクター | 生活必需品 | |

| 決算期 | 6月 | |

| 指数 | Dow 30 | ⚪︎ |

| S&P 500 | ⚪︎ | |

| Nasdaq 100 | – | |

企業概要

プロクター&ギャンブル(P&G)は、米国オハイオ州に本社を置く世界最大級の日用品メーカーです。創業は1837年と非常に古く、180年以上の歴史を持つ企業です。

主な事業内容は、消費者の日常生活に密着した幅広い製品群の製造・販売です。「ファブリーズ」「アリエール」「パンパース」「SK-II」「ジレット」等、ファブリック&ホームケア、ベビーケア、ビューティー、グルーミングといった主要カテゴリーで、世界中で愛される多数のブランドを展開しています。

P&Gの強みは、強力なブランドポートフォリオと、世界中に広がる圧倒的な流通・販売ネットワークにあります。消費者のニーズを深く理解するための徹底した消費者調査と、それを製品開発に活かす高い研究開発力も特徴です。これにより、各市場でリーダーシップを確立し、安定した収益基盤を築いています。

チャート

ファンダメンタル

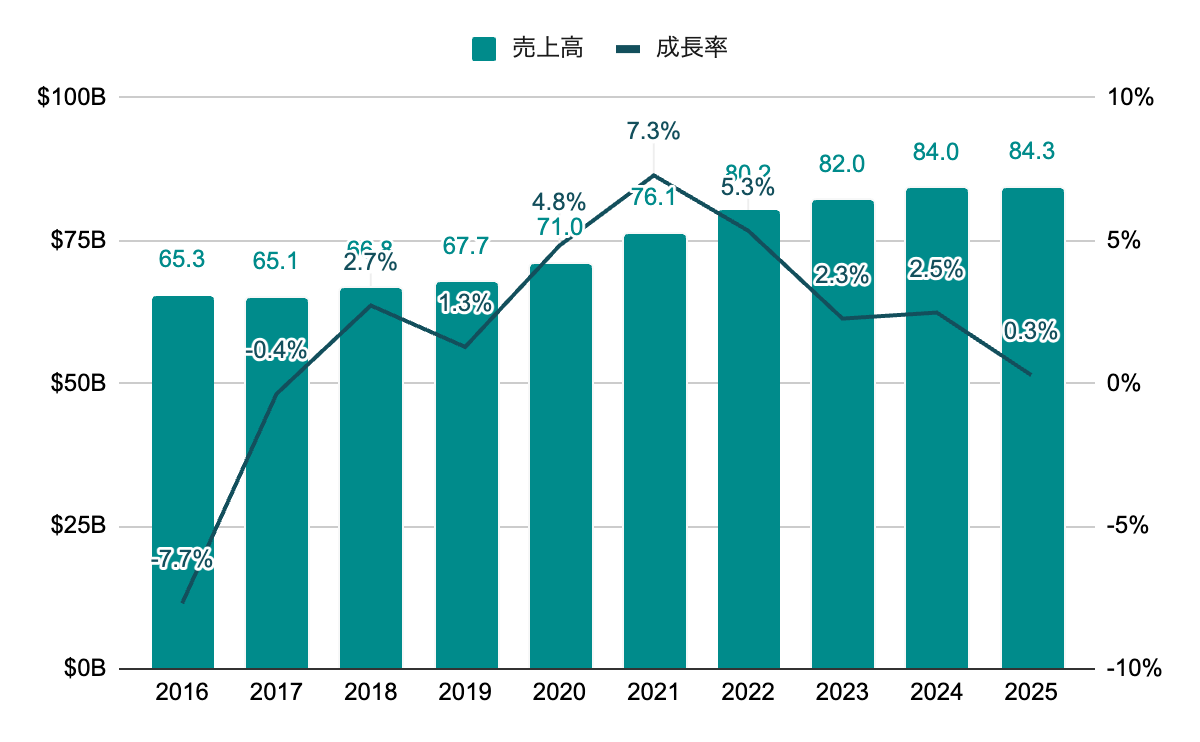

売上高

2017年までは安定しなかったが、2018年以降は緩やかな安定成長を続けている。

セグメント別売上高

アリエール、ボールド、ファブリーズ、ジョイ等を含む、ファブリック&ホームケアの比率が36%と一番高い。10年程前からあまり比率は変わらず、ビューティーが少し減りファブリック&ホームケアが少し増えた程度。

地域別で見ると2024年では北米が52%を占める。世界中に分散されているものの、北米の割合が上昇している。

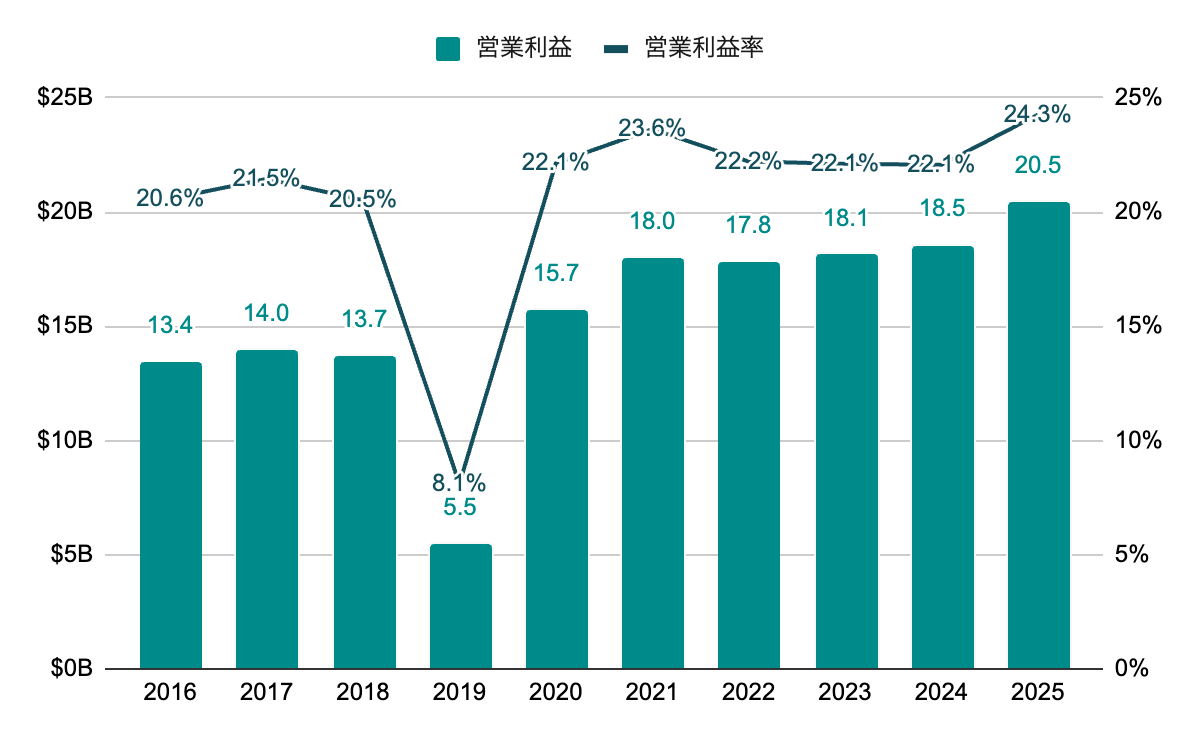

営業利益率

2019年を除き、20%超で安定した営業利益率となっている。2019年はジレットの減損で80億ドルを計上している。

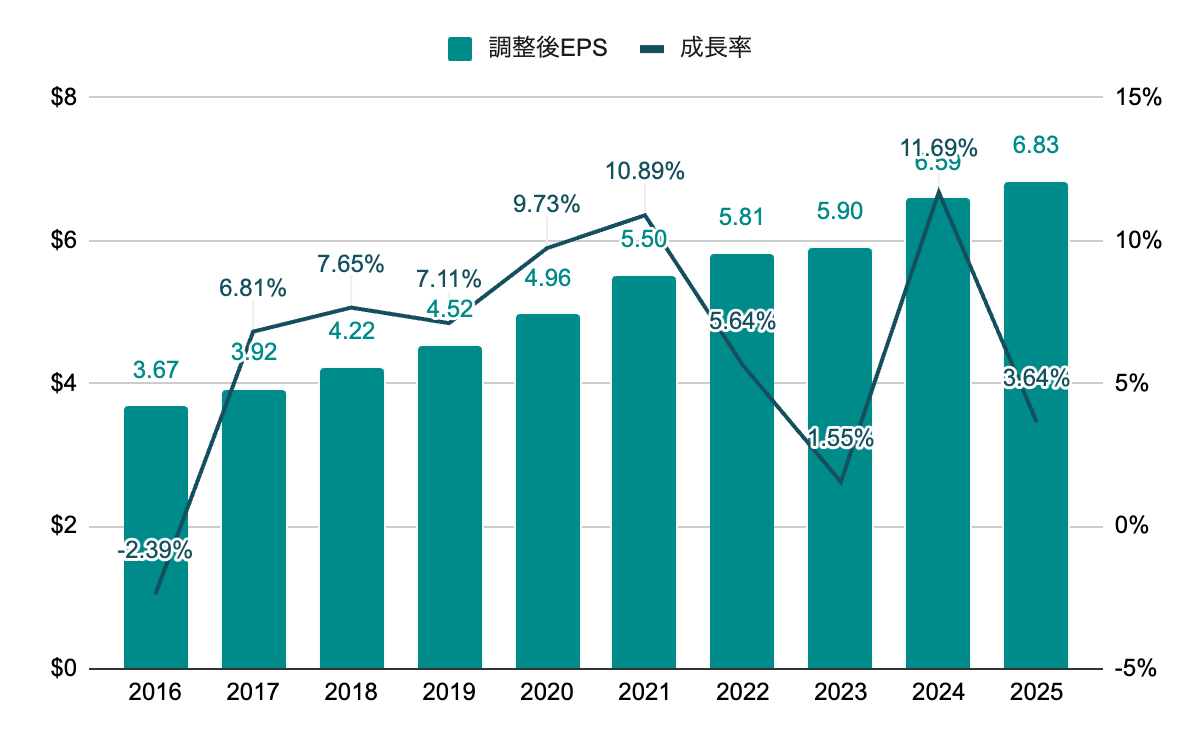

純利益(EPS)

※一時的な要因を除くため調整後EPSを採用

2017年以降、安定して右肩上がりに成長。

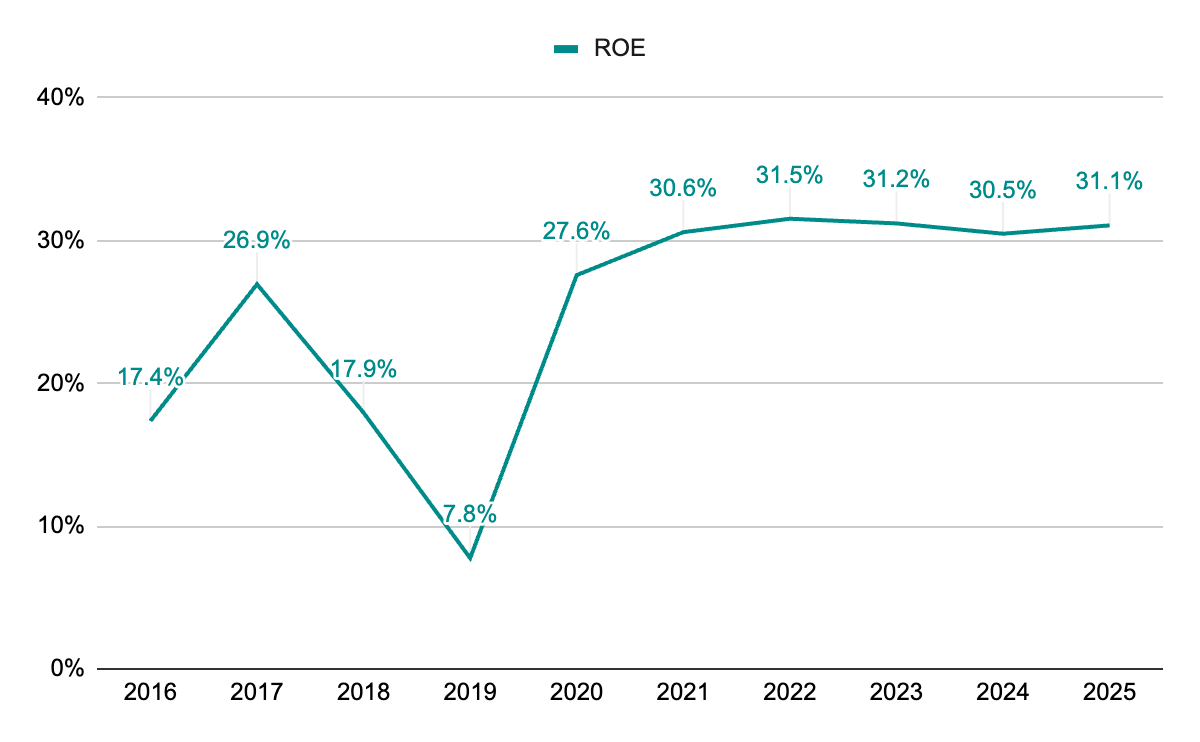

ROE

2021年以降は、30%超と高めの水準で安定して推移している。

株主還元

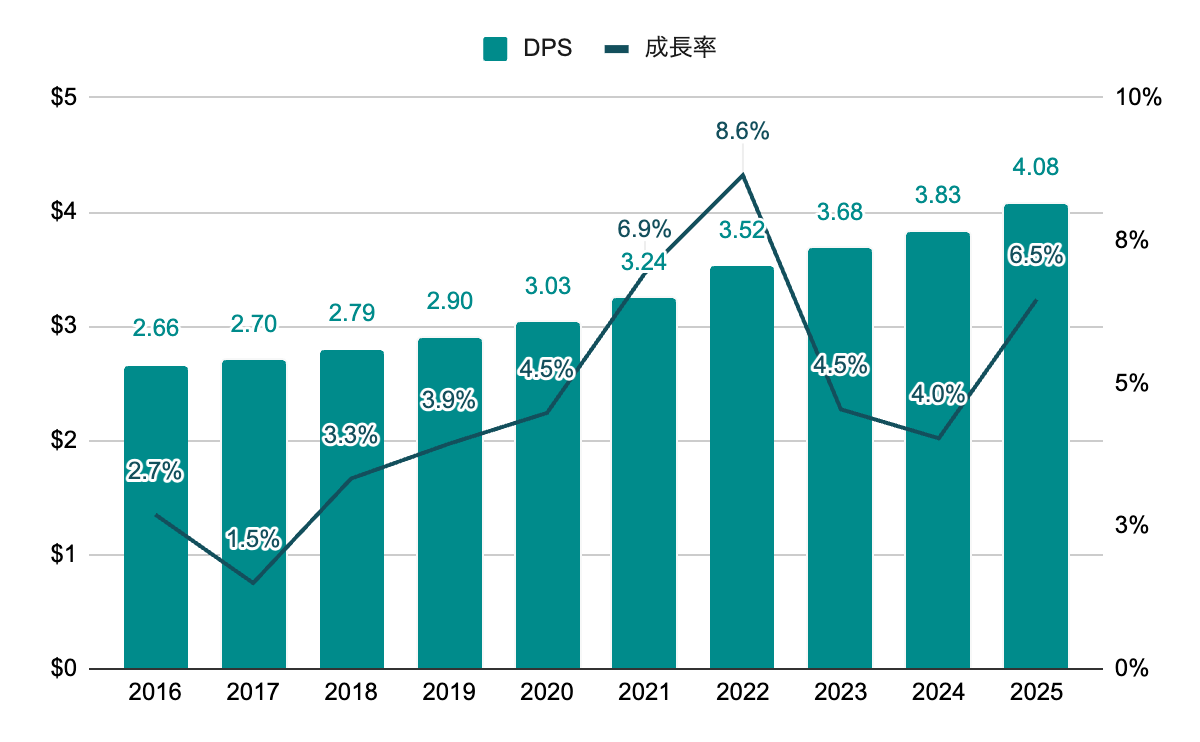

配当(DPS)

増配率は高くはないが、非常に安定した増配を継続。69年連続増配。

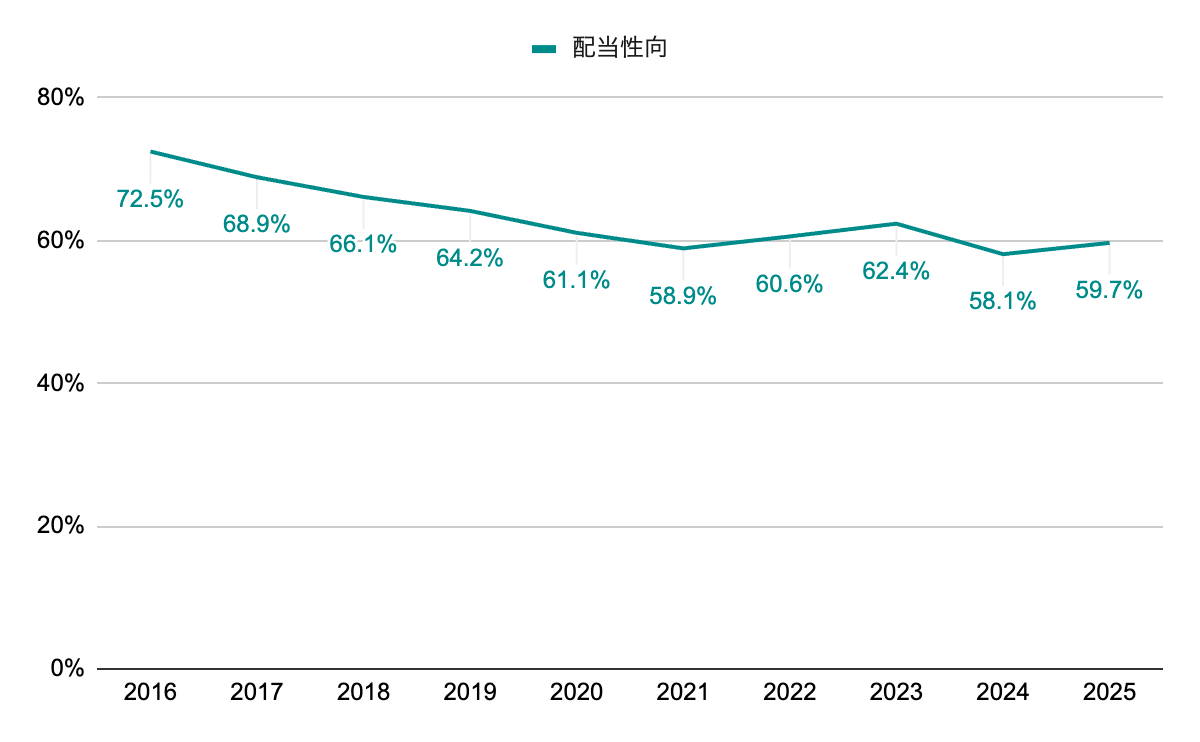

配当性向

緩やかに減少していき、2020年以降は60%前後で安定して推移。

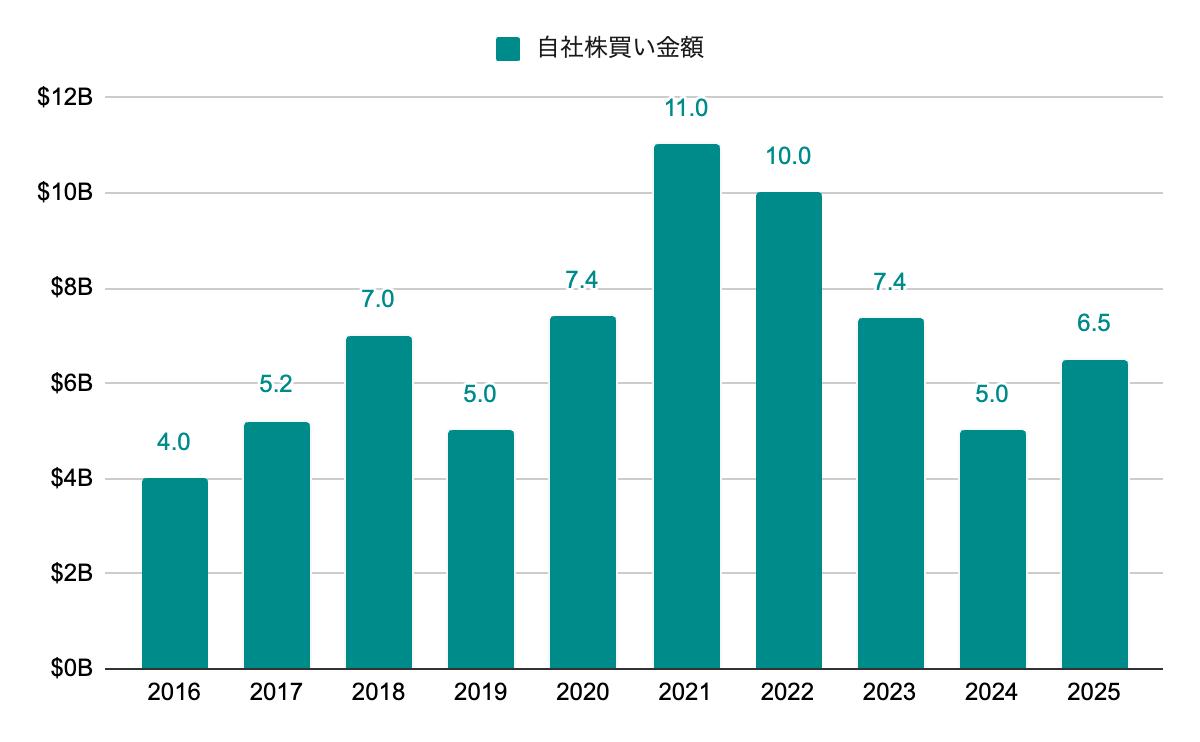

自社株買い

継続して自社株買いを実施。

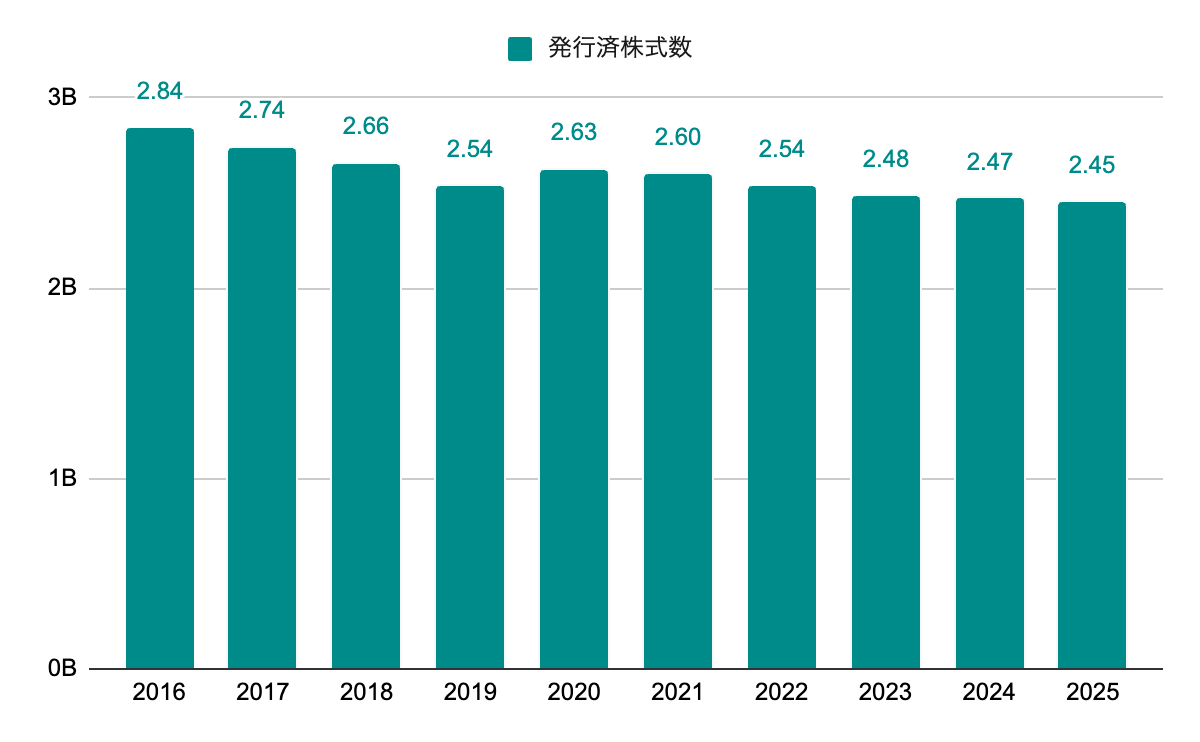

発行済株式数

自社株買いにより長期的には緩やかに減少。

株価予測

以下の数値を用いて5年後の株価と期待収益率を求めます。

| EPS | 5年成長率 | 6.6% |

|---|---|---|

| 10年成長率 | 6.2% | |

| DPS | 5年成長率 | 6.1% |

| 10年成長率 | 4.6% | |

| ROE | 5年平均 | 31.0% |

| 10年平均 | 25.2% | |

| 配当性向 | 5年平均 | 59.9% |

| 10年平均 | 63.2% | |

| PER | レンジ | 20~30 |

| 5年平均 | 26.1 |

▫️EPS成長率ベース

EPS成長は波があるのでより長期の10年成長率を採用し、5年後のEPSと株価を求めます。PERは5年平均を採用します。

6.83 *(1 + 0.062)^ 5 = 9.21

9.21 * 26.1 = 240.3

5年後の株価は$240.3となりました。

▫️ROEと内部留保ベース

ROEと配当性向は安定している直近の5年平均を採用し、5年後のEPSと株価を求めます。PERはEPS成長率ベースと同様に5年平均を採用します。

6.83 *(1 +(0.310 *(1 – 0.599)))^ 5 = 12.26

12.26 * 26.1 = 320.0

5年後の株価は$320.0となりました。

▫️予想配当

配当の成長率をもとに5年間で得られる配当を求めます。配当成長率は10年成長率を採用します。

4.08 *(1 + 0.046)+ … + 4.08 *(1 + 0.046)^ 5 = 23.4

5年間で1株当たり$23.4の配当を得られる計算となりました。

▫️期待収益率

予想株価と配当から期待収益率を求めます。予想株価は上記で求めた2つの手法の間を取り、取得価格は2025年6月末の株価159.32とします。

(240.3 + 320.0)/ 2 = 280.1

280.1 + 23.4 = 303.5

(303.5 / 159.32)^(1 / 5)- 1 = 0.138

期待収益率は13.8%となりました。

個人的には10%を超えていれば投資対象としてありだと考えています。

※上記試算はバフェットの銘柄選択術を参考に独自のやり方を加えた方法を取っています。どの数値を採用するか、PERをどうするかで結果は大きく変わってきますので、一つの分析手法としてちょっとした参考程度に見て頂ければと思います

所感

アリエール、ボールド、レノア、ブラウン、パンテーン、H&S、ファブリーズ、ジョイ、SK-II、パンパース等々、多くの方に馴染みのあるブランドを所有して、世界中で安定した収益を上げています。

ほとんど変わらない営業利益率、緩やかな成長を続けるEPS、無理のない配当性向での増配、継続的な自社株買いと老舗安定企業のお手本という感じがします。マーケティングが優秀だとかMBAのケーススタディで良く採用されているとか言われているのも頷けます。

不況に強いディフェンシブ銘柄の代表としても、69年の連続増配という配当銘柄の代表としても、安心してポートフォリオに組み込める銘柄かと思います。成長という意味では少し物足りないかもですが、安定した長期投資を目指す方には向いていると思います。

管理人は本銘柄を保有していません。