三井不動産株式会社の2024年度決算までの情報を基にした銘柄分析です。

バフェットの銘柄選択術を参考にした株価予測も記載しています。

数値は基本的に決算短信等のIR情報を参照しています。

基本情報

| 企業名 | 三井不動産株式会社 | |

|---|---|---|

| コード番号 | 8801 | |

| 市場 | 東証プライム | |

| 業種 | 不動産業 | |

| 決算期 | 3月 | |

| 指数 | 日経平均 | ○ |

企業概要

三井不動産は、オフィスビル、商業施設、ホテル・リゾート、住宅、物流施設等、多岐に渡る不動産を開発・運営する日本を代表する総合デベロッパーです。

主な事業内容としては、安定的な収益源であるオフィスビルの賃貸を行うビルディング事業、様々な商業施設の賃貸・運営を行う商業施設事業、ホテル・リゾート施設の開発・運営やゴルフ場運営等を手掛けるホテル・リゾート事業、効率的な物流を支えるロジスティクス事業等があります。近年では、スポーツエンターテインメント、データセンター、ライフサイエンス、宇宙関連といった新たなアセットクラスへの投資も進められています。

日本橋三井タワー、霞が関ビルディングといったオフィスビル、ららぽーと、三井アウトレットパーク、三井のリハウス、三井ガーデンホテル、さらには東京ドームといった消費者にも馴染みのある施設やサービスも三井不動産グループが展開しています。

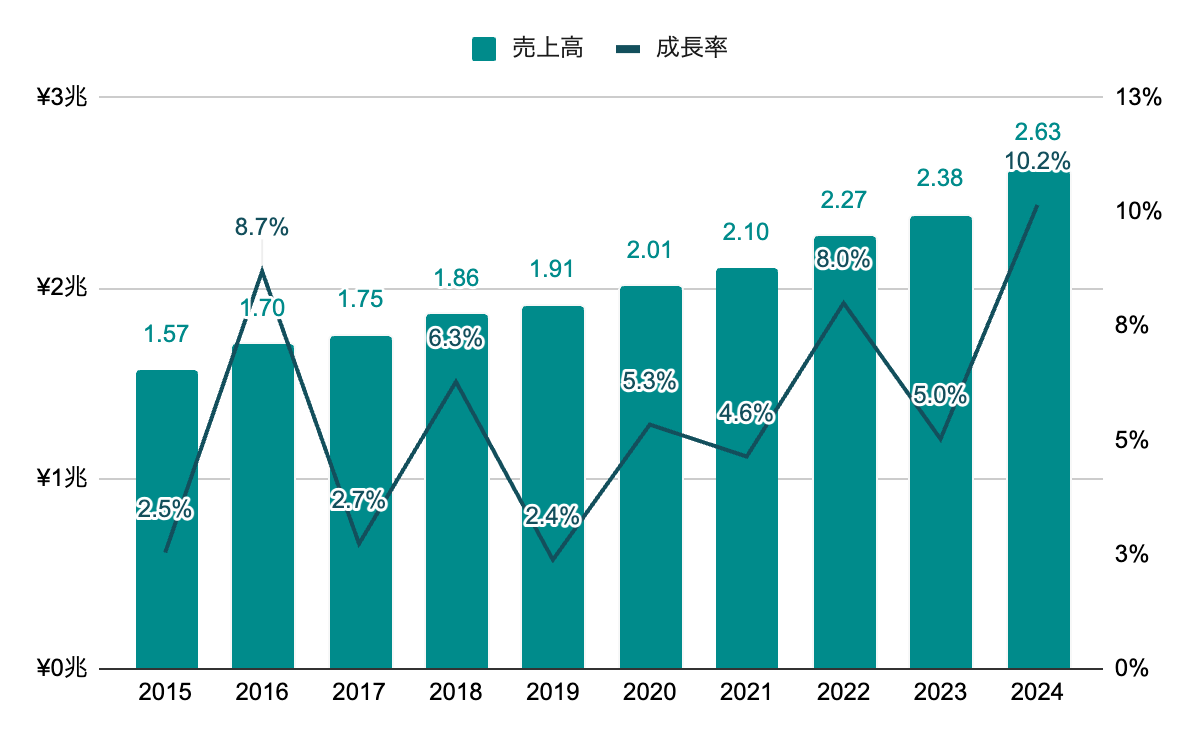

売上高

多少の波はあるが、安定して増収を続けている。2025年度は、2.7兆円の見込み。

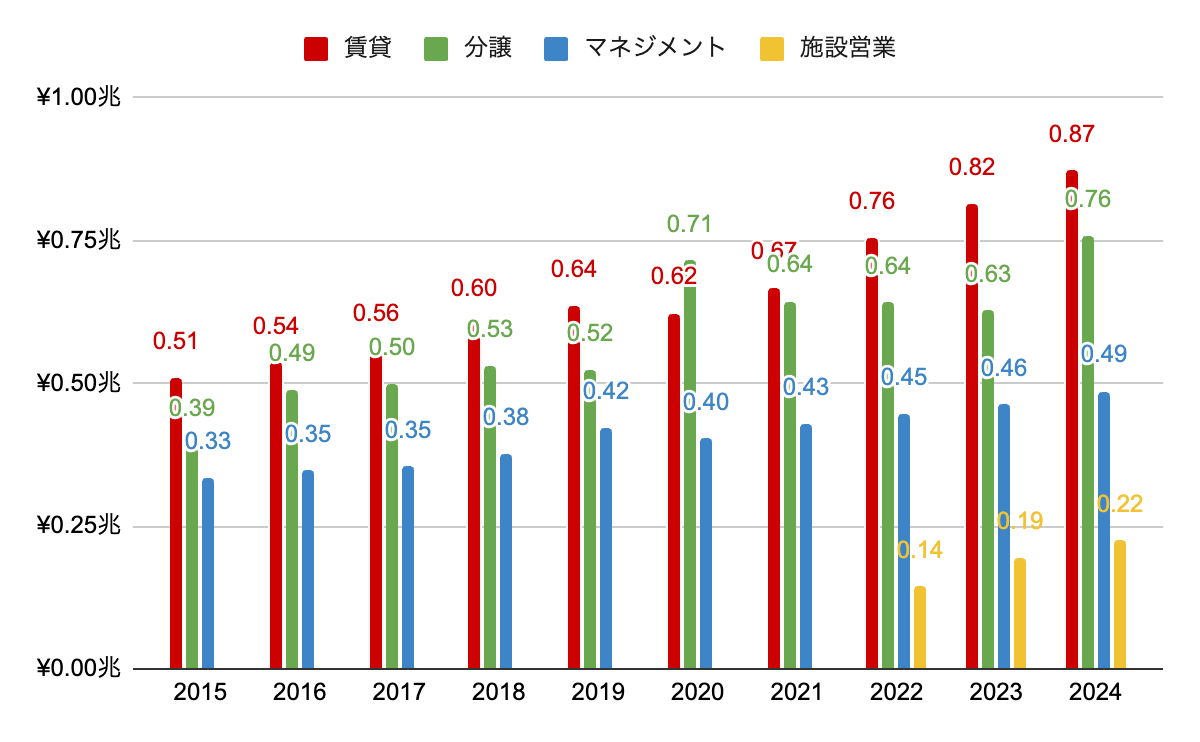

セグメント別売上高

主力のオフィスビルや商業施設の賃貸事業とタワーマンション等を手掛ける分譲事業は堅調に推移。不動産仲介等のマネジメント事業も成長率は高くないが安定している。ホテル・リゾートや東京ドームを含む施設営業は2022年度からセグメントとして切り出された。

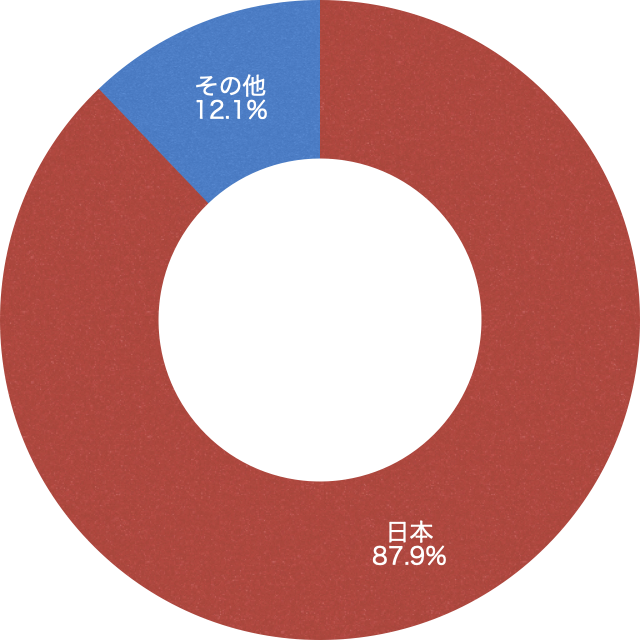

海外売上比率

2024年度では、日本が88%程度となっている。海外売上比率は1割強程度だが、米国を中心に海外での事業展開も進めている。

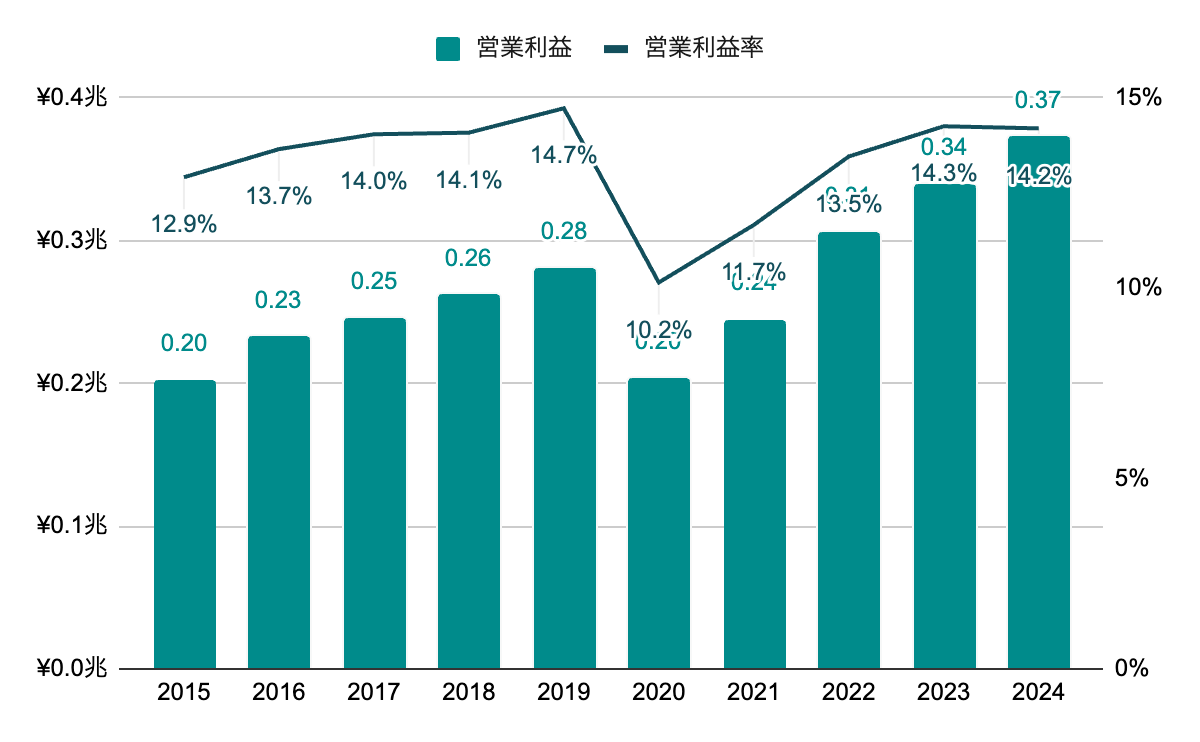

営業利益率

営業利益率は、パンデミック時に下落したものの通常は14%前後で安定して推移。

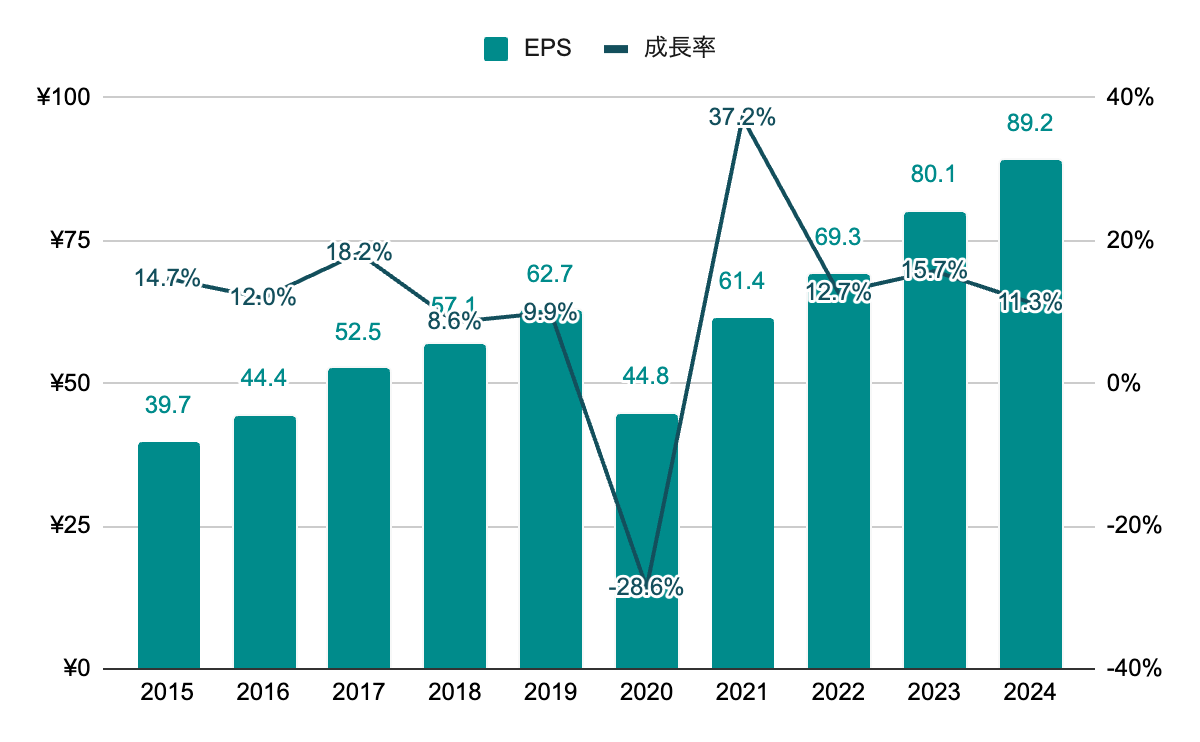

純利益(EPS)

パンデミック時に大きく下落したが、その後は2桁成長を継続。長期的に右肩上がりで成長。

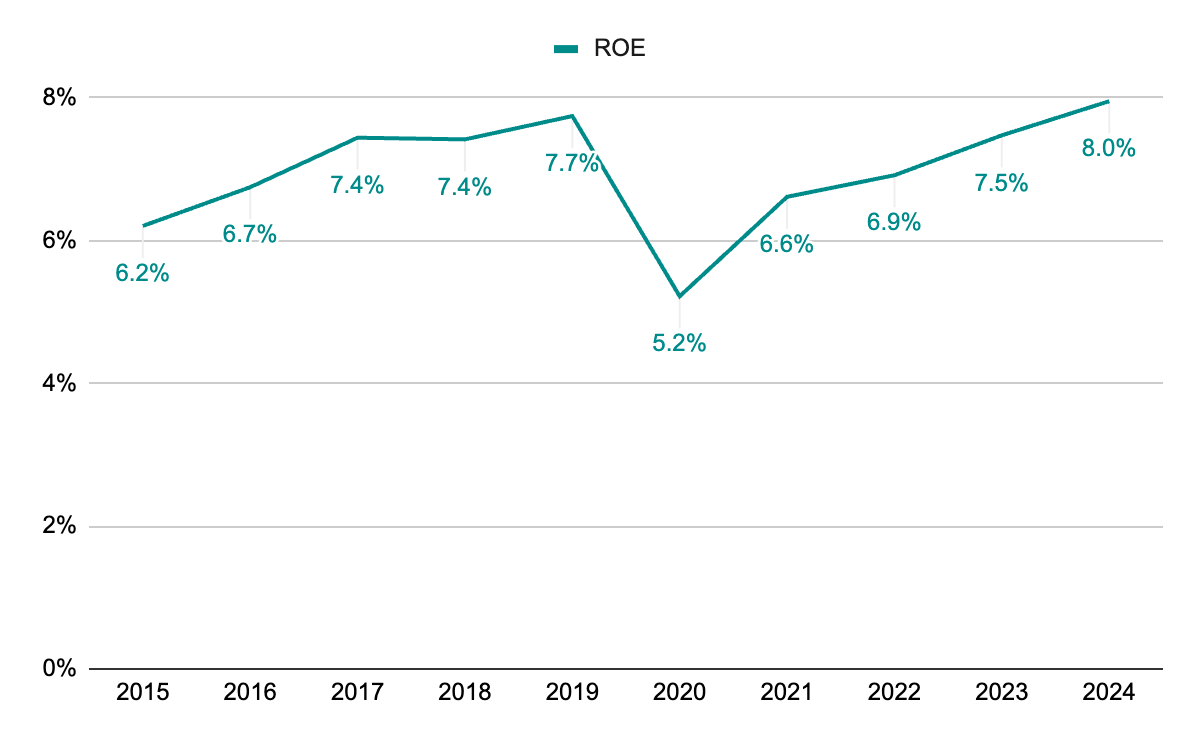

ROE

7%前後で推移。低めの数値だが、2030年度前後に10%以上に引き上げることを目標としている。

株主還元

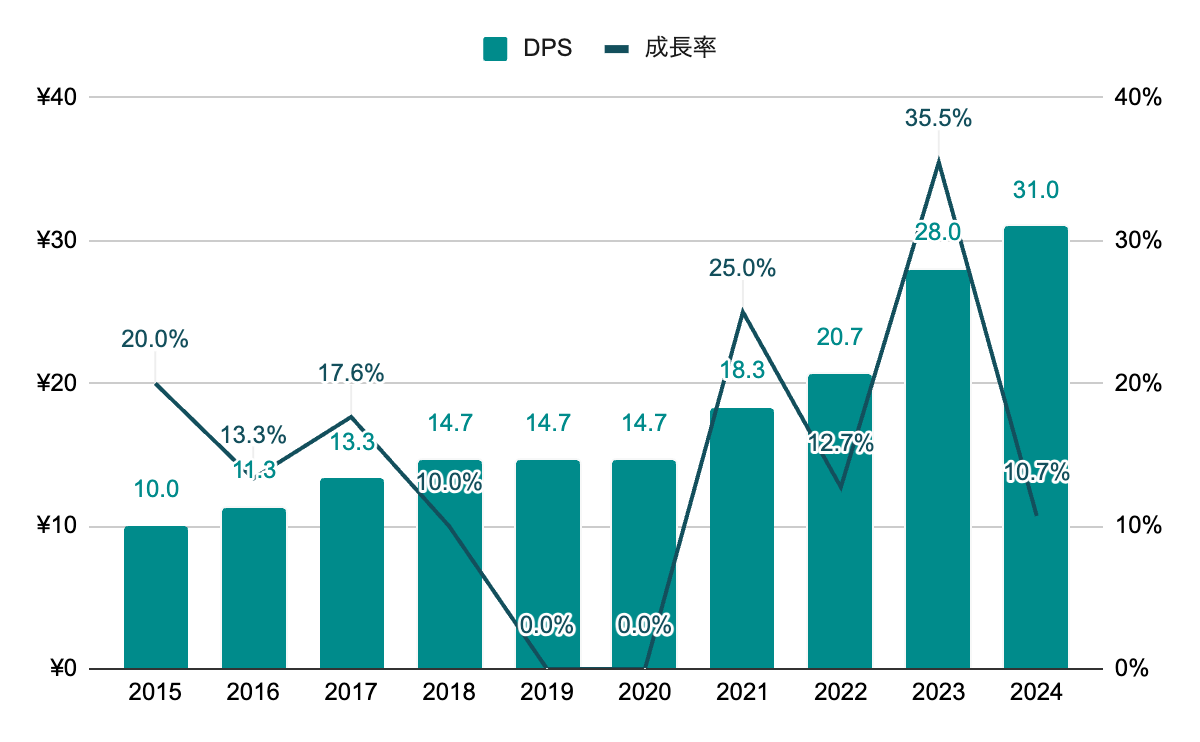

配当(DPS)

連続増配ではないが、累進的な増配を継続。10年で3倍超とCAGRは高い。2025年度は、33円の見込み。

配当利回りは、1.5~2.5%程度で推移。2024年度末時点では、2.3%程度。

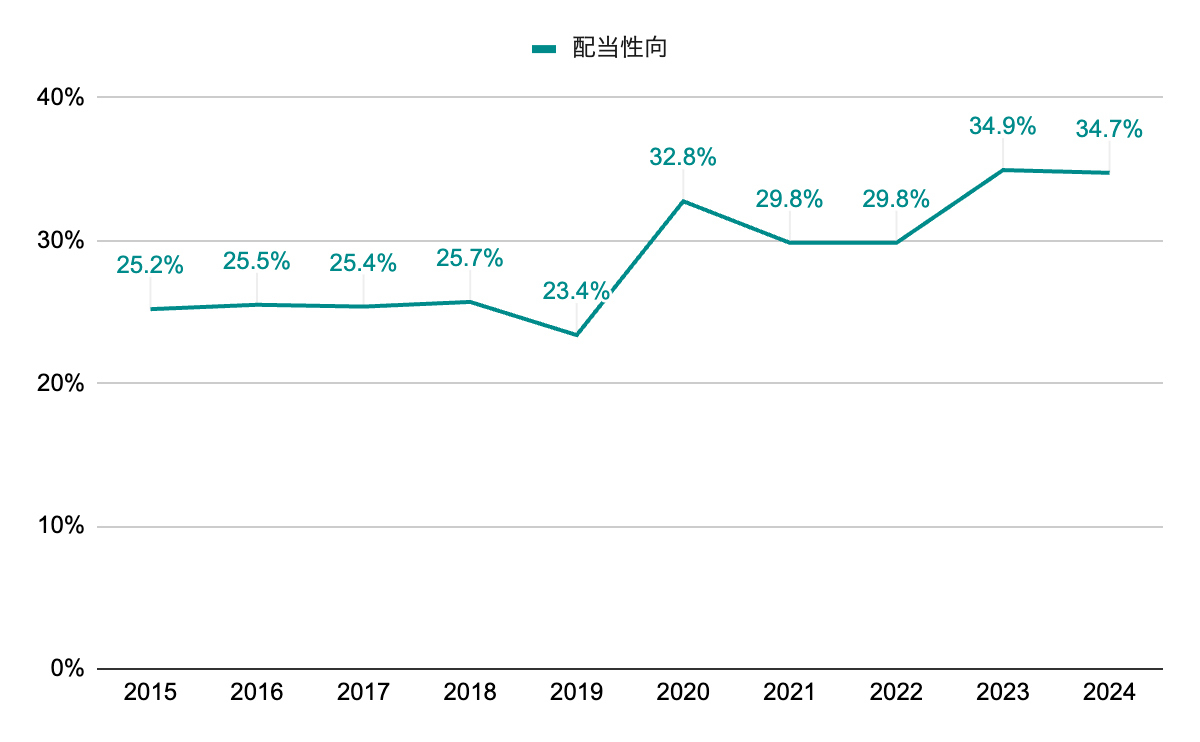

配当性向

25~35%程度で安定して推移。2026年度までは35%程度を目処とされている。

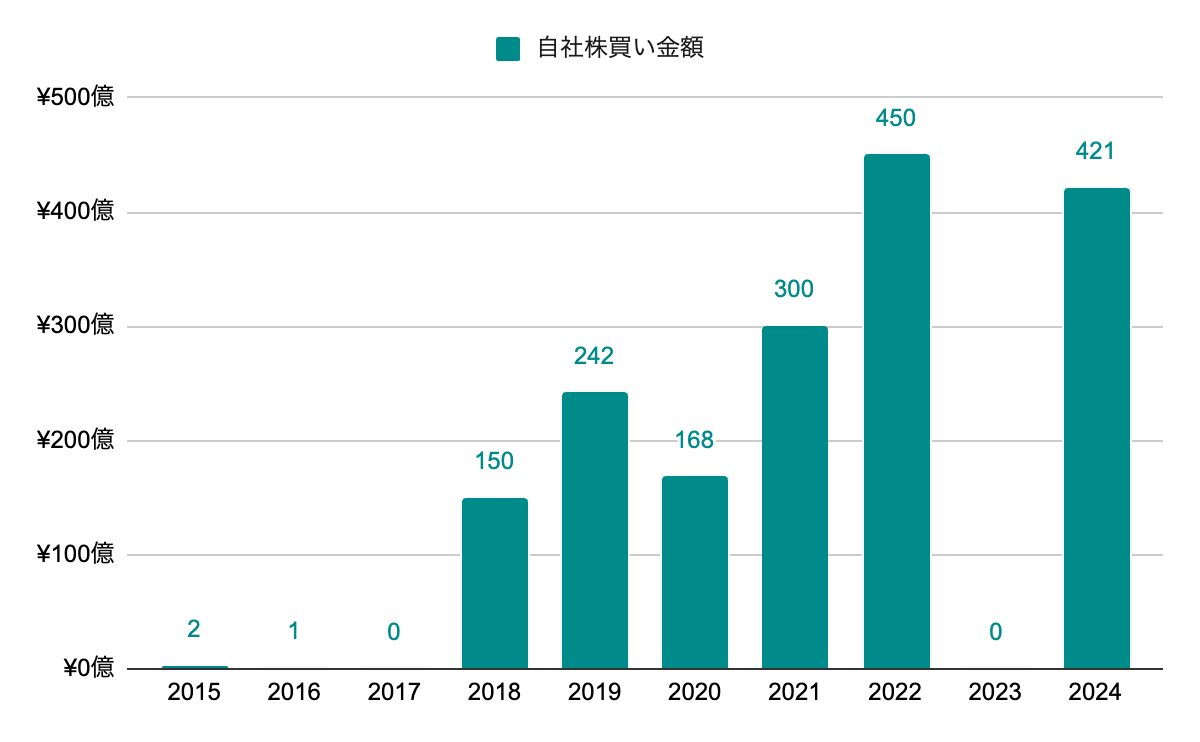

自社株買い

2018年度以降、継続して自社株買いを実施。

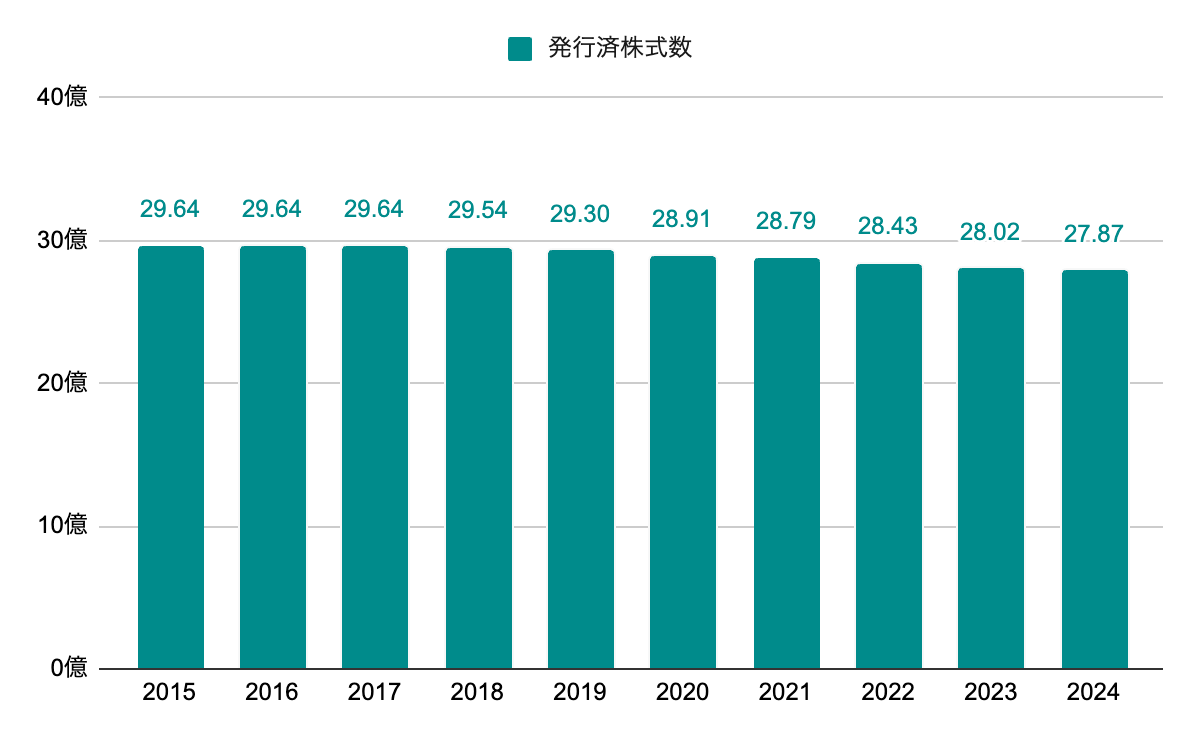

発行済株式数

2018年度以降、自社株買いにより緩やかに減少。

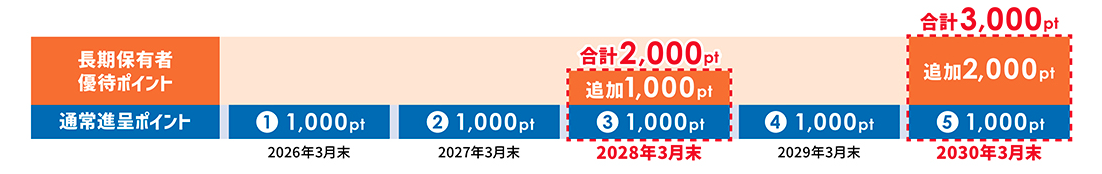

株主優待

3月末日時点を基準に継続して1年以上保有で三井ショッピングパークポイントを進呈。

■100株以上1,200株まで

100株毎に1,000ポイント

■1,200株以上

12,000ポイント

上記に加えて保有期間による追加進呈もある。

株価予測

以下の数値を用いて5年後の株価と期待収益率を求めます。

| EPS | 5年成長率 | 7.3% |

|---|---|---|

| 10年成長率 | 9.9% | |

| DPS | 5年成長率 | 16.1% |

| 10年成長率 | 14.0% | |

| ROE | 5年平均 | 6.8% |

| 10年平均 | 7.0% | |

| 配当性向 | 5年平均 | 32.4% |

| 10年平均 | 28.7% | |

| PER | レンジ | 10~20 |

| 5年平均 | 16.1 |

▫️EPS成長率ベース

EPS成長は波があるため、より長期の10年平均を採用し、5年後のEPSと株価を求めます。PERは5年平均を採用します。

89.2 *(1 + 0.099)^ 5 = 143.3

143.3 * 16.1 = 2306.5

5年後の株価は2,306.5円となりました。

▫️ROEと内部留保ベース

ROEと配当性向は直近の傾向が反映された5年平均を採用し、5年後のEPSと株価を求めます。PERはEPS成長率ベースと同様に5年平均を採用します。

89.2 *(1 +(0.068 *(1 – 0.324)))^ 5 = 111.8

111.8 * 16.1 = 1800.3

5年後の株価は1,800.3円となりました。

▫️予想配当

配当の成長率をもとに5年間で得られる配当を求めます。配当成長率は波があるため、より長期の10年平均を採用します。

31 *(1 + 0.140)+ … + 31 *(1 + 0.140)^ 5 = 233.9

5年間で1株当たり233.9円の配当を得られる計算となりました。

▫️期待収益率

予想株価と配当から期待収益率を求めます。予想株価は上記で求めた2つの手法の間を取り、取得価格は2025年3月末の株価1,330.5とします。

(2306.5 + 1800.3)/ 2 = 2053.4

2053.4 + 233.9 = 2287.3

(2287.3 / 1330.5)^(1 / 5)- 1 = 0.114

期待収益率は11.4%となりました。

個人的には10%を超えていれば投資対象としてありだと考えています。

※上記試算はバフェットの銘柄選択術を参考に独自のやり方を加えた方法を取っています。どの数値を採用するか、PERをどうするかで結果は大きく変わってきますので、一つの分析手法としてちょっとした参考程度に見て頂ければと思います

所感

株式以外の投資先として不動産も興味があるものの手は出せていません。自分には株式投資の方が合っていそうなのもあり、不動産業の株式投資先を物色してみました。

総合デベロッパー最大手として、三井不動産、三菱地所、次いで東急不動産、住友不動産あたりの各社IRから事業内容や業績、中長期経営計画等をざっくり確認しましたが、その中では三井不動産が好みでした。思った以上に安定して売上、EPSが伸びていて、自社株買い含む株主還元も積極的、長期投資の候補としてありですね。

ただ、幅広く不動産事業を展開していて盤石の経営基盤を持つ大企業とはいえ、リーマンショック時には株価が1/4以下にまで下落していたりとやはり景気の影響は受けやすい企業だと思います。近年の安定した業績や株主還元、経営計画等を見ると安心できそうに思えてしまいますが、不況時等における不動産業のリスクも頭に置いた上での投資が必要となりそうです。

管理人は本銘柄を2025年より保有しています。(2026/1/5追記)