JPモルガン・チェースの2024年年次報告までの情報を基にした銘柄分析です。

バフェットの銘柄選択術を参考にした株価予測も記載しています。

数値は基本的にForm 10-Kを参照しています。

基本情報

| 企業名 | JPMorgan Chase & Co. | |

|---|---|---|

| ティッカー | JPM | |

| 市場 | NYSE | |

| セクター | 金融 | |

| 決算期 | 12月 | |

| 指数 | Dow 30 | ⚪︎ |

| S&P 500 | ⚪︎ | |

| Nasdaq 100 | – | |

企業概要

JPモルガン・チェースは、米国ニューヨークに本社を置く、世界有数のグローバル総合金融サービス会社です。200年以上の歴史を持ち、多様な金融ニーズに対応する幅広い事業を展開しています。

主な事業部門としては、個人向けの銀行やクレジットカードサービス等を提供する「Consumer & Community Banking」、投資銀行業務等を提供する「Commercial & Investment Bank」、様々な顧客に資産運用サービスを提供する「Asset & Wealth Management」があります。

特に投資銀行業務においては、世界的なリーダーシップを発揮し、M&Aアドバイザリー、証券引受、トレーディング等、多岐にわたるサービスを提供しています。また、ブロックチェーン技術の活用等、フィンテック分野への投資も積極的に行っています。

チャート

ファンダメンタル

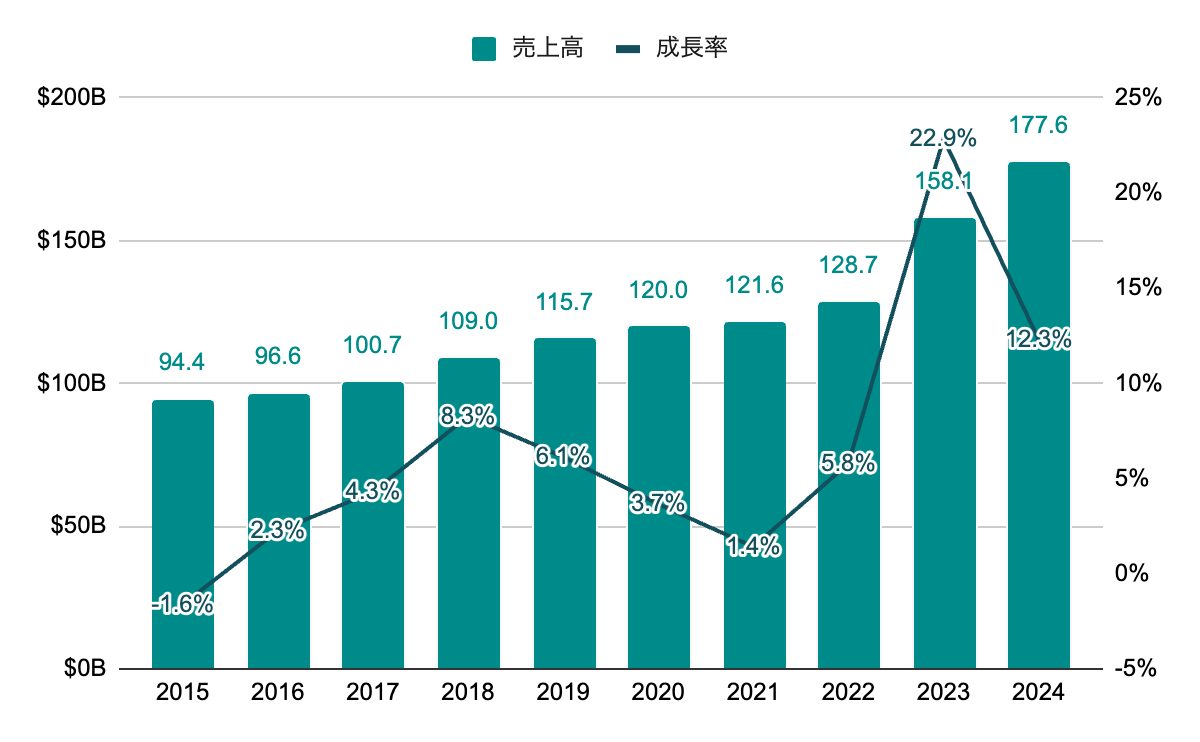

売上高

安定した成長を続けている。近年は成長率が高い。

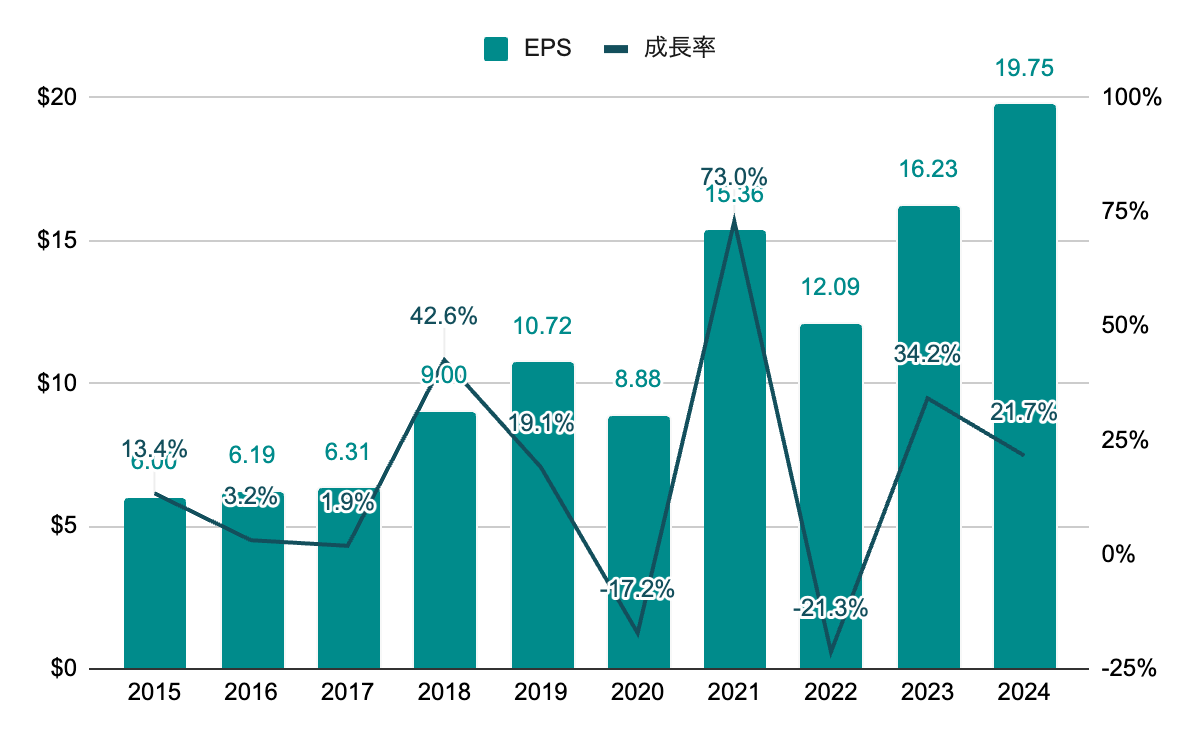

純利益(EPS)

2020年はパンデミック、2022年は利上げ等の影響で減少も長期的には右肩上がり。

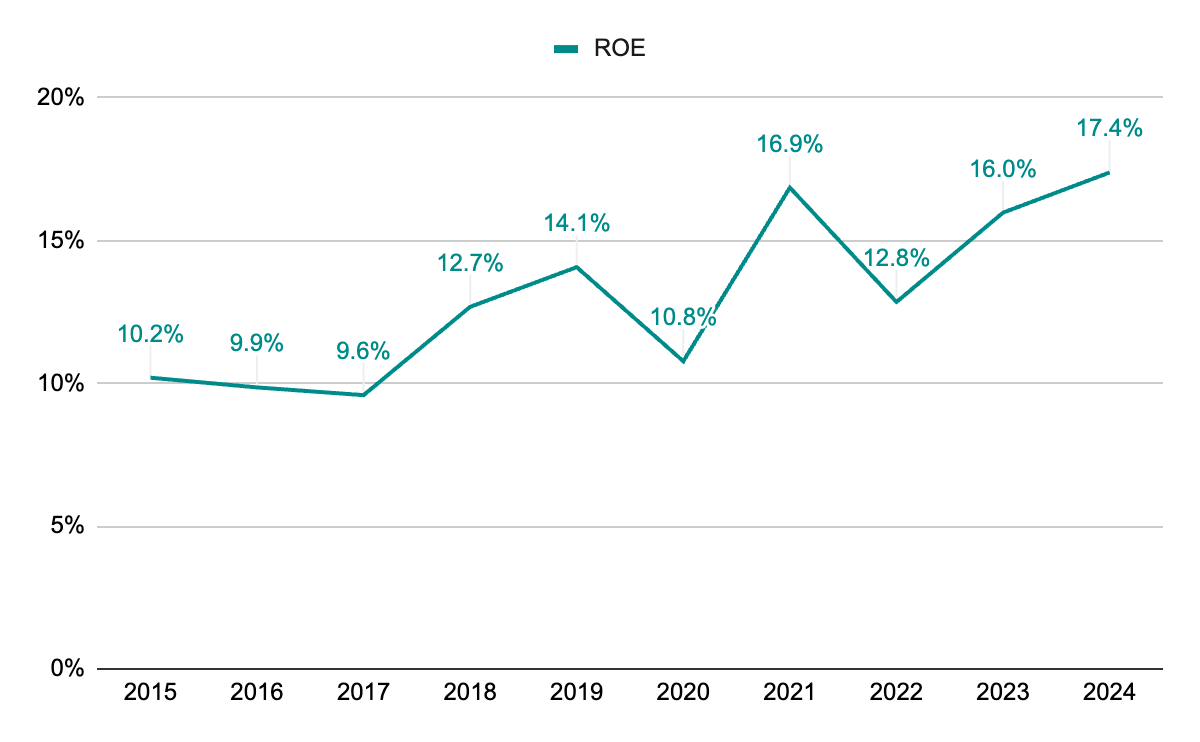

ROE

2018年以降、上昇傾向。近年は17%前後で推移。

株主還元

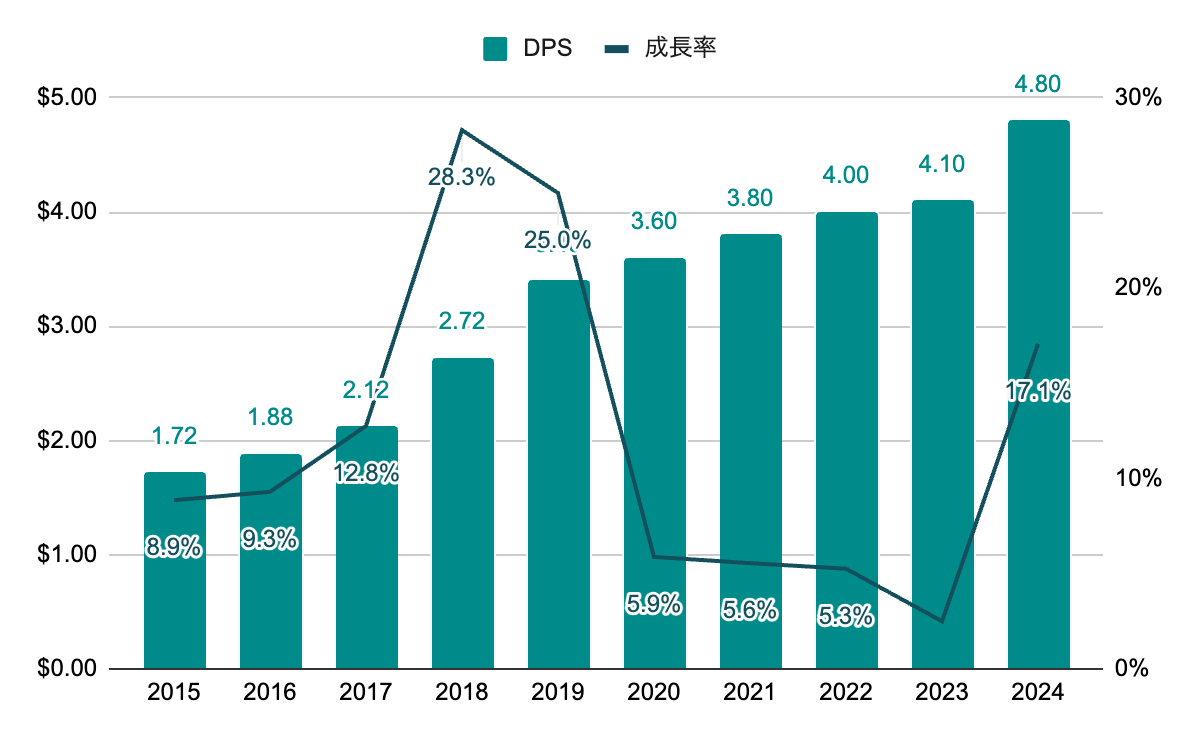

配当(DPS)

増配率に波はあるが、連続増配を継続。

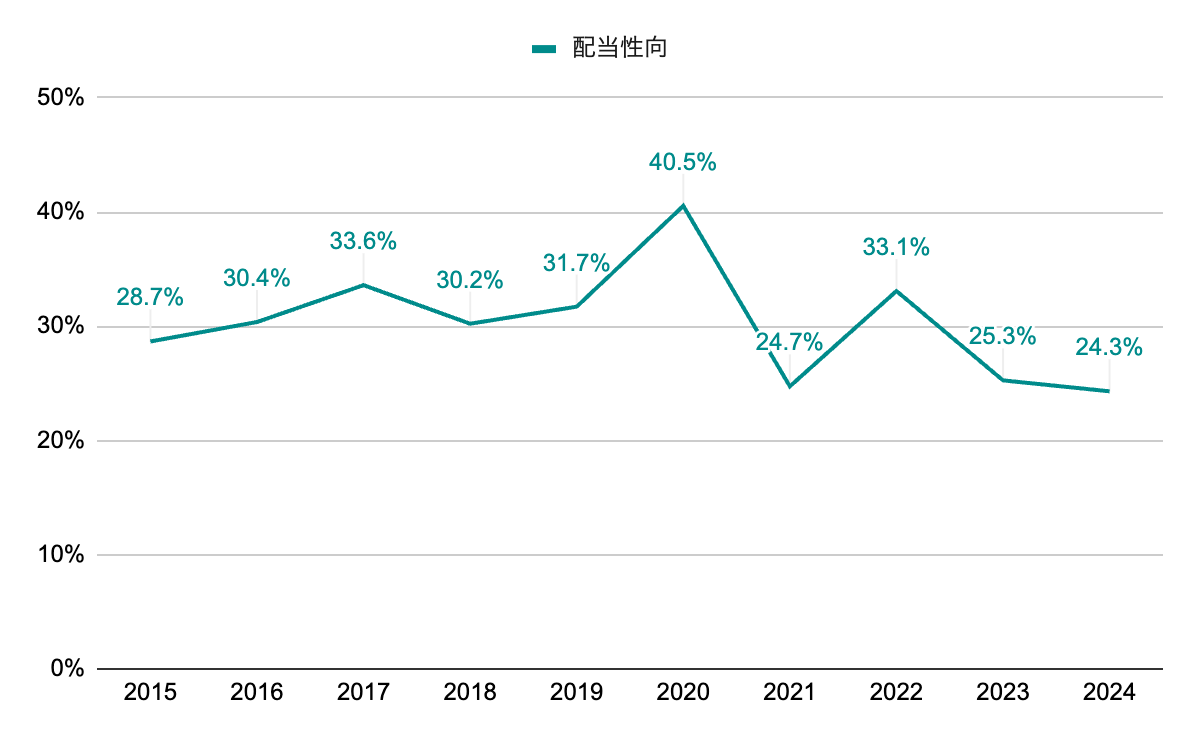

配当性向

長期的には緩やかに減少傾向。近年は25%前後で推移。

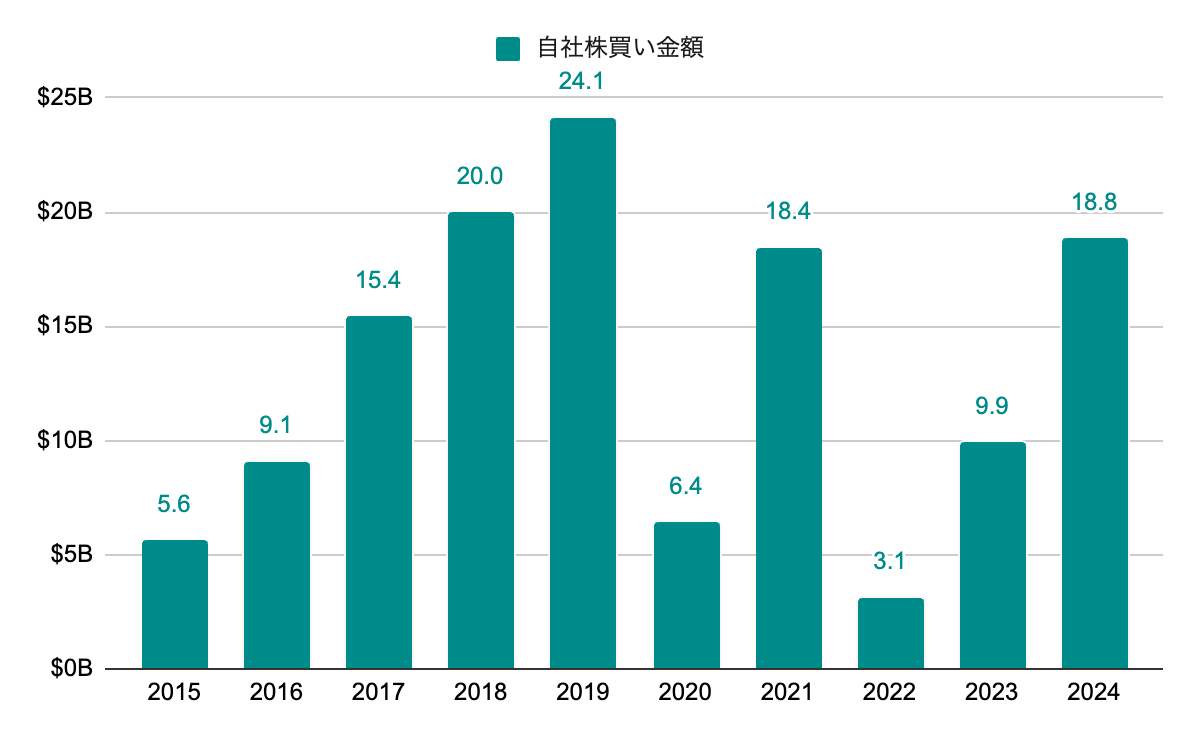

自社株買い

継続して自社株買いを実施。純利益の落ち込んだ2020年と2022年は控えめ。

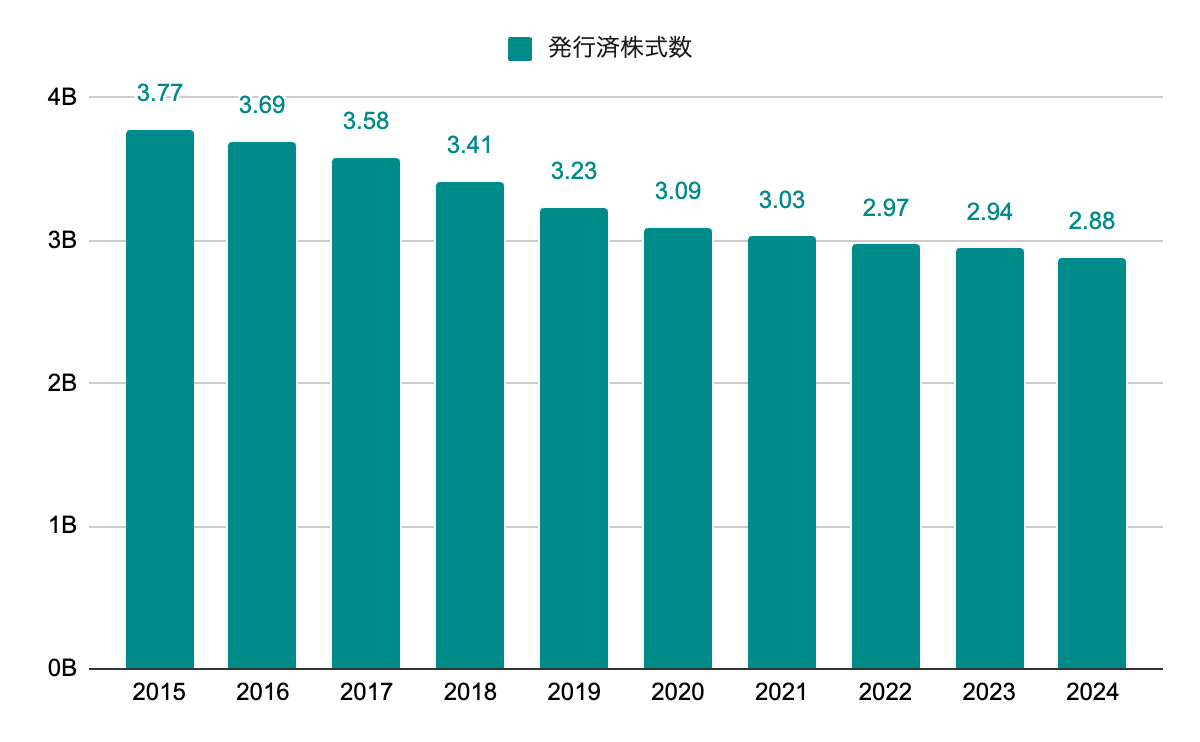

発行済株式数

自社株買いにより年々減少。10年間で2割以上も減少している。

株価予測

以下の数値を用いて5年後の株価と期待収益率を求めます。

| EPS | 5年成長率 | 13.0% |

|---|---|---|

| 10年成長率 | 14.1% | |

| DPS | 5年成長率 | 7.1% |

| 10年成長率 | 11.8% | |

| ROE | 5年平均 | 14.8% |

| 10年平均 | 13.0% | |

| 配当性向 | 5年平均 | 29.6% |

| 10年平均 | 30.3% | |

| PER | レンジ | 10~14 |

| 5年平均 | 11.2 |

▫️EPS成長率ベース

EPS成長は波があるのでより長期の10年成長率を採用し、5年後のEPSと株価を求めます。PERは5年平均を採用します。

19.75 *(1 + 0.141)^ 5 = 38.2

38.2 * 11.2 = 427.4

5年後の株価は$427.4となりました。

▫️ROEと内部留保ベース

ROEと配当性向は直近の傾向が反映されている5年平均を採用し、5年後のEPSと株価を求めます。PERはEPS成長率ベースと同様に5年平均を採用します。

19.75 *(1 +(0.148 *(1 – 0.296)))^ 5 = 32.4

32.4 * 11.2 = 362.8

5年後の株価は$362.8となりました。

▫️予想配当

配当の成長率をもとに5年間で得られる配当を求めます。配当成長率もEPS同様に波があるのでより長期の10年成長率の方を採用します。

4.80 *(1 + 0.118)+ … + 4.80 *(1 + 0.118)^ 5 = 33.9

5年間で1株当たり$33.9の配当を得られる計算となりました。

▫️期待収益率

予想株価と配当から期待収益率を求めます。取得価格は2024年12月末の株価239.71とします。

(427.4 + 362.8)/ 2 = 395.1

395.1 + 33.9 = 429.0

(429.0 / 239.71)^(1 / 5)- 1 = 0.123

期待収益率は12.3%となりました。

個人的には10%を超えていれば投資対象としてありだと考えています。

※上記試算はバフェットの銘柄選択術を参考に独自のやり方を加えた方法を取っています。どの数値を採用するか、PERをどうするかで結果は大きく変わってきますので、一つの分析手法としてちょっとした参考程度に見て頂ければと思います

所感

2019年に米国株投資にシフトした際に、銀行株が欲しくなり大手5社を上記のような内容で分析したところ、JPモルガン・チェースが一番安定しているように見えました。当時株価が$140くらいで少し割高に感じて、しばらくウォッチしていたらコロナショックが到来。結果$90くらいで購入することができました。直近の最高値は$280くらいですので、5年で3倍近くになっています。

やはり全体が大きく下げた時に優良銘柄を買うのが最適な投資手法の一つだと思います。とはいえ、当時JPMは30万円分くらいしか買えていませんので、大きく突っ込むのは難しいですね。

現在もJPMは保有していて、2020年から売買していないので、円安効果もあり4倍近くになっています。こういった銘柄を増やせるのが理想ですが、現実はなかなか難しいので、次の暴落時の購入候補は検討しつつ無理せず堅実に投資を継続できればと思います。