W.W.グレインジャーの2024Q4決算までの情報を基にした銘柄分析です。

バフェットの銘柄選択術を参考にした株価予測も記載しています。

数値は各社HPからForm 10-K等のIR情報を参照しています。

基本情報

| 企業名 | W.W. Grainger, Inc. | |

|---|---|---|

| ティッカー | GWW | |

| 市場 | NYSE | |

| セクター | 資本財 | |

| 決算期 | 12月 | |

| 指数 | Dow 30 | – |

| S&P 500 | ⚪︎ | |

| Nasdaq 100 | – | |

企業概要

W.W. グレインジャーは、産業用品流通大手の企業です。MRO(Maintenance, Repair and Operations)に必要な幅広い製品とサービスを提供しています。

事業としては、中規模から大規模の顧客向けに、専門的なサポートや在庫管理サービスを含むMRO製品を提供するHigh-Touch Solutions、「Zoro.com」や日本の「MonotaRO.com(モノタロウ)」といったECサイトを通じて、中小規模の顧客に膨大な品揃えを提供するEndless Assortmentの2つが柱となっています。

圧倒的な製品の品揃えと、顧客のニーズに迅速に応える効率的な流通ネットワークが強みであり、実店舗、オンライン、カタログといった多様な販売チャネルを持ち、顧客の利便性を高めています。また、サプライヤーとの長期的な関係と、技術投資を積極的に行うことで、競合に対する優位性を築いています。

チャート

ファンダメンタル

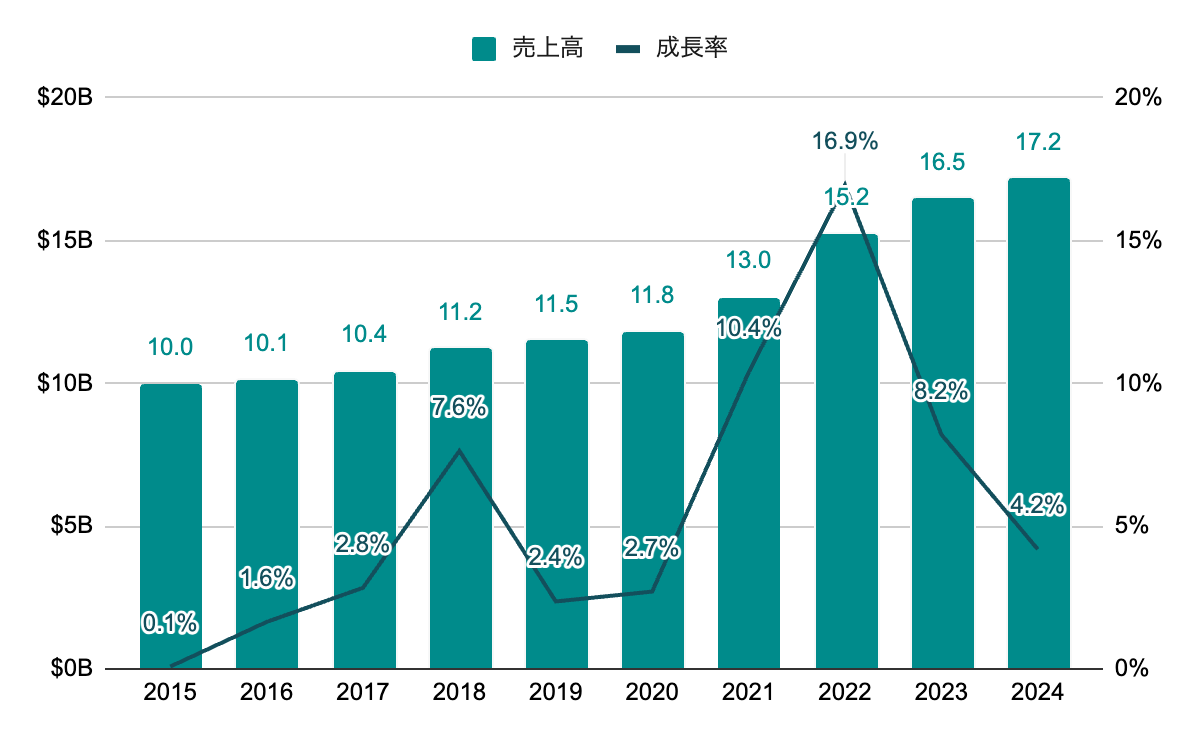

売上高

伸びに波はあるが、毎年の増収を続けている。

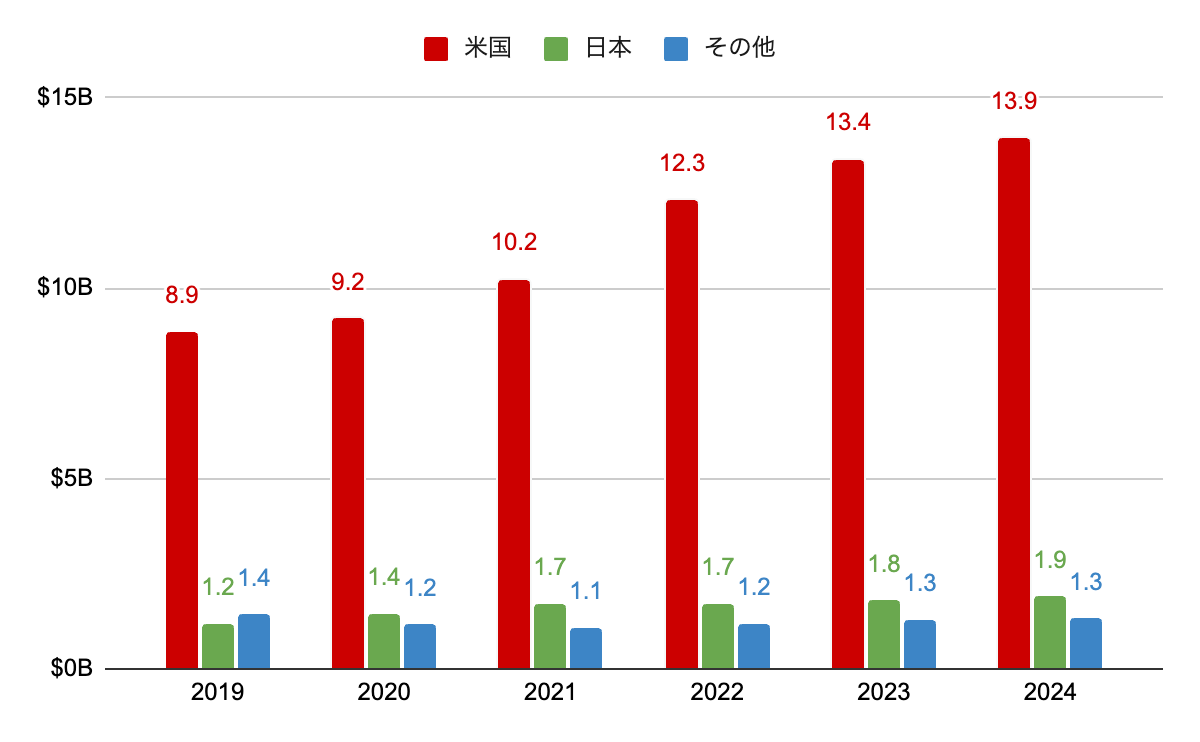

地域別売上高

日本が個別に切り出された2019年以降を掲載。米国が売上の8割超を占める。日本も1割強を占め、毎年増収を続けている。

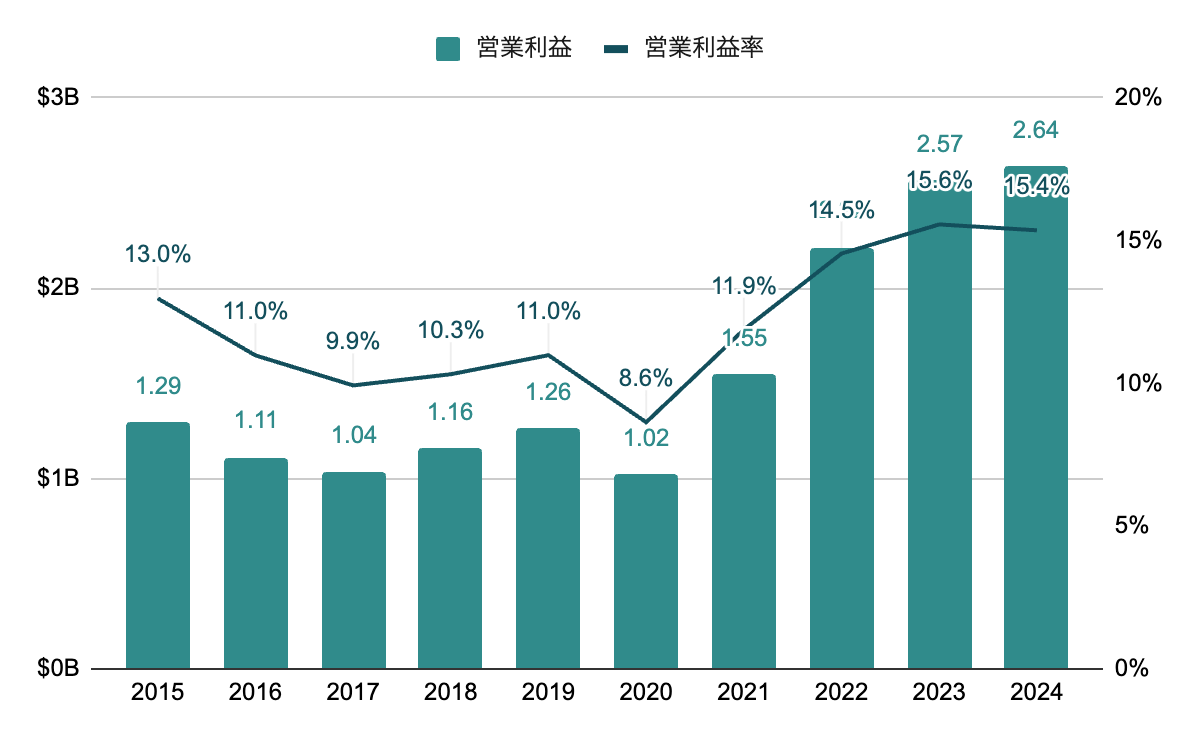

営業利益率

10%前後で推移していたが、近年は15%前後に改善している。

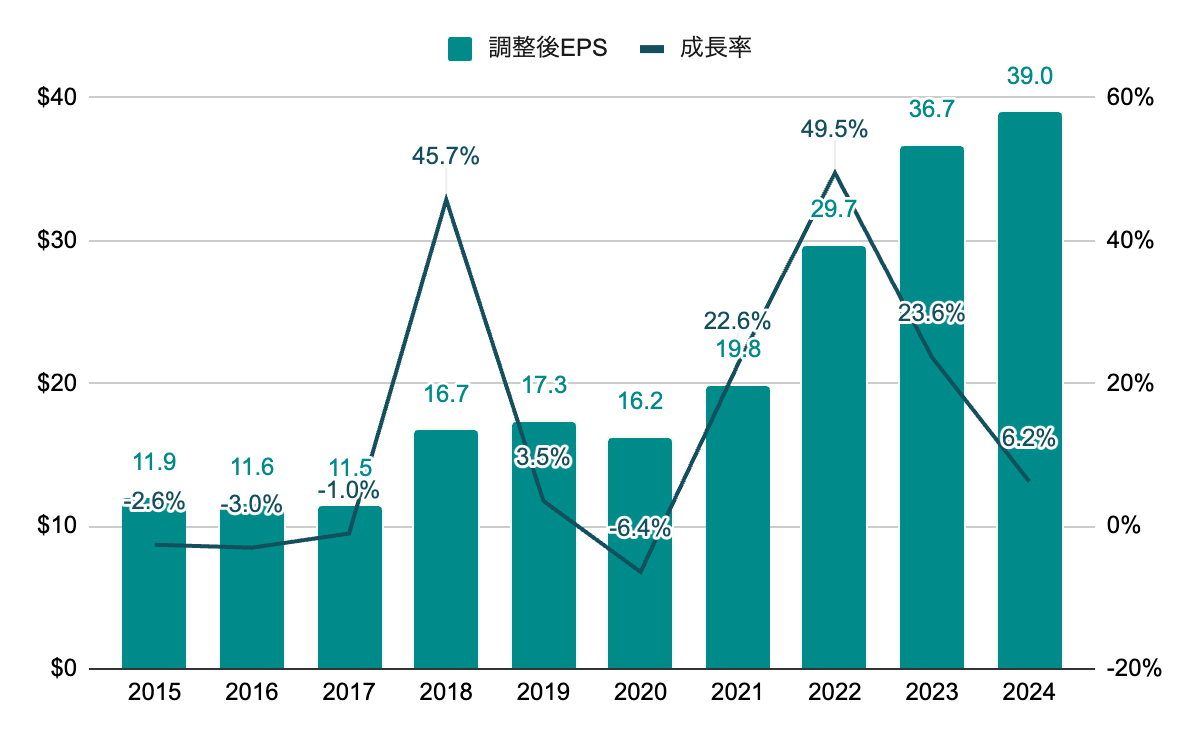

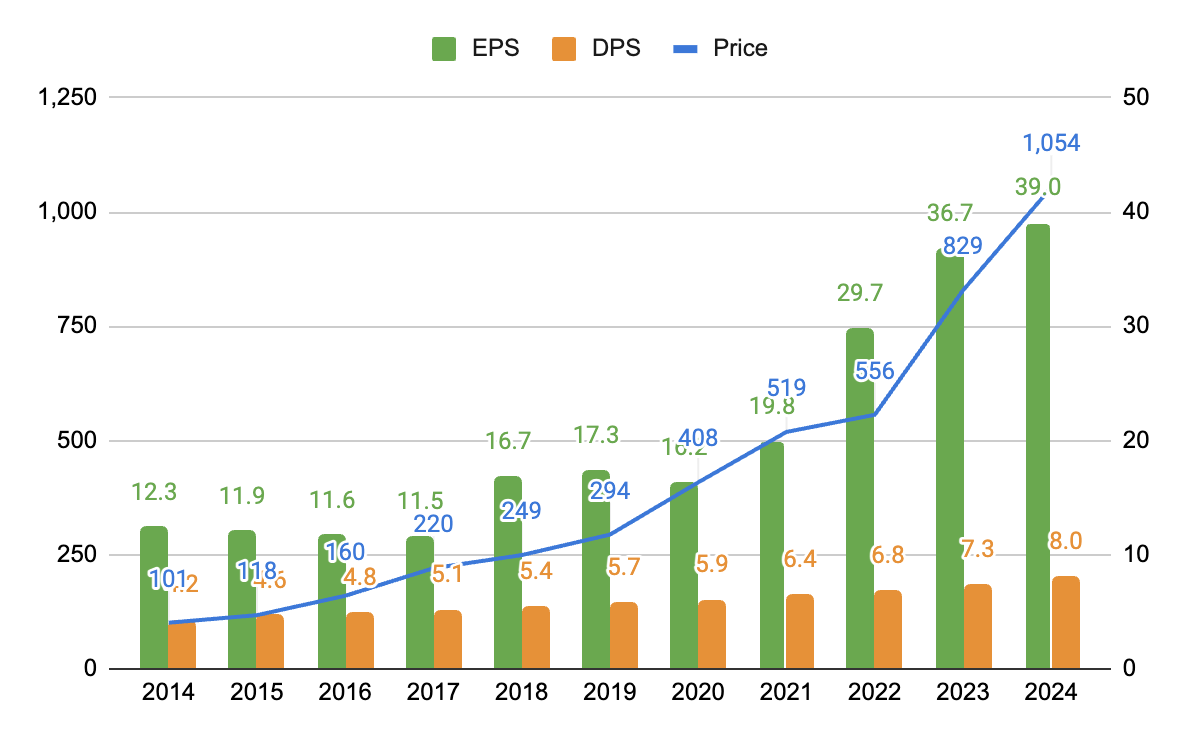

純利益(EPS)

※一時的な要因を除くため調整後EPSを採用

長期的に右肩上がりで成長している。2022年に大幅に上昇。

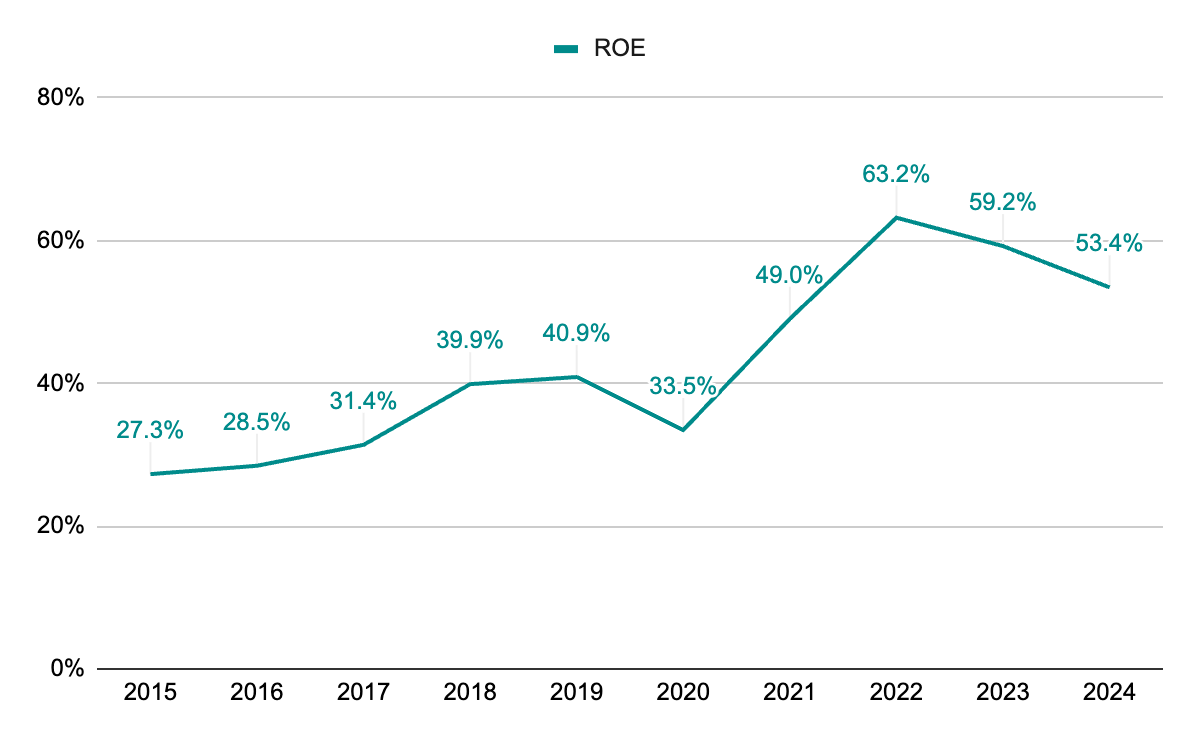

ROE

2021年以降は、50%前後とかなり高くなっている。自己資本比率は、30~40%程度と低めだが、極端に低いわけではない。

株主還元

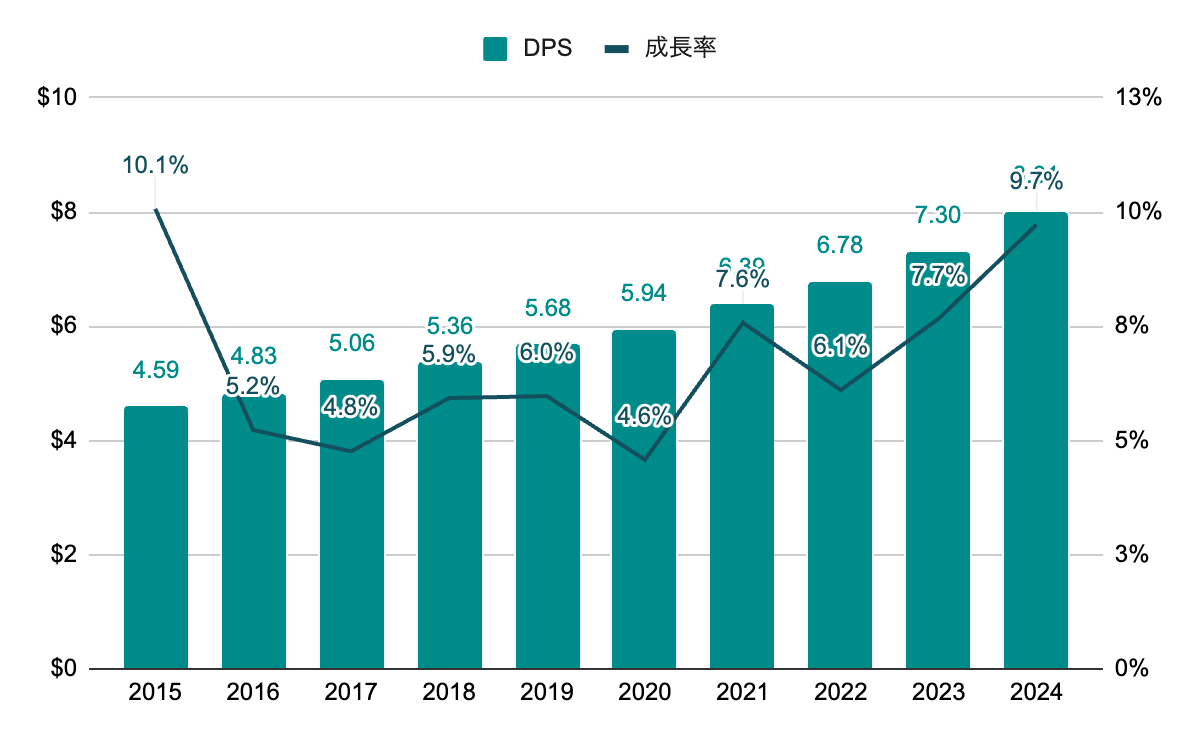

配当(DPS)

5~10%程度の増配率で安定した増配を継続。53年連続増配。

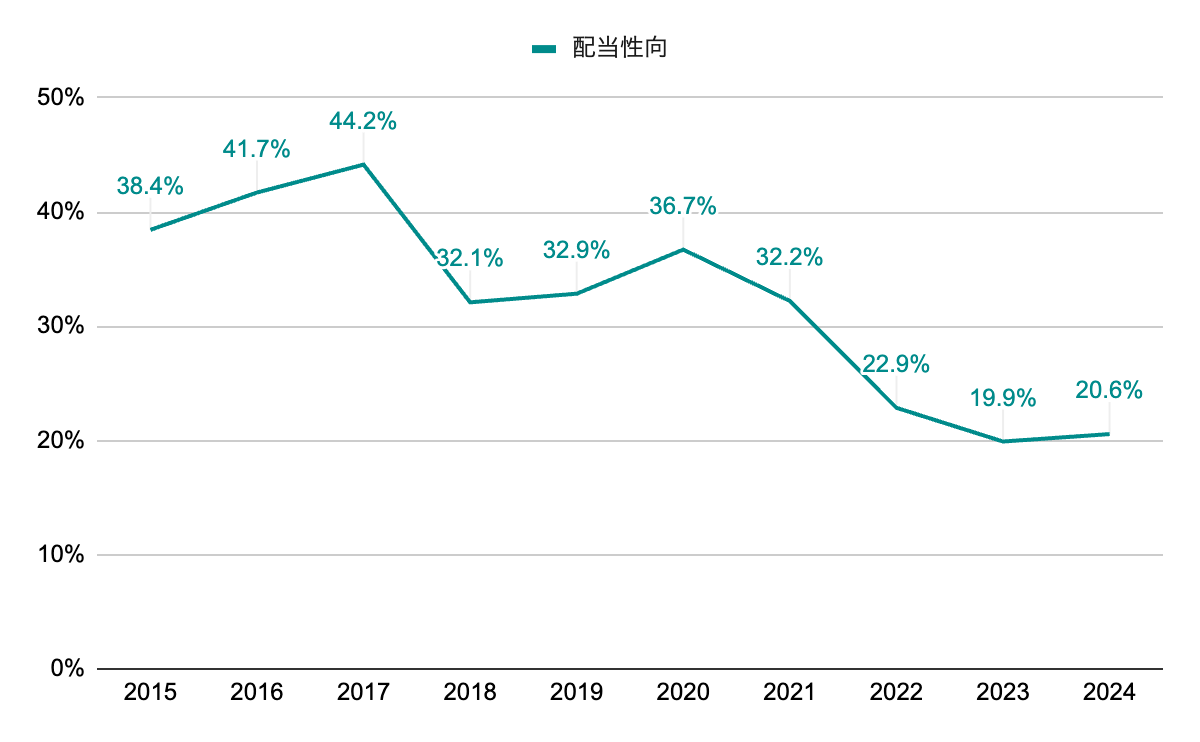

配当性向

減少傾向で、近年は20%前後と低めで推移。2022年にEPSが急増したが、増配率は控えめのまま。

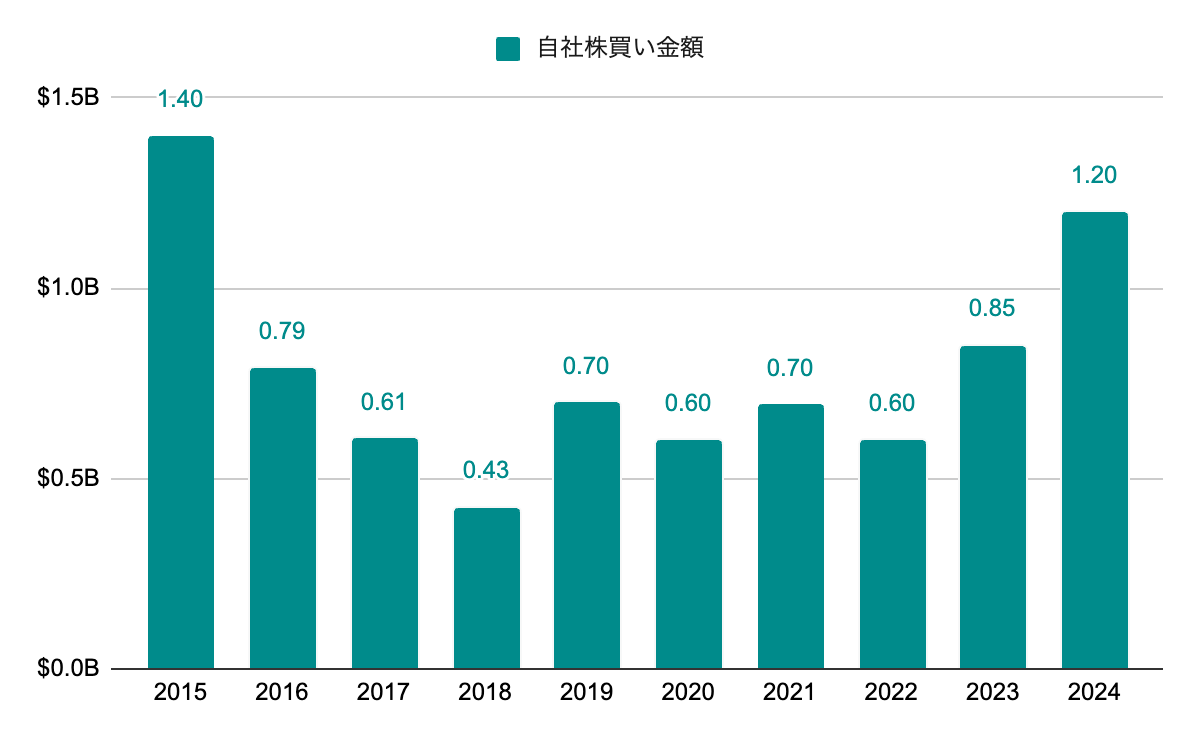

自社株買い

継続して自社株買いを実施。

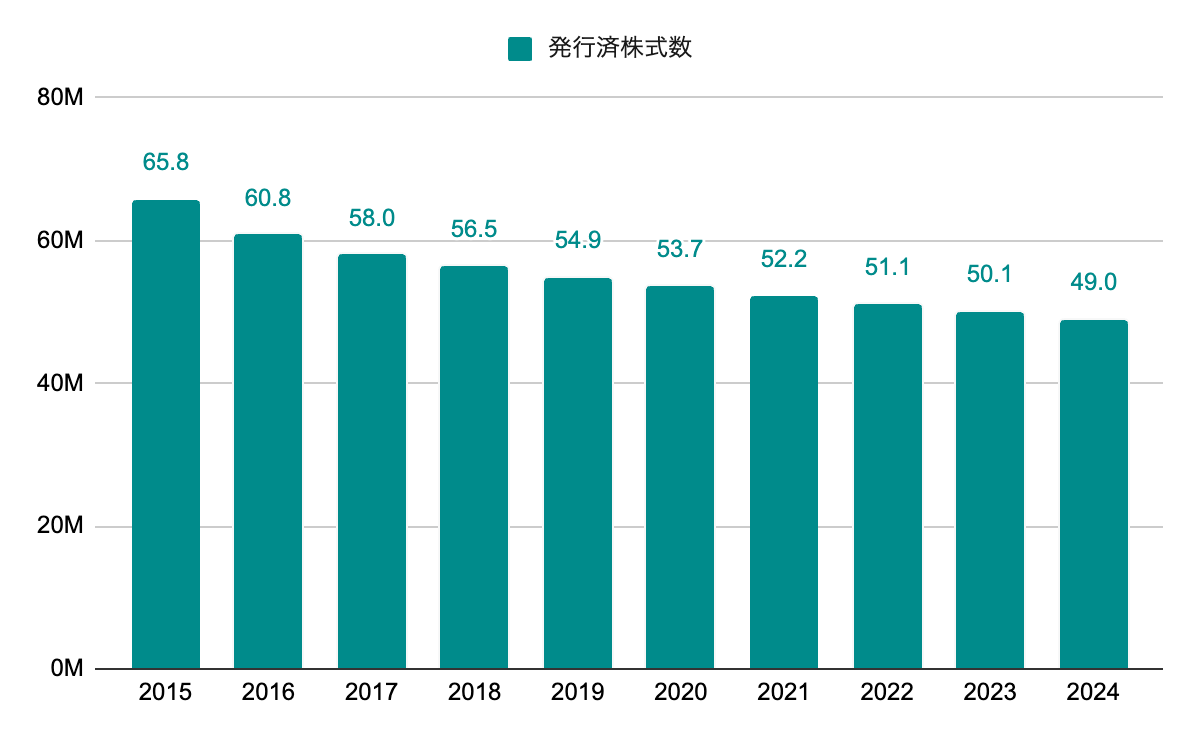

発行済株式数

自社株買いにより減少を続ける。10年で3割弱の減少とEPSへの貢献も大きい。

株価予測

以下の数値を用いて5年後の株価と期待収益率を求めます。

| EPS | 5年成長率 | 17.6% |

|---|---|---|

| 10年成長率 | 12.3% | |

| DPS | 5年成長率 | 7.1% |

| 10年成長率 | 6.7% | |

| ROE | 5年平均 | 51.7% |

| 10年平均 | 42.6% | |

| 配当性向 | 5年平均 | 26.4% |

| 10年平均 | 32.1% | |

| PER | レンジ | 15~25 |

| 5年平均 | 21.7 |

▫️EPS成長率ベース

EPS成長は波があるのでより長期の10年成長率を採用し、5年後のEPSと株価を求めます。PERは5年平均を採用します。

39.0 *(1 + 0.123)^ 5 = 69.5

69.5 * 21.7 = 1507.1

5年後の株価は$1,507.1となりました。

▫️ROEと内部留保ベース

ROEと配当性向は直近の傾向が反映された5年平均を採用し、5年後のEPSと株価を求めます。PERはEPS成長率ベースと同様に5年平均を採用します。

39.0 *(1 +(0.517 *(1 – 0.264)))^ 5 = 195.1

195.1 * 21.7 = 4233.0

5年後の株価は$4,233.0となりました。

▫️予想配当

配当の成長率をもとに5年間で得られる配当を求めます。配当成長率は10年成長率を採用します。

8.01 *(1 + 0.067)+ … + 8.01 *(1 + 0.067)^ 5 = 48.9

5年間で1株当たり$48.9の配当を得られる計算となりました。

▫️期待収益率

予想株価と配当から期待収益率を求めます。予想株価は上記で求めた2つの手法の間を取り、取得価格は2024年12月末の株価1,054.05とします。

(1507.1 + 4233.0)/ 2 = 2870.0

2870.0 + 48.9 = 2918.9

(2918.9 / 1054.05)^(1 / 5)- 1 = 0.226

期待収益率は22.6%となりました。

個人的には10%を超えていれば投資対象としてありだと考えています。高ROEかつ低配当性向ということでROEを用いた計算の方でかなり高くなりました。EPS成長の方だけで計算すると8.1%と標準的な結果となります。

※上記試算はバフェットの銘柄選択術を参考に独自のやり方を加えた方法を取っています。どの数値を採用するか、PERをどうするかで結果は大きく変わってきますので、一つの分析手法としてちょっとした参考程度に見て頂ければと思います

所感

グレインジャーはあまり馴染みのない会社ではありますが、工業用間接資材の通販サイト「モノタロウ」を運営する株式会社MonotaROの親会社であり、日本ではモノタロウの方が知られていそうです。

上のグラフは、年次のEPS、DPS、株価の推移を纏めたものです。EPSの成長と共に株価も上昇していますが、過去と比べると直近は少し割高に感じます。配当利回りで見ても、2020年頃までは2%前後でしたが、直近は1%を割っている状態です。

長期間に渡り右肩上がりの成長を続けていて、現在も中長期で見たEPS成長率は2桁を維持しているので、投資対象として魅力的な企業です。割安になるタイミングがあれば投資を検討したいですね。継続的な自社株買いに連続増配も53年と、超長期で保有するつもりなら、いつ買っても良いような優良企業だと思います。

管理人は本銘柄を保有していません。