アサヒグループホールディングス株式会社の2024年度決算までの情報を基にした銘柄分析です。

バフェットの銘柄選択術を参考にした株価予測も記載しています。

数値は基本的に決算短信等のIR情報を参照しています。

基本情報

| 企業名 | アサヒグループホールディングス株式会社 | |

|---|---|---|

| コード番号 | 2502 | |

| 市場 | 東証プライム | |

| 業種 | 食料品 | |

| 決算期 | 12月 | |

| 指数 | 日経平均 | ○ |

企業概要

アサヒグループホールディングスは、酒類、飲料、食品の3つの事業をグローバルに展開する大手食料品企業です。主な事業としては、基幹ブランド「アサヒスーパードライ」を擁する酒類事業、清涼飲料水「三ツ矢サイダー」「カルピス」などを手掛ける飲料事業、菓子、サプリメント、フリーズドライ食品などを製造販売する食品事業が挙げられます。

グローバル展開にも注力していて、M&Aにより欧州やオセアニア、アジアパシフィック地域で事業基盤を強化、現在では売上収益の約半分を国際事業が占めています。また、近年はスマートドリンキングを推進し、ノンアルコール・低アルコール飲料の開発や多様な飲用スタイルの提案を通じて、持続可能な社会の実現と新たな飲用機会の創出を目指しています。

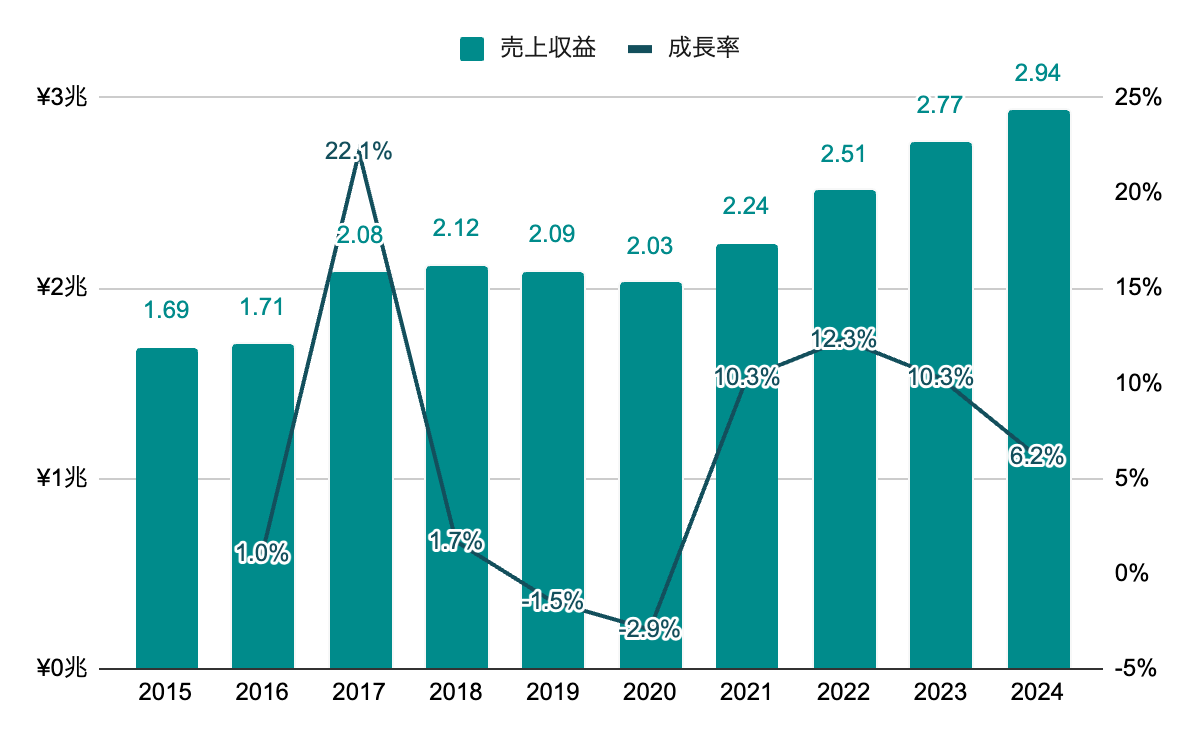

売上収益

パンデミック時に落ち込むも2021年以降は順調に成長。2025年度は、2.97兆円の見込み。

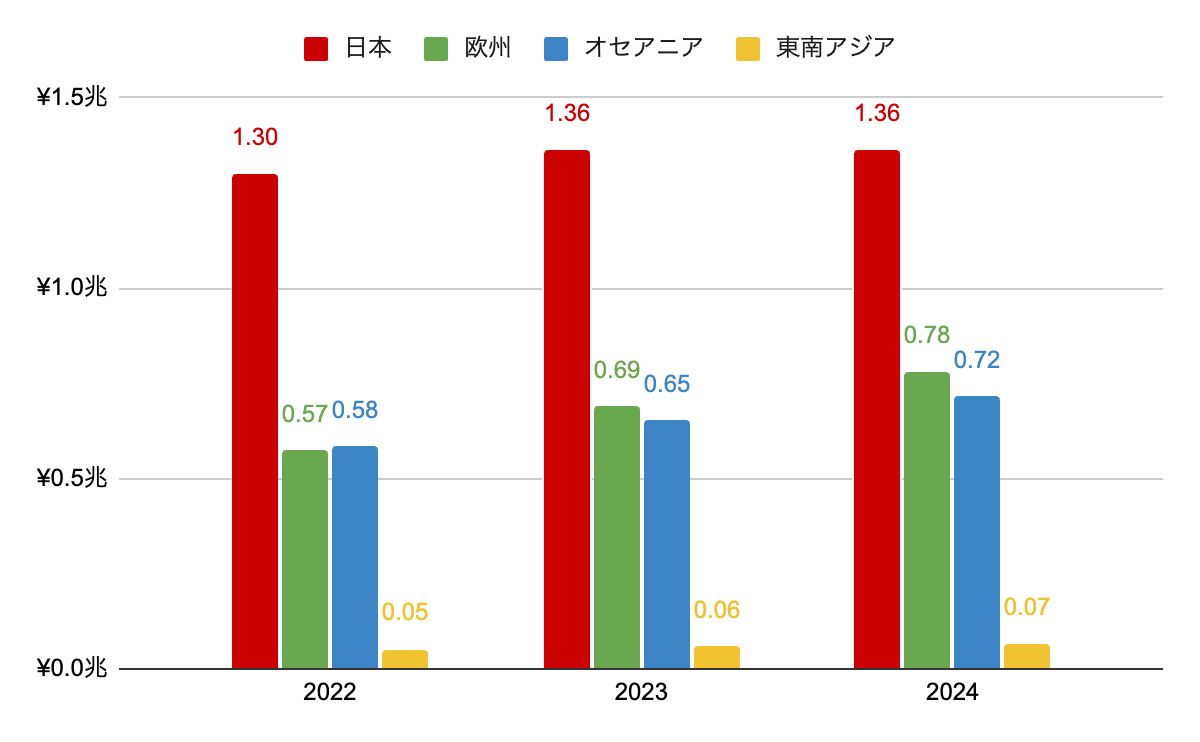

セグメント別売上収益

2022年より地域別にセグメント構成が変更。2024年度の日本の占める割合は約47%。欧州及びオセアニアが成長を牽引。

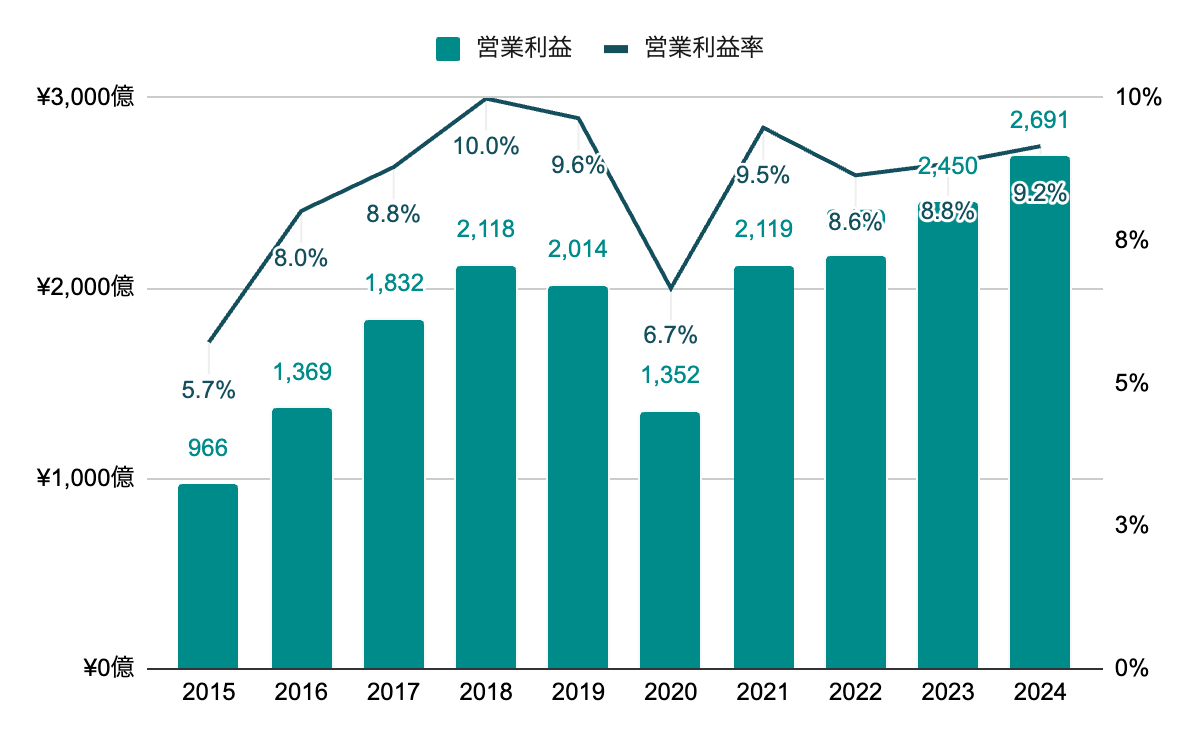

営業利益率

パンデミック時を除き、営業利益率は9%前後で推移。

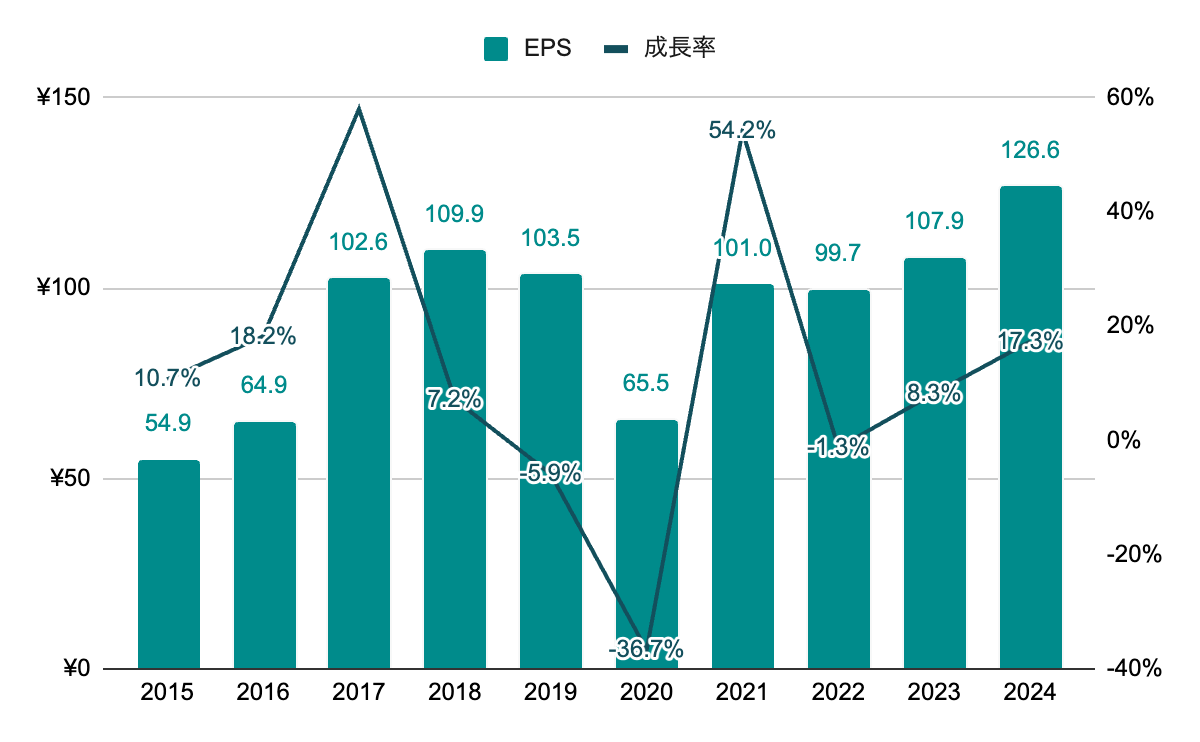

純利益(EPS)

波はあるが、長期的には右肩上がりの傾向。2025年度は、118.1円の見込み。

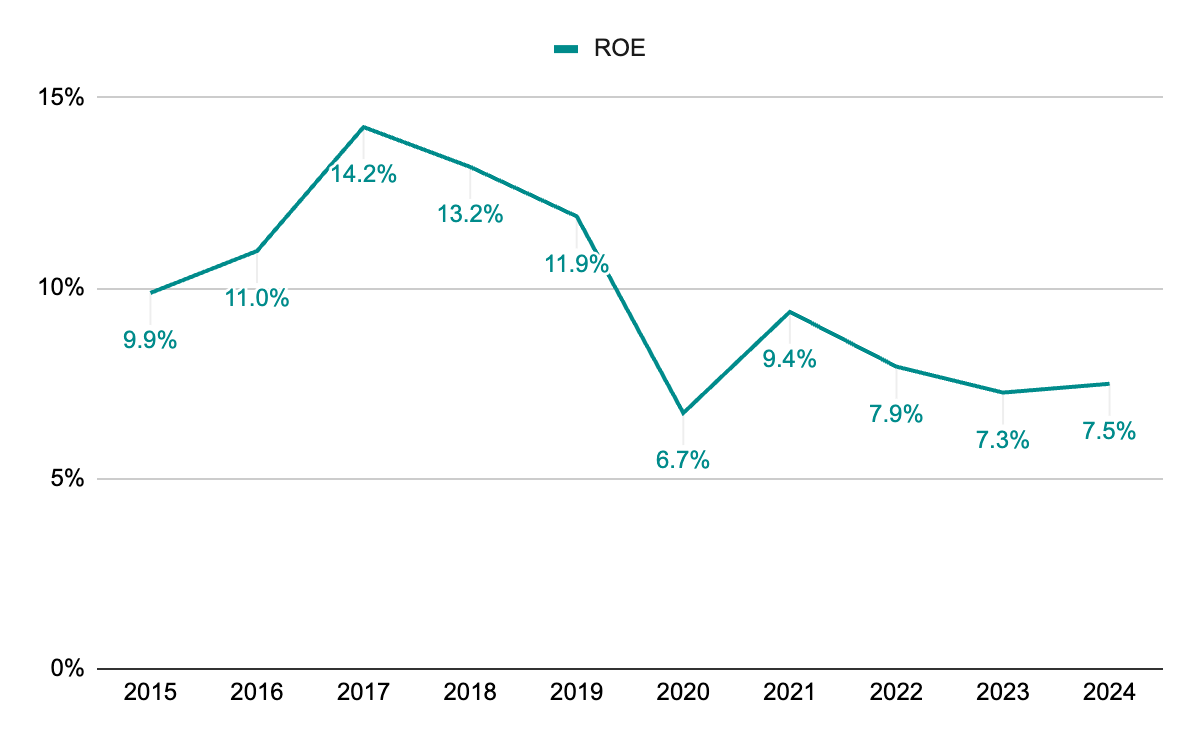

ROE

減少傾向。近年は7%台で推移。

株主還元

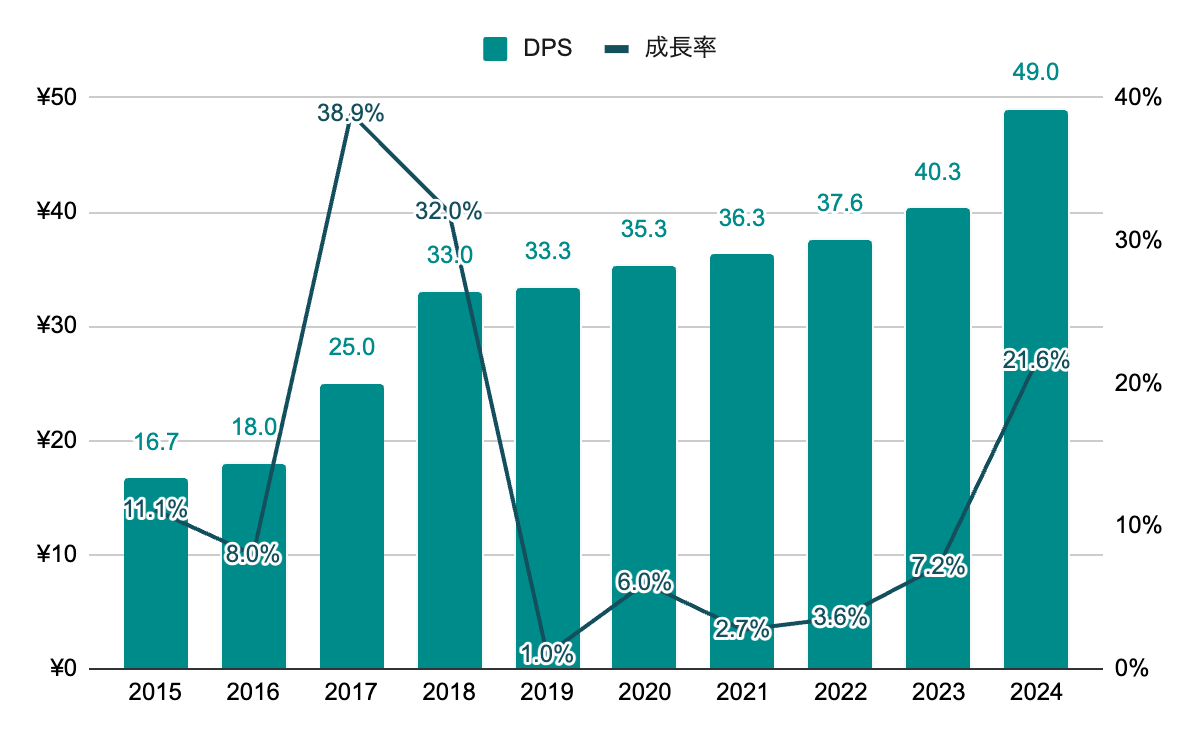

配当(DPS)

17年連続増配。増配率にはかなり波がある。2025年度は、52円の見込み。

配当利回りは、2.0~3.0%程度で推移。2024年度末時点では、3.0%程度。

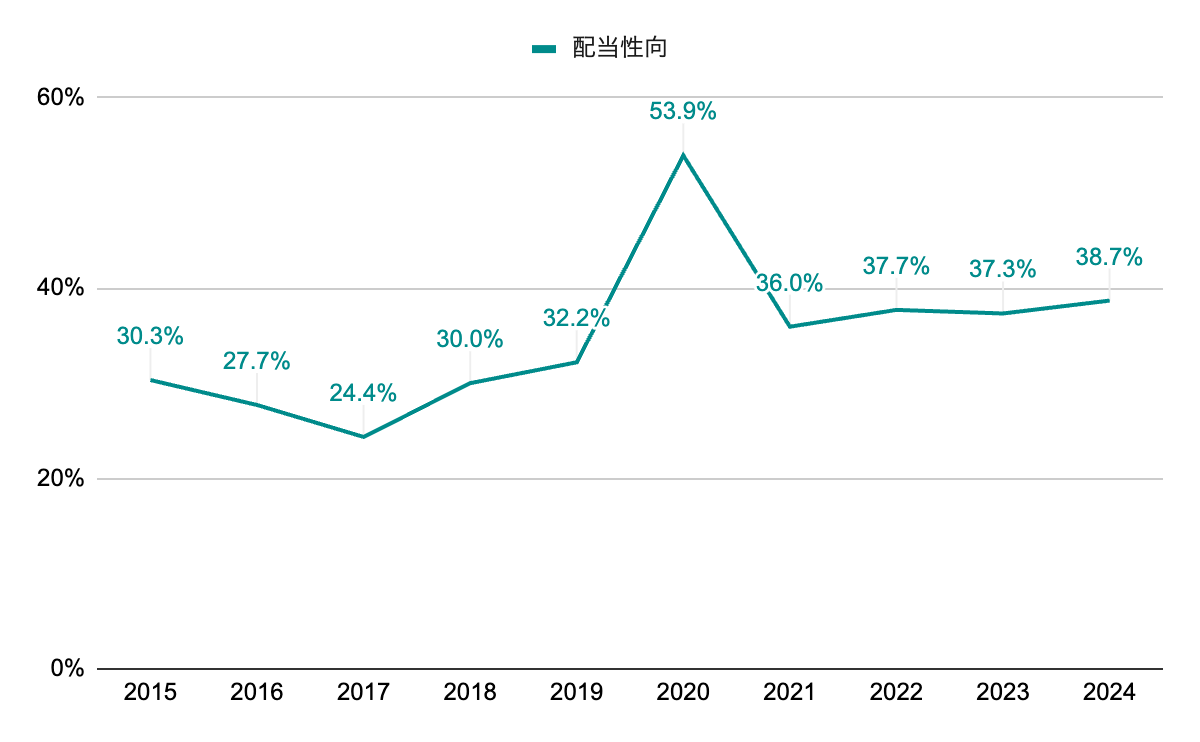

配当性向

緩やかに上昇傾向。近年は40%弱で推移。

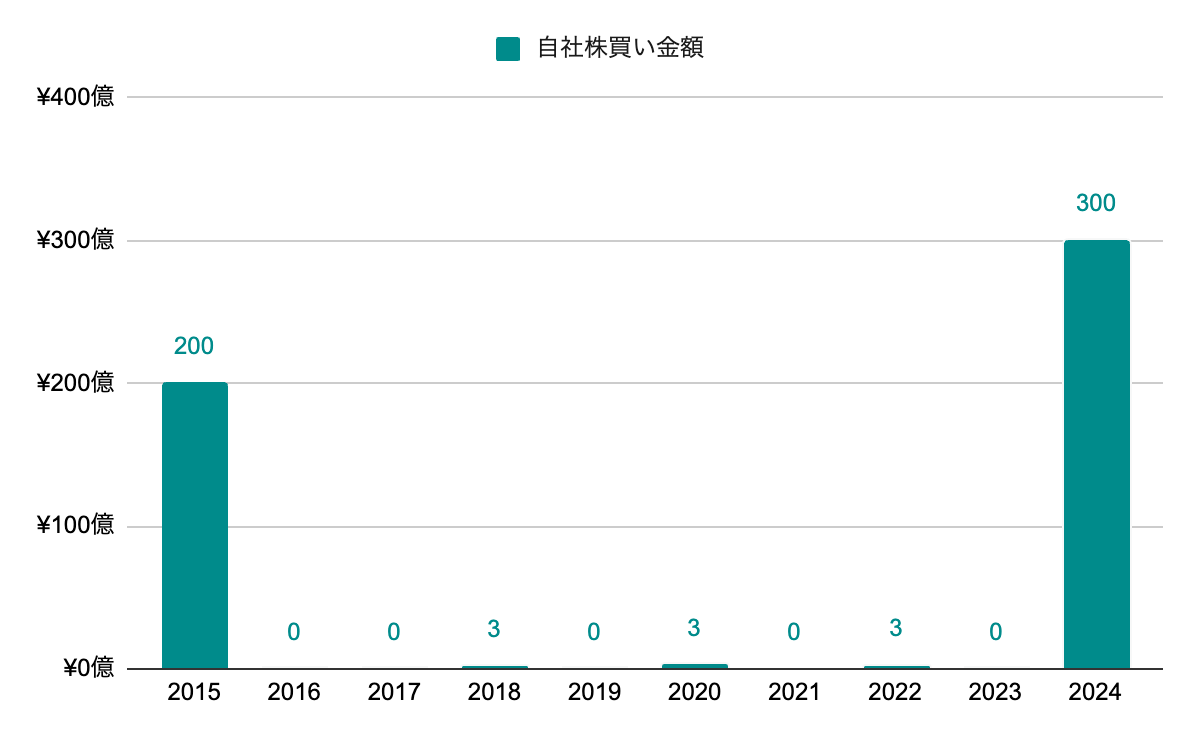

自社株買い

不定期で実施。2024年度に株式分割と併せて9年ぶりに自社株買いを実施。

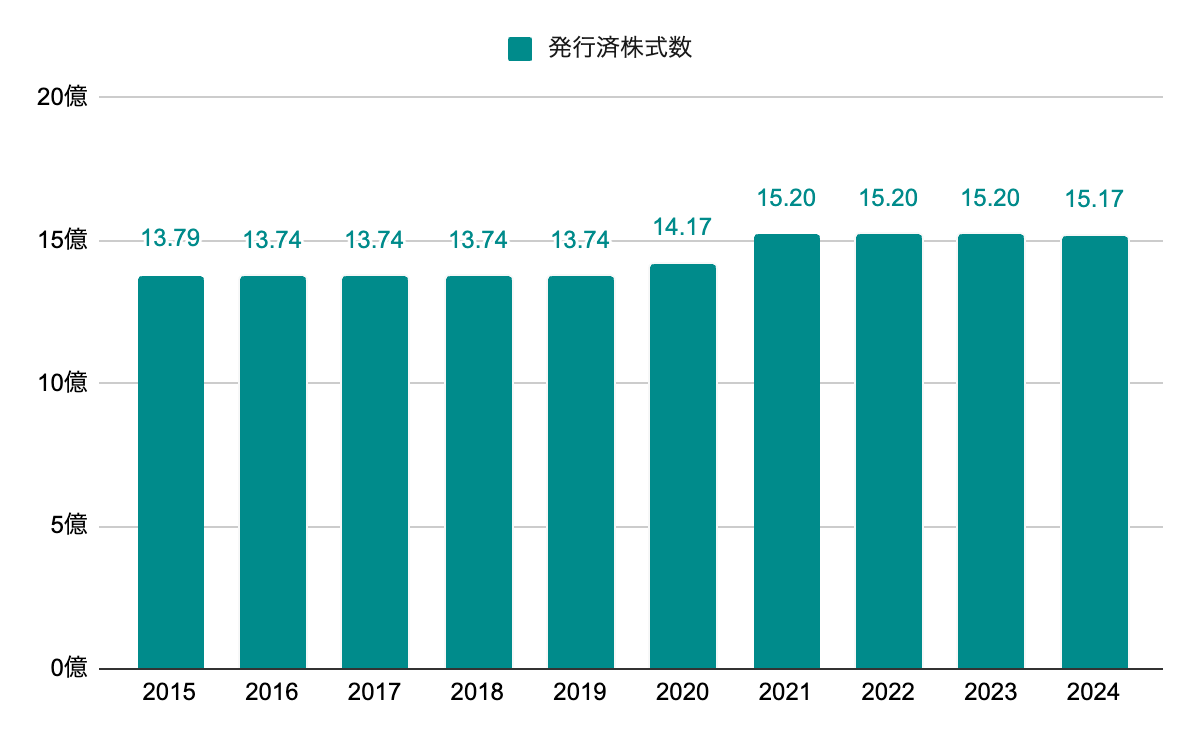

発行済株式数

2020年の公募増資等により増加。

株主優待

なし。

投資

買収

M&Aを通じて海外事業を拡大。2020年にベルギーのAnheuser-Busch InBev N.V.からオーストラリアのビール事業を過去最大の約1.2兆円で買収。2020年の増資もこの買収が影響している。

株価予測

以下の数値を用いて5年後の株価と期待収益率を求めます。

| EPS | 5年成長率 | 4.1% |

|---|---|---|

| 10年成長率 | 9.8% | |

| DPS | 5年成長率 | 8.0% |

| 10年成長率 | 12.6% | |

| ROE | 5年平均 | 7.8% |

| 10年平均 | 9.9% | |

| 配当性向 | 5年平均 | 40.7% |

| 10年平均 | 34.8% | |

| PER | レンジ | 13~17 |

| 5年平均 | 14.5 |

▫️EPS成長率ベース

EPS成長は波があるため、より長期の10年平均を採用し、5年後のEPSと株価を求めます。PERは5年平均を採用します。

126.6 *(1 + 0.098)^ 5 = 202.3

202.3 * 14.5 = 2933.8

5年後の株価は2,933.8円となりました。

▫️ROEと内部留保ベース

ROEと配当性向も10年平均を採用し、5年後のEPSと株価を求めます。PERはEPS成長率ベースと同様に5年平均を採用します。

126.6 *(1 +(0.078 *(1 – 0.407)))^ 5 = 158.5

158.5 * 14.5 = 2298.9

5年後の株価は2,298.9円となりました。

▫️予想配当

配当の成長率をもとに5年間で得られる配当を求めます。配当成長率は波があるため、より長期の10年平均を採用します。

49 *(1 + 0.126)+ … + 49 *(1 + 0.126)^ 5 = 354.4

5年間で1株当たり354.4円の配当を得られる計算となりました。

▫️期待収益率

予想株価と配当から期待収益率を求めます。取得価格は2024年12月末の株価1,657とします。

(2933.8 + 2298.9)/ 2 = 2616.3

2616.3 + 354.4 = 2970.7

(2970.7 / 1657)^(1 / 5)- 1 = 0.124

期待収益率は12.4%となりました。

個人的には10%を超えていれば投資対象としてありだと考えています。

※上記試算はバフェットの銘柄選択術を参考に独自のやり方を加えた方法を取っています。どの数値を採用するか、PERをどうするかで結果は大きく変わってきますので、一つの分析手法としてちょっとした参考程度に見て頂ければと思います

所感

日本での売上が停滞する中、積極的なM&A等で海外事業を伸ばしていて、今では日本より海外事業の比率が高くなっています。「アサヒスーパードライ」のブランドも強く、実際海外に行った際に見る日本のビールといえばアサヒだなと感じますね。

株主優待のビール贈呈が廃止されて残念に思う方も多いようですが、個人的には配当金(または自社株買い)で還元してくれた方が嬉しい派です。ただこういった企業ではマーケティング的な側面も含め、ありだったのかもしれません。今後は優待廃止の分、2024年度から再開された自社株買いを継続して発行済株式数を減らし、EPS上昇に繋げてくれればと思います。

管理人は本銘柄を2025年より保有しています。