ソニーグループ株式会社の2024年度決算までの情報を基にした銘柄分析です。

バフェットの銘柄選択術を参考にした株価予測も記載しています。

数値は基本的に決算短信等のIR情報を参照しています。

基本情報

| 企業名 | ソニーグループ株式会社 | |

|---|---|---|

| コード番号 | 6758 | |

| 市場 | 東証プライム | |

| 業種 | 電気機器 | |

| 決算期 | 3月 | |

| 指数 | 日経平均 | ○ |

企業概要

ソニーグループは、「クリエイティビティとテクノロジーの力で世界を感動で満たす」という企業パーパスのもと、エンタテインメントとエレクトロニクスを中心に多角的な事業を展開するグローバルコングロマリット企業です。

事業としては、家庭用ゲーム機「PlayStation」を中核とするゲーム&ネットワークサービス、世界的なアーティストを擁する音楽事業、映画の製作・配給を行う映画事業といった、エンタテインメント領域が現在は主力となっています。

加えて、デジタルカメラやテレビ、オーディオ機器等のエンタテインメント・テクノロジー&サービス事業、スマートフォンや車載カメラ等に搭載されるイメージセンサーで世界トップシェアを誇るイメージング&センシング・ソリューション事業といった、創業時から続くエレクトロニクス領域も強みです。さらに、ソニー生命、ソニー銀行、ソニー損保などを擁する金融事業も安定した収益基盤となっています。

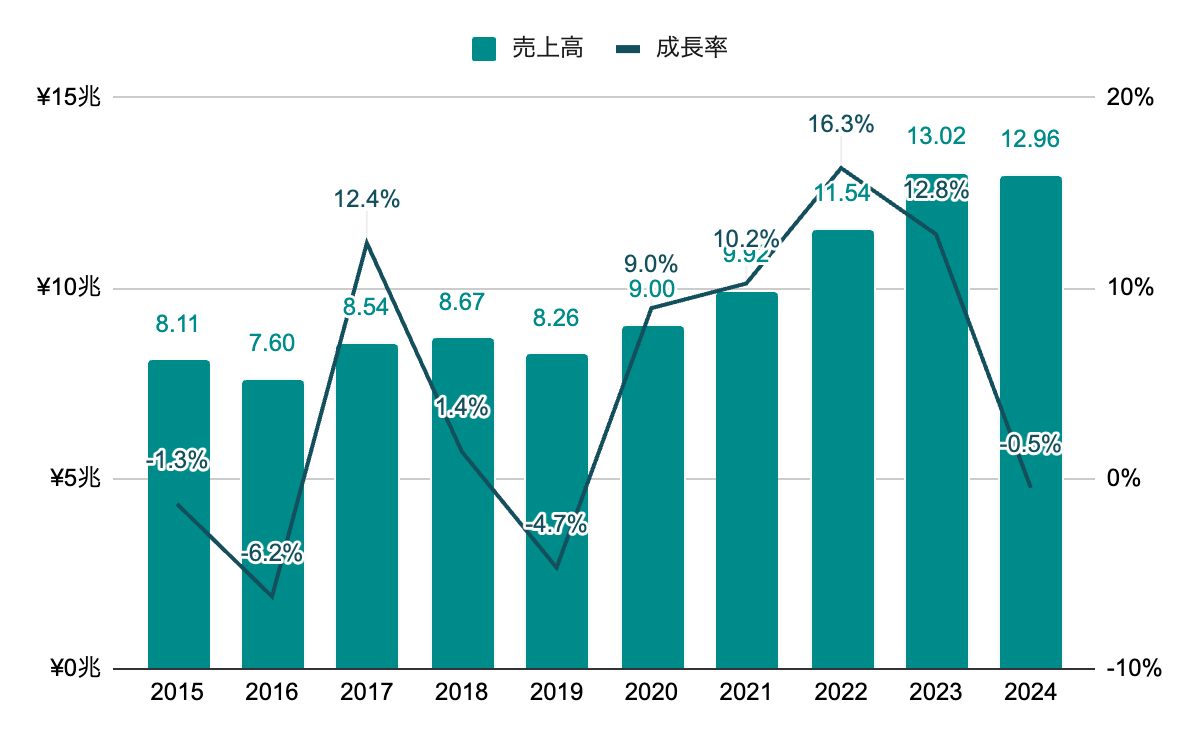

売上高

停滞している時期もあるが、長期的には右肩上がりで推移。

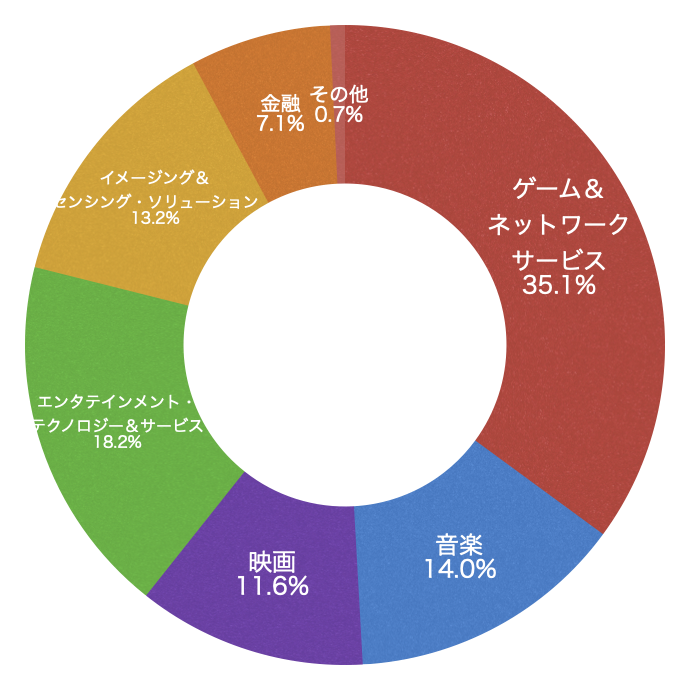

セグメント別売上比率

2024年度では、エンタメ領域(ゲーム&ネットワークサービス、音楽、映画)で売上の6割強を占める。テレビ、カメラ、オーディオ、スマートフォン等の電気機器を含むエンタテインメント・テクノロジー&サービス事業は2割弱に留まる。

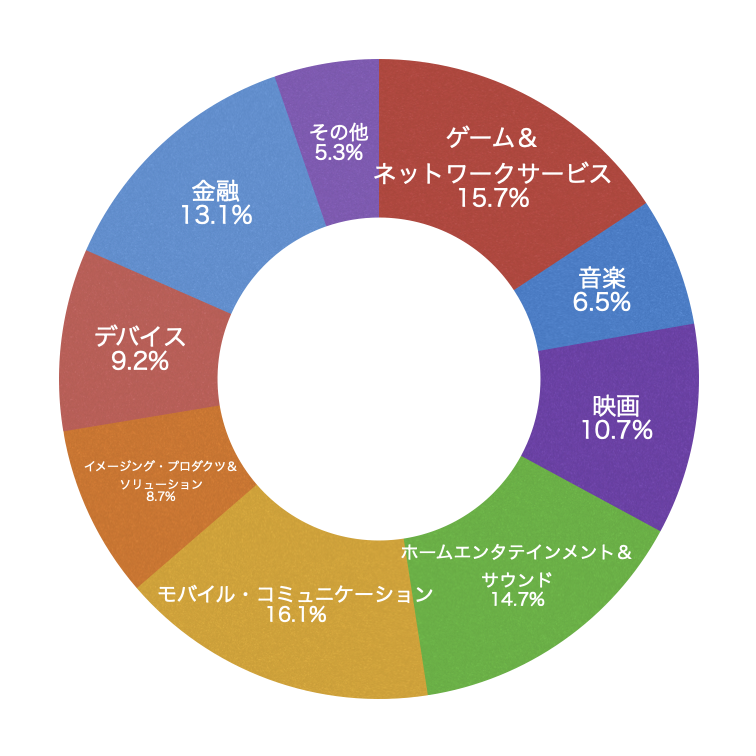

セグメント別売上比率(2014年度)

参考までに、10年前の2014年度では、エンタメ領域はまだ3割強。現在のエンタテインメント・テクノロジー&サービス事業に近い、ホームエンタテインメント&サウンド事業とモバイル・コミュニケーション事業を合わせるとこちらも3割強。祖業の電気機器関連の売上は10年間で少し減少しているが、エンタメ関連の売上は倍増している。イメージセンサー関連と金融は堅調に推移。

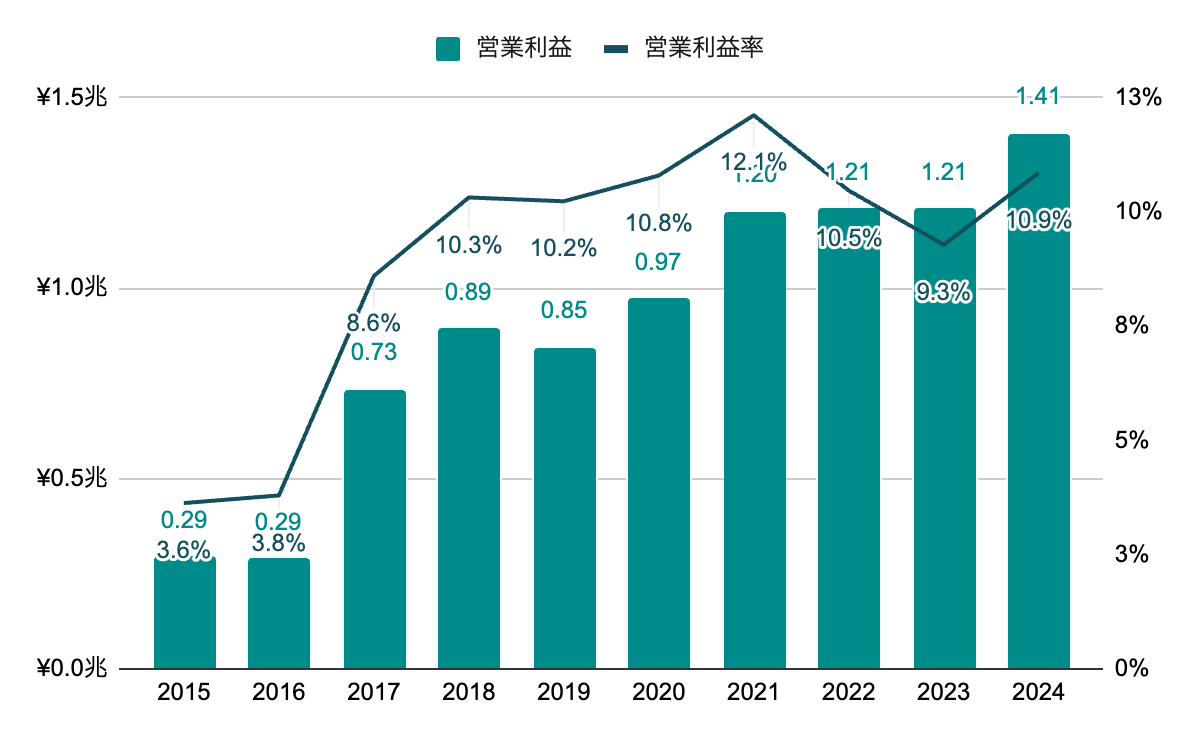

営業利益率

2017年度以降の営業利益率は、10%前後で推移。

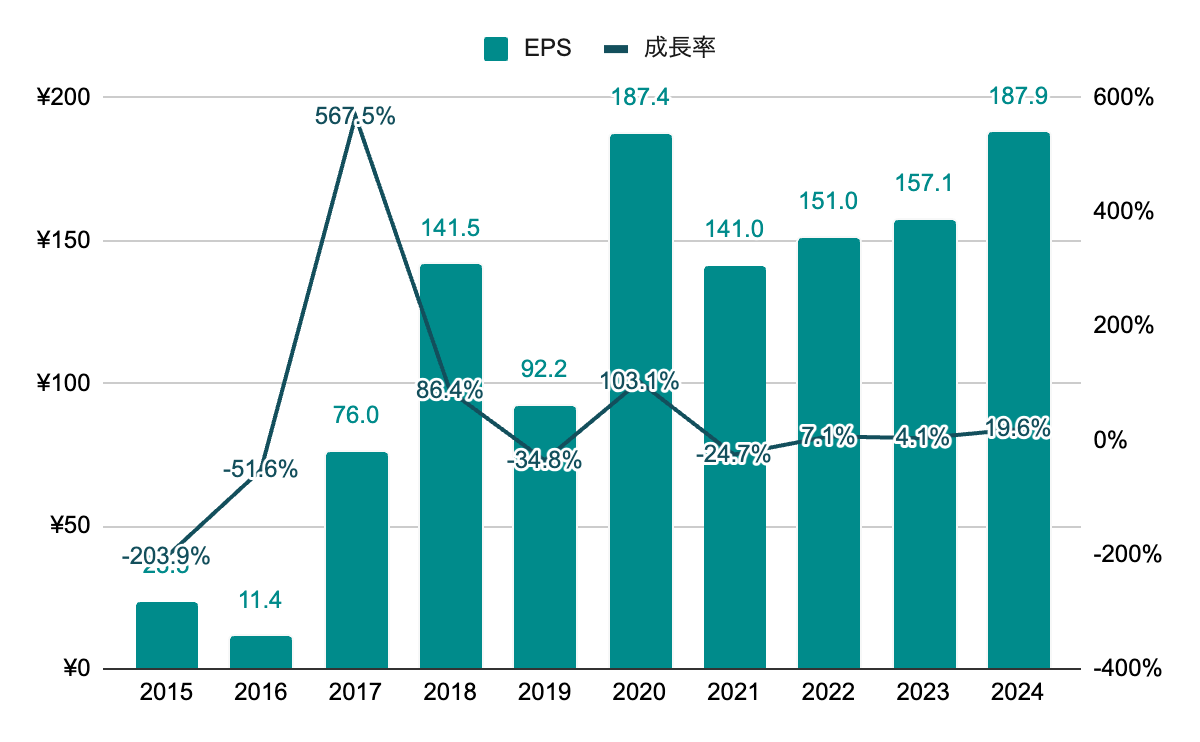

純利益(EPS)

2014年度までは赤字続きの時期があったが、2015年度以降は波はあるが右肩上がりで推移。

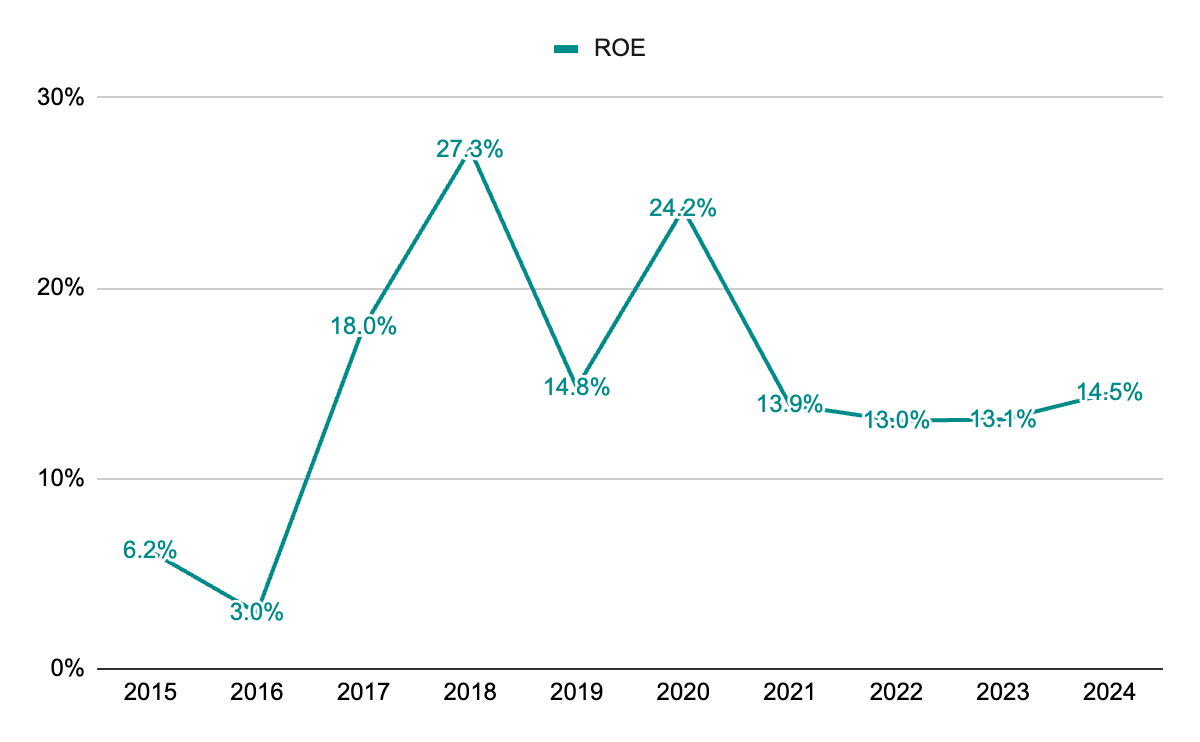

ROE

利益が安定してきた近年は14%前後で推移。

株主還元

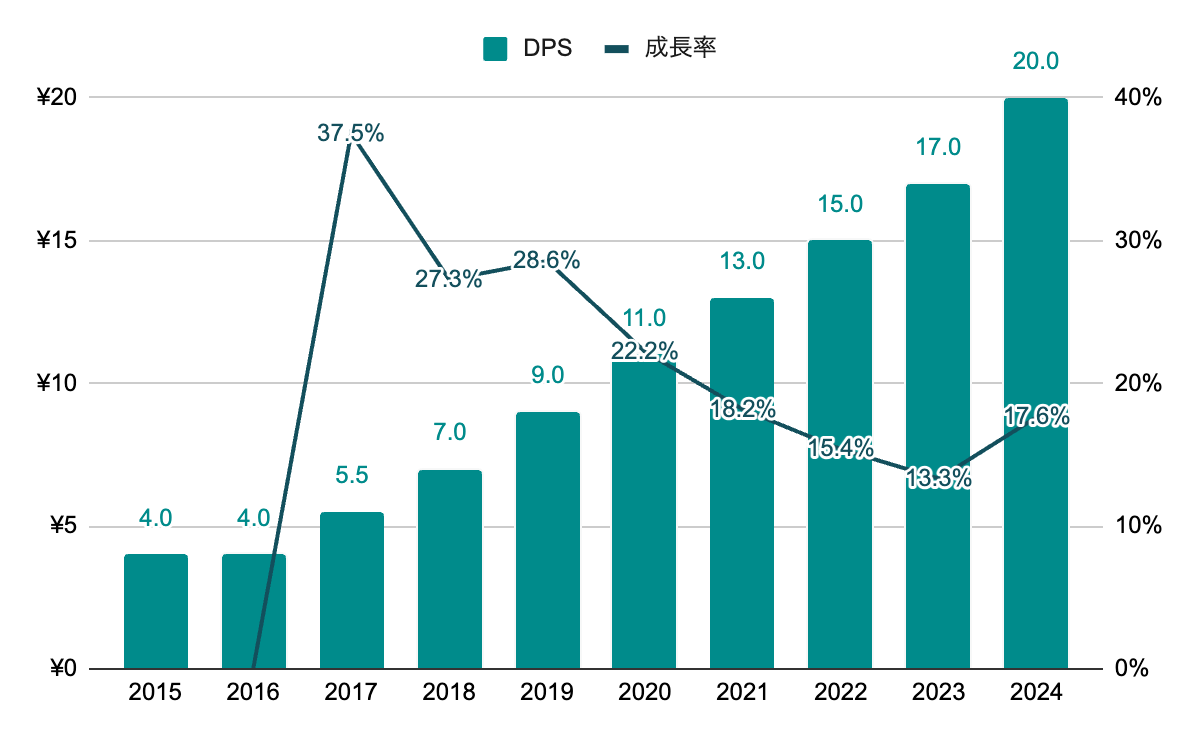

配当(DPS)

損失計上だった2014年度は無配当。2016年度以降は、順調に増配を継続。2025年度は、25円の見込み。

配当利回りは、0.5~0.7%程度で推移。2024年度末時点では、0.5%程度。

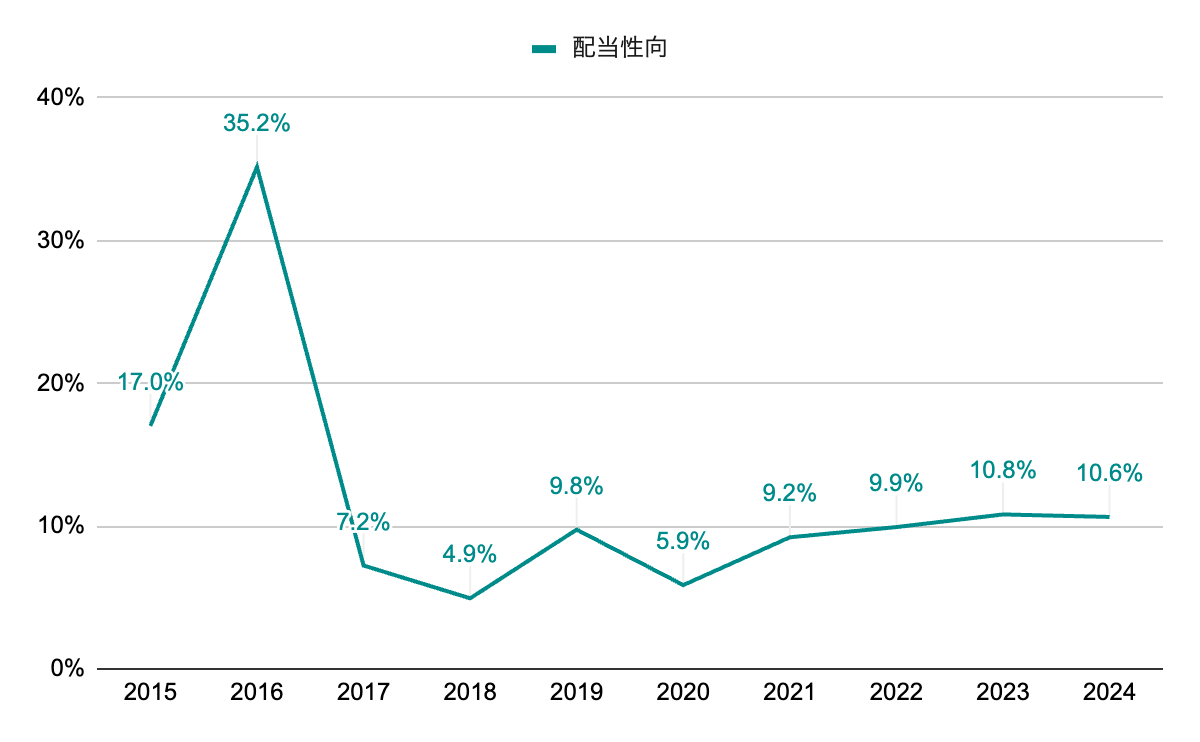

配当性向

近年は10%前後で安定して推移。配当性向は低い。

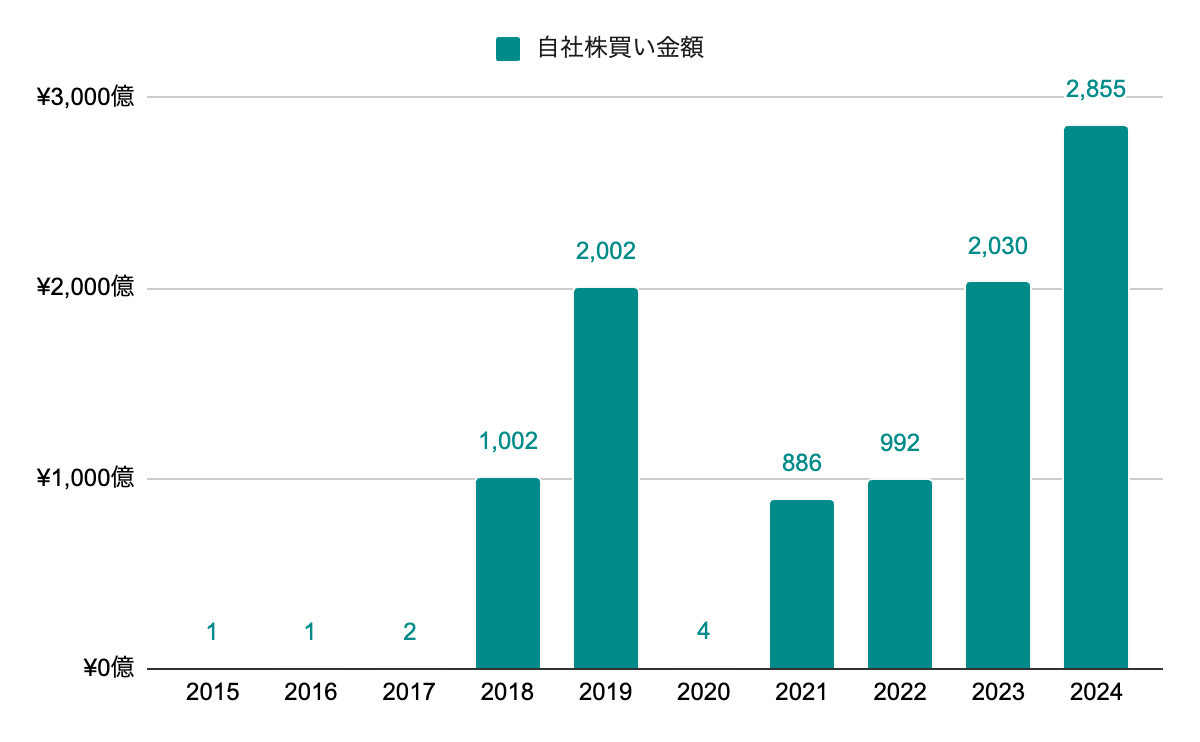

自社株買い

2018年度以降は、2020年度を除き積極的に自社株買いを実施している。

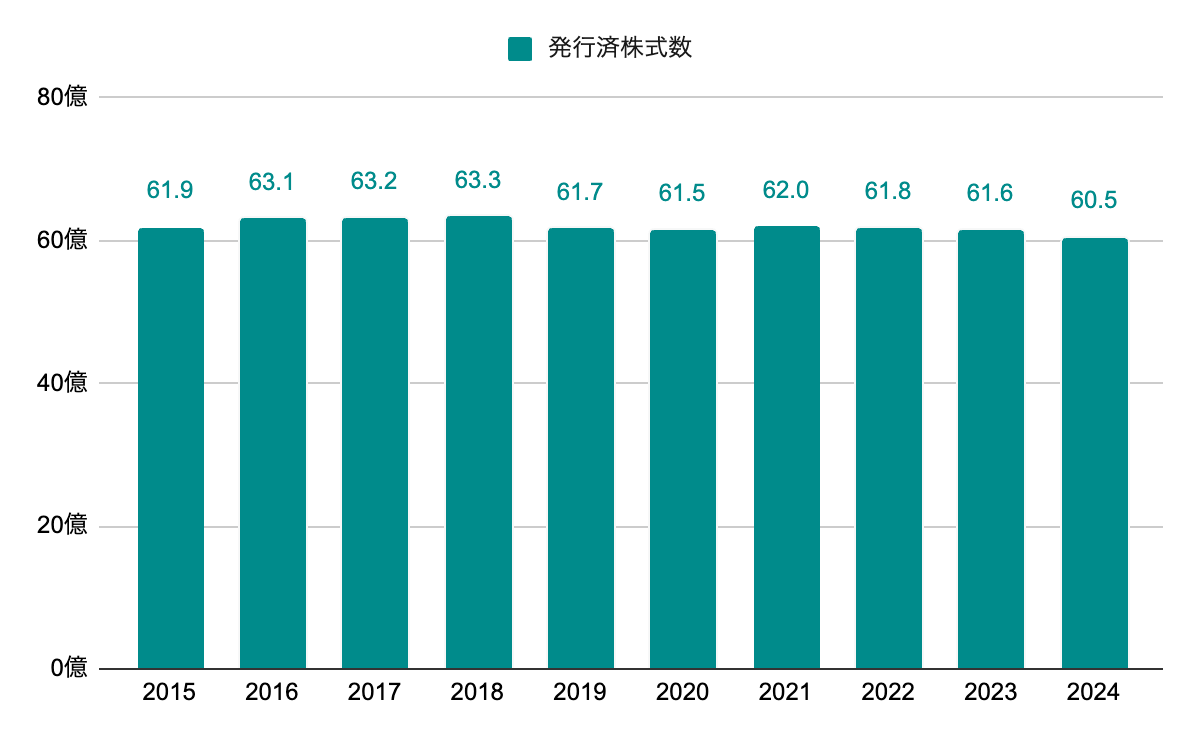

発行済株式数

2018年度以降は、自社株買いにより減少傾向。

株主優待

ソニーストアの対象商品を割引価格で購入できる電子クーポンを贈呈。

■株主特典AV

AV商品15%オフ

■株主特典VAIO

VAIO本体5%オフ

株価予測

以下の数値を用いて5年後の株価と期待収益率を求めます。

| EPS | 5年成長率 | 15.3% |

|---|---|---|

| DPS | 5年成長率 | 17.3% |

| ROE | 5年平均 | 15.7% |

| 配当性向 | 5年平均 | 9.3% |

| PER | レンジ | 13~20 |

| 5年平均 | 16.6 |

10年前の2014年度は赤字かつ無配当のため、10年成長率や10年平均はソニーグループでは対象外とします。

▫️EPS成長率ベース

5年成長率から5年後のEPSと株価を求めます。PERは5年平均を採用します。

187.9 *(1 + 0.153)^ 5 = 382.8

382.8 * 16.6 = 6354.9

5年後の株価は6,354.9円となりました。

▫️ROEと内部留保ベース

ROEと配当性向の5年平均から5年後のEPSと株価を求めます。PERも5年平均を採用します。

187.9 *(1 +(0.157 *(1 – 0.093)))^ 5 = 366.1

366.1 * 16.6 = 6077.0

5年後の株価は6,077円となりました。

▫️予想配当

配当の成長率をもとに5年間で得られる配当を求めます。配当成長率は5年平均を採用します。

20 *(1 + 0.173)+ … + 20 *(1 + 0.173)^ 5 = 165.6

5年間で1株当たり165.6円の配当を得られる計算となりました。

▫️期待収益率

予想株価と配当から期待収益率を求めます。予想株価は上記で求めた2つの手法の間を取り、取得価格は2025年3月末の株価3,765とします。

(6354.9 + 6077.0)/ 2 = 6216.0

6216.0 + 165.6 = 6381.6

(6381.6 / 3765)^(1 / 5)- 1 = 0.111

期待収益率は11.1%となりました。

個人的には10%を超えていれば投資対象としてありだと考えています。

※上記試算はバフェットの銘柄選択術を参考に独自のやり方を加えた方法を取っています。どの数値を採用するか、PERをどうするかで結果は大きく変わってきますので、一つの分析手法としてちょっとした参考程度に見て頂ければと思います

所感

個人的には家電のイメージの強いソニーですが、現在はエンタメ中心の企業となっています。IR資料等を見ても、電気機器関連事業への言及は少なく、ほとんどがゲーム、映画、音楽等のエンタメ領域の内容ばかりです。少し寂しい気もしますが、業績としてはエンタメが育ってからの方が安定しています。

配当利回りは低いですが、2016年度以降は連続増配を続け、2018年度以降は自社株買いを実施する等、業績の安定と共に株主還元にも積極的になっているように見えます。その間株価も順調に上昇し、現在ではトヨタ、三菱UFJに次ぐ、国内時価総額ランキングで3位となっています。投資対象としては、昔のソニーより現在のソニーの方がありですね。

なお、金融事業については、2025年9月末に分離上場されることが発表されています。2020年に完全子会社化したばかりでのスピンオフとなります。分離されるソニーファイナンシャルグループは引き続きソニーブランドを使用、ソニーグループはエンタテインメント3事業とイメージセンサー事業に集中するとされています。家電等のエンタテインメント・テクノロジー&サービス事業についてはここでも言及なしです。

管理人は本銘柄を保有していません。