バークシャー・ハサウェイの2024年年次報告までの情報を基にした銘柄分析です。

「バフェットの銘柄選択術」を参考にした株価予測も記載しています。

数値は基本的にForm 10-Kを参照しています。

基本情報

| 企業名 | Berkshire Hathaway Inc. | |

|---|---|---|

| ティッカー | BRK.B | |

| 市場 | NYSE | |

| セクター | 金融 | |

| 決算期 | 12月 | |

| 指数 | Dow 30 | – |

| S&P 500 | ⚪︎ | |

| Nasdaq 100 | – | |

バークシャー・ハサウェイは、A株<BRK.A>とB株<BRK.B>に別れていますが、ここでは個人投資家向けのB株を基準に分析したいと思います。A株とB株の違いは以下の通りです。

- A株:元々の株式。大口投資家向け

- B株:A株の1/1,500の株価。議決権は1/10,000。個人投資家向け

企業概要

バークシャー・ハサウェイは、ネブラスカ州オマハに本社を置くコングロマリット持株会社であり、保険、鉄道、公益、エネルギー、製造、サービス、小売等、多岐にわたる事業を展開しています。元々繊維メーカーでしたが、1965年からウォーレン・バフェット氏が経営権を握り、現在のコングロマリットへと転換しました。

事業運営だけでなく、投資会社としても有名な企業です。1964年から2024年までのリターンは年率19.9%と報告されていて、同期間のS&P 500(10.4%)を大幅に上回っています。

長年に渡り、バフェット氏が会長兼CEOを務めていましたが、2025/5/3の株主総会にて、CEOを2025年末で退任、グレッグ・アベル氏を後任とする方針を発表しています。

チャート

ファンダメンタル

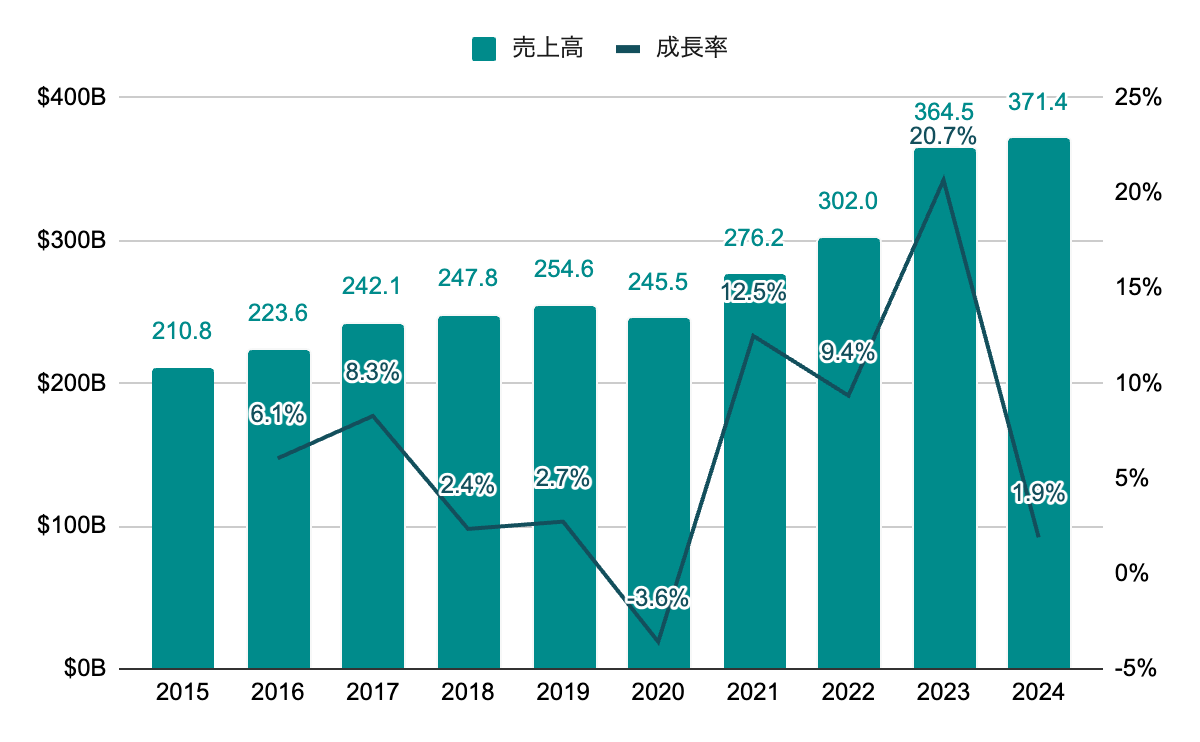

売上高

2020年に減収となったものの長期的には右肩上がり。

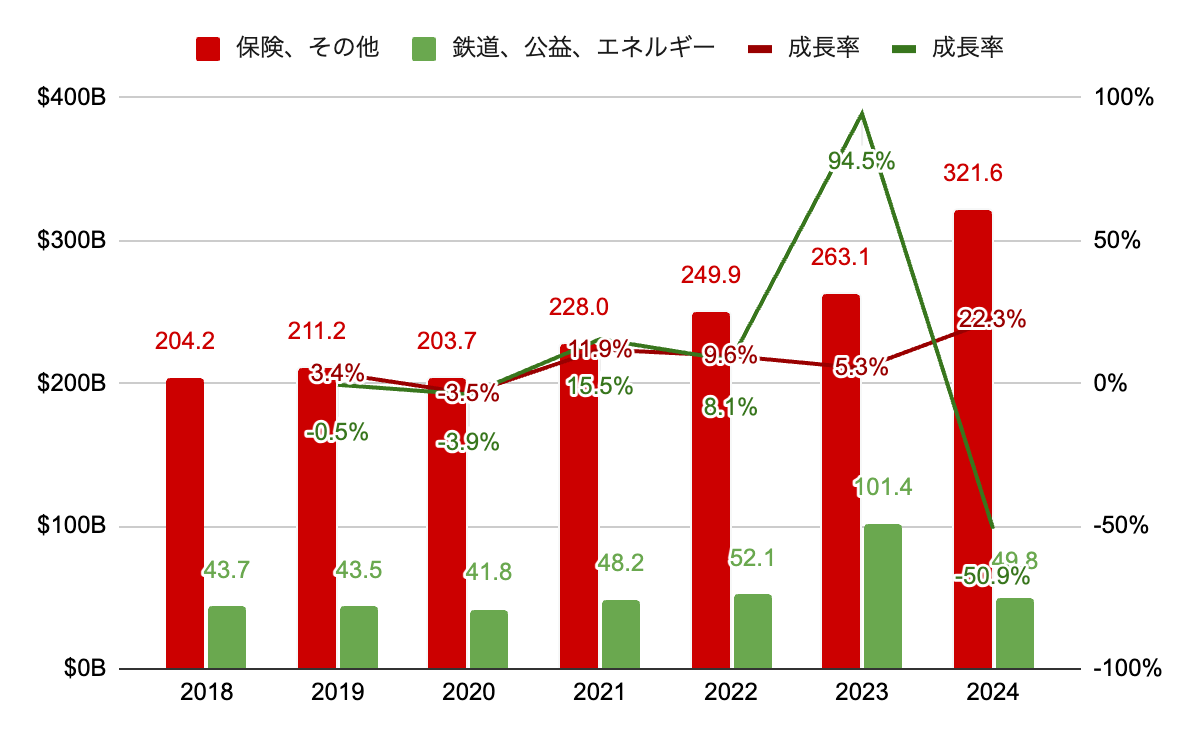

セグメント別売上高

※現在のセグメント構成となった2018年以降で集計

保険、その他事業の売上比率が大きい。

2024年の保険料収入は、880億ドル($88B)程度で、その他で括られている、製造、小売、サービスが売上の多くを占めています。保険には、自動車保険のGEICOの他、Berkshire Hathaway Reinsurance Groupの損害保険や生命保険等が含まれています。その他には、航空宇宙産業向け等の機器製造をしているPrecision Castparts Corp、卸売業のMcLane Company、チョコレート製造のSee’s Candies等々、非常に多岐に渡る事業が含まれています。

鉄道、公益、エネルギーのセグメントは、主に貨物鉄道のBurlington Northern Santa Fe、エネルギー供給等のBerkshire Hathaway Energyで構成されています。

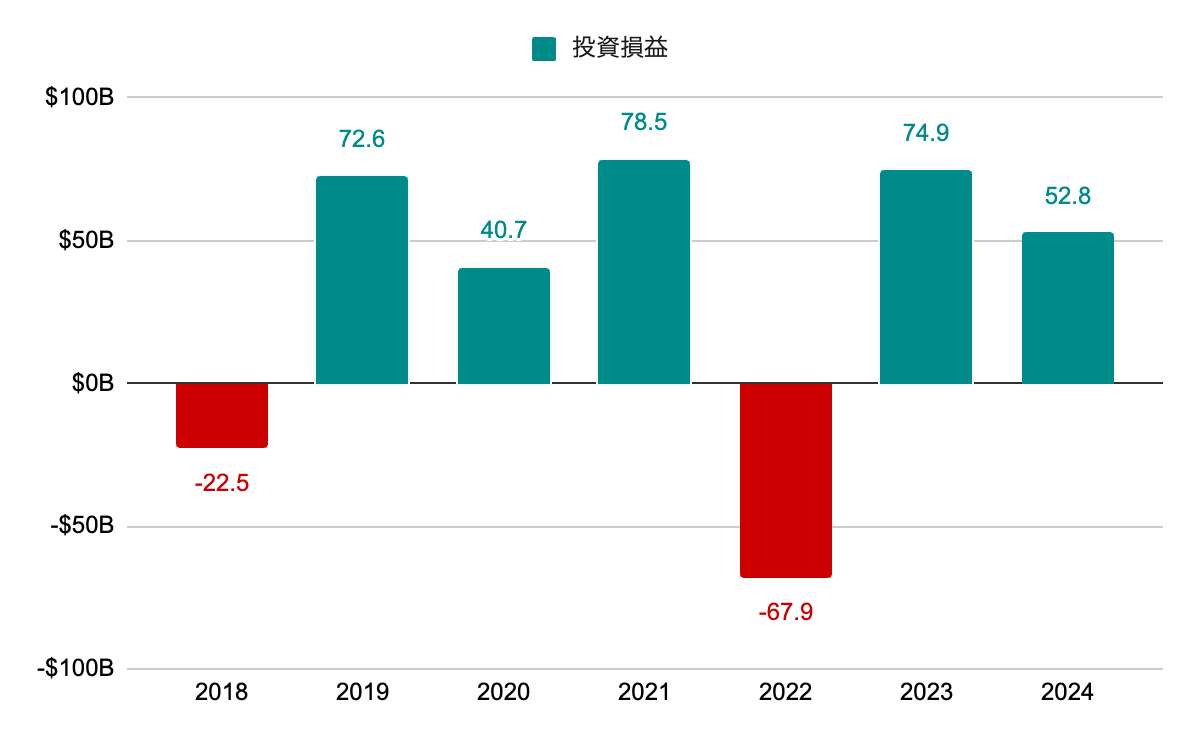

投資損益

※現在のセグメント構成となった2018年以降で集計

S&P 500がマイナスとなった2018年、2022年は損失を計上。

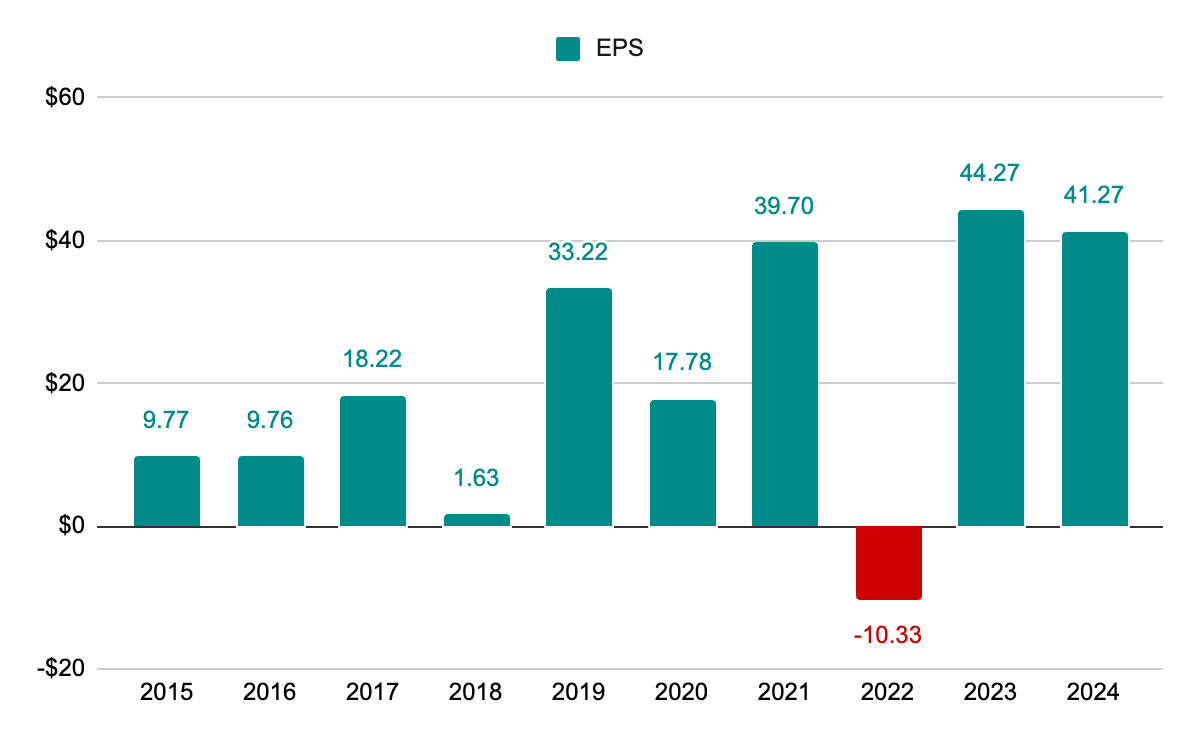

純利益(EPS)

波はあるが長期的には右肩上がり。投資損益にも左右される。

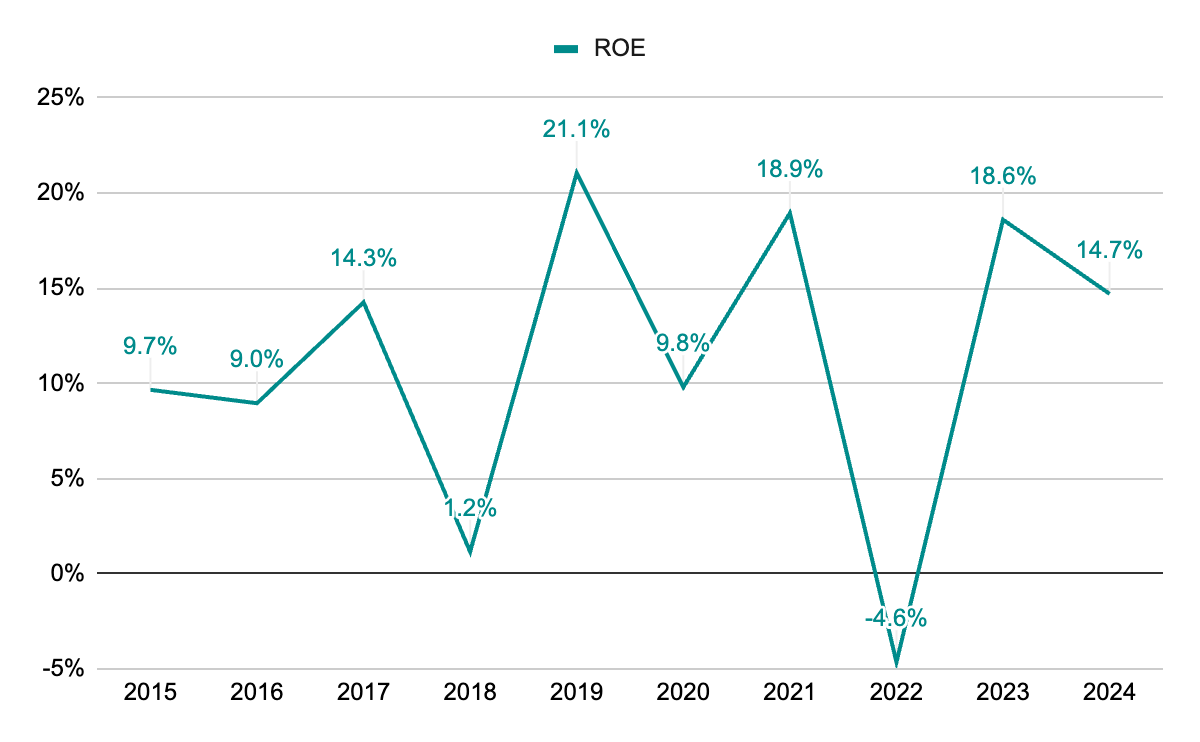

ROE

EPS同様に波はあるが、平均10%程度で推移。

株主還元

配当(DPS)

無配当。

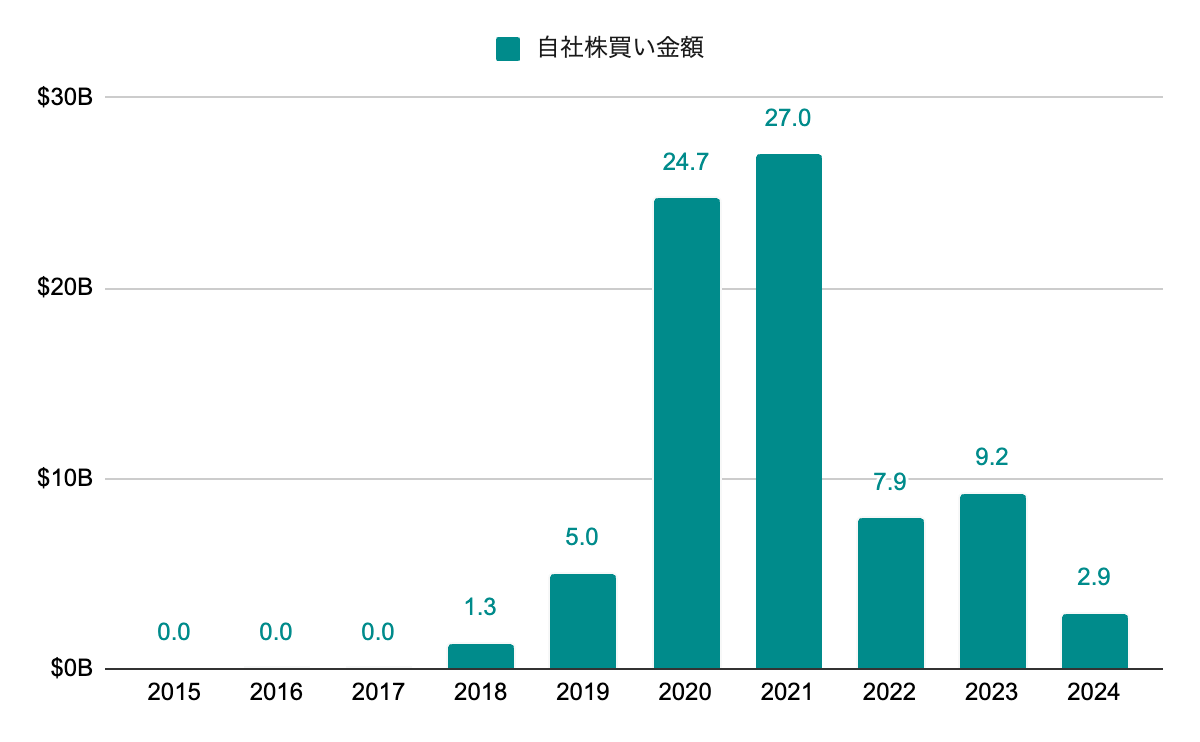

自社株買い

2018年以降、継続的に自社株買いを実施しているが、規模はまちまち。自社株買いの上限や下限を定めず、割安になった際に買うと年次報告書にも記載されているのが特徴的。

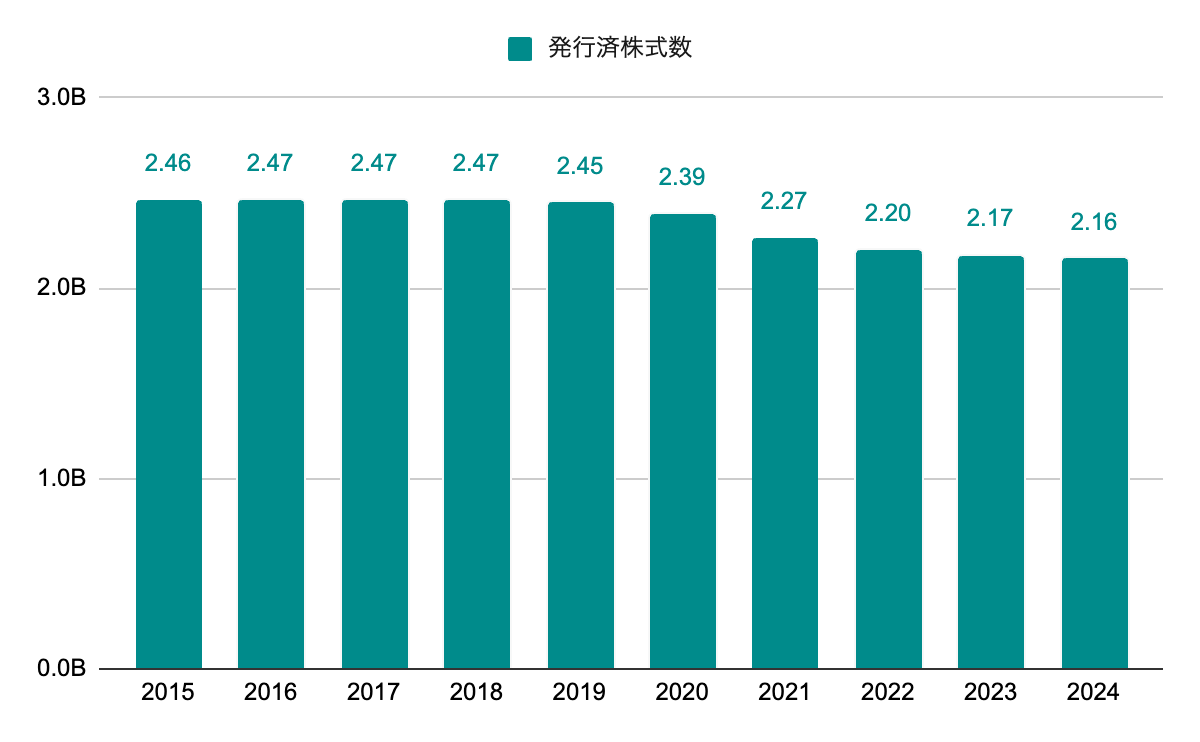

発行済株式数

自社株買いの規模に合わせて減少傾向。

投資

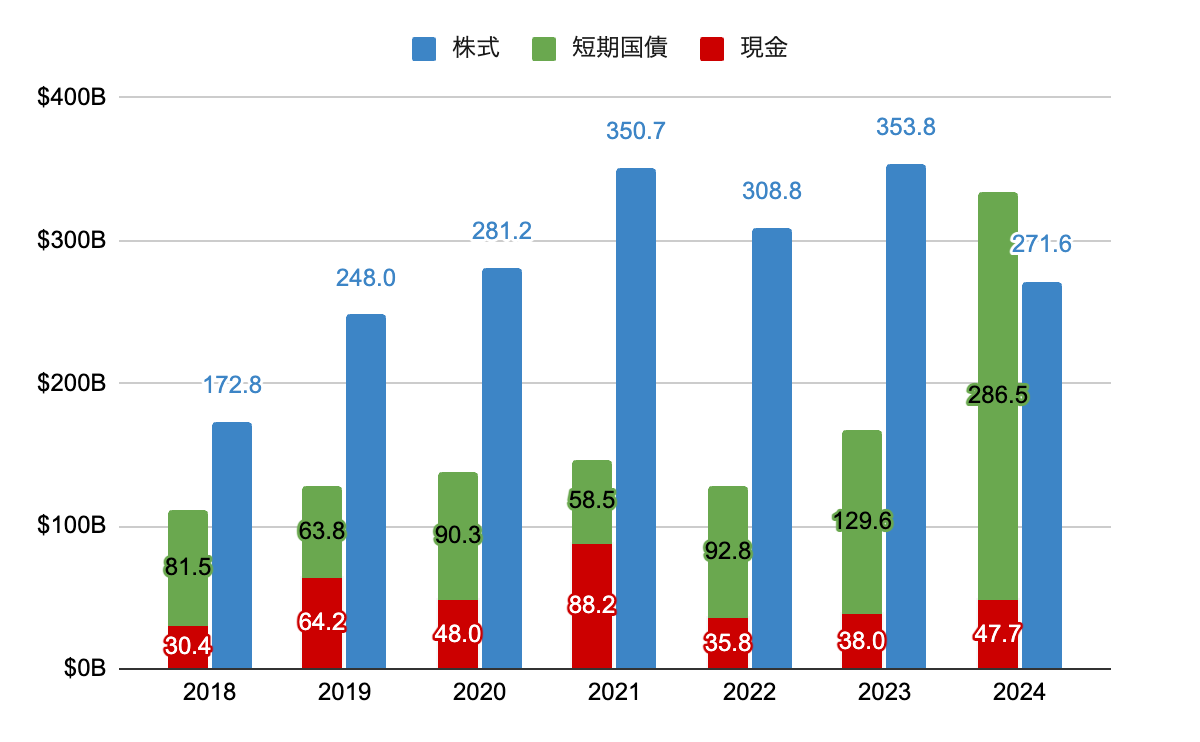

現金+米国短期国債 vs 株式

2024年末時点で現金と短期国債を合わせた手元資金が過去最大となっています。株式の額をも上回っている状態で、現在の株式は割高だと考えているように見えます。

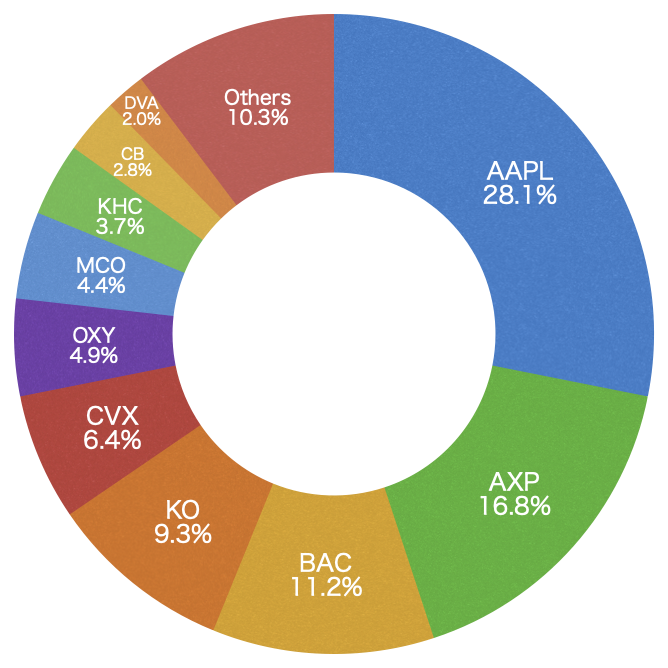

株式ポートフォリオ

| 銘柄名 | 比率 | |

|---|---|---|

| アップル | AAPL | 28.1% |

| アメリカン・エキスプレス | AXP | 16.8% |

| バンク・オブ・アメリカ | BAC | 11.2% |

| コカ・コーラ | KO | 9.3% |

| シェブロン | CVX | 6.4% |

| オキシデンタル・ペトロリアム | OXY | 4.9% |

| ムーディーズ | MCO | 4.4% |

| クラフト・ハインツ | KHC | 3.7% |

| チャブ | CB | 2.8% |

| ダヴィータ | DVA | 2.0% |

| その他28社 | Others | 10.3% |

徐々に売却されたものの継続してアップル<AAPL>が保有比率1位。上位5社で71.9%と上位の銘柄に依存したポートフォリオとなっている。

株価予測

以下の数値を用いて5年後の株価と期待収益率を求めます。

| EPS | 5年成長率 | 4.4% |

|---|---|---|

| 10年成長率 | 17.7% | |

| ROE | 5年平均 | 11.5% |

| 10年平均 | 11.2% | |

| PER | レンジ | 10~25 |

| 5年平均 | 11.7 |

▫️EPS成長率ベース

EPSに波があるので何年から何年までを切り取るかでだいぶ変化してしまいますが、より長期的な成長を見ることとして10年成長率を採用し、5年後のEPSと株価を求めます。PERは5年平均を採用します。

41.27 *(1 + 0.177)^ 5 = 93.4

94.4 * 11.7 = 1092.6

5年後の株価は$1,092.6となりました。

▫️ROEと内部留保ベース

ROEも10年平均を採用し、5年後のEPSと株価を求めます。無配当のため、配当性向は考慮しません。PERはEPS成長率ベースと同様に5年平均を採用します。

41.27 *(1 +0.112)^ 5 = 70.3

70.3 * 11.7 = 822.8

5年後の株価は$822.8となりました。

▫️期待収益率

予想株価から期待収益率を求めます。無配当のため、配当は考慮しません。予想株価は上記で求めた2つの手法の間を取り、取得価格は2024年12月末の株価453.28とします。

(1092.6 + 822.8)/ 2 = 957.7

(957.7 / 453.28)^(1 / 5)- 1 = 0.161

期待収益率は16.1%となりました。

個人的には10%を超えていれば投資対象としてありだと考えています。

※上記試算はバフェットの銘柄選択術を参考に独自のやり方を加えた方法を取っています。どの数値を採用するか、PERをどうするかで結果は大きく変わってきますので、一つの分析手法としてちょっとした参考程度に見て頂ければと思います

所感

他の企業より色々と分析が難しかったですが、年次報告書を読むのは面白かったです。投資ばかりが注目されている気がしますが、多様な事業を持つコングロマリットであることを改めて確認できました。

「バフェットの銘柄選択術」は私が個別株投資をする上で、一番影響を受けている本です。今回、バフェット率いるバークシャー・ハサウェイを本の内容を参考に株価予想してみる形となりましたが、コングロマリットかつ投資会社の側面もあり、他の企業より当てはめづらかったですね。

2024年から株式を売却し、手元資金を増やしているのは気になるところです。3,000億ドル超の資金をどのように使うのかが、後任のアベル氏の試金石となるのかもしれません。

管理人は本銘柄は保有していません。